Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第一章:美國綠卡與財稅規劃

Q5 資金進出美國更方便,移民前、移民後到達美國須先開立美國本地銀行帳戶嗎?

案例

2013 年 3 月 16 日開始,美國大使館和發放簽證的所有領事館實施新的簽證預約、費用支付和文件遞送系統,申請人只需支付簽證手續費 160 美元,並可選擇使用任何在中國發行的借記卡線上支付,也在任何中信銀行分支使用現金支付,或通過中信銀行智慧櫃檯繳納,並可在中國超過 800 家中信銀行分行中的任一家拿取護照。

未來到美國投資、旅遊、探親、短期學習將非常方便。尤其是美國 2008 年金融海嘯後,房市、金融市場逐年復甦,美國 REITs 指數隨著美債上限危機暫緩、QE 規模縮減延後及 PNAV(股價淨值比)折價率高等利多帶動,反彈幅度強勁, 2016、2017 年美國新屋開工數大幅成長。赴美國購房投資者開始日漸增加,投資購房需要資金,若購房需等資金匯到或向銀行談貸款,往往好的房子就會被別的買家買走;此外到美國旅遊消費也需要資金,刷境外信用卡手續費太高,若能在美國有張信用卡則方便多了。若在抵達美國後到銀行開個帳戶,欲購房或股票投資,資金可預先匯入美國帳戶、取得支票、開通網路銀行、一切投資將變得非常方便,若已選好房源,將可立即下訂購買。開好帳戶又有張信用卡,租車、加油、消費就可以不再用境外信用卡,省費用多多;但美國帳戶好開嗎?無美國社會安全碼可申請取得美國信用卡嗎?

專家解析

到了美國除了探親訪友,享受美食、觀賞美景外,筆者認為最重要的是事先去美國本地銀行開個銀行帳戶,不管未來是否移民或在美國投資,到了美國一定免不了消費購物,若用國外信用卡一來有匯差,二來信用卡公司會收取一定之手續費,如果經常要赴美經商或旅遊,開個銀行帳戶同時取得支票與提款卡(借記卡)就方便多了。在美國開戶,我們簡單區分為個人戶及公司戶,簡單說明如下:

個人戶開戶相較於公司開戶簡單,在大城市的華人區裡,大型銀行如美國銀行(Bank of America)、花旗銀行(Citibank)等,均有會講中文的辦事員,只要備好下列資料,大約半小時即可完成。

一、選擇銀行的考量,建議是以參加 FDIC(Federal Deposit Insurance Corporation,聯邦存款保險公司)之會員,也就是若銀行倒閉時,存款戶在 25 萬美元以內的存款額度都是受到保障的。且全美連鎖之銀行不太可能倒閉,加上 ATM 的設立點又多,取錢容易存錢也方便。

二、攜帶證件:入境美國之護照及有照片之證件,例如美國身分證或國際駕照(需要雙證件)。

三、英文地址:以方便日後寄對帳單及或更新提款卡,須事先翻好英文地址,且最好有當地的地址,若沒有可暫時先用朋友地址。

四、存入美元:新開戶者通常會被要求維持最低存款,若 低於該數額,銀行將收取服務費用(每月約 12~25 美元不等, 金額依各家銀行政策而定)。

五、取得臨時支票並告知印製最基本的支票,以方便必要時使用(若為新移民,未來每年均要申報美國稅,可能需要開立美國本地銀行之支票),取得支票後請記下支票之簽名字樣,避免未來開立支票時忘記。

六、測試一下提款卡,輸入開戶時留下之密碼,確認可否 提領款項。

七、大部分銀行都有提供網路銀行(Online Banking)服 務,請在開戶時同時申請此服務,當回到中國或台灣時,仍然可以付款或查詢帳戶餘額。

八、若是新移民,剛到美國報到取得綠卡,且是第一次在美國銀行(Bank of America)開戶,則可試著申請擔保信用卡(Secured Credit Card)在帳戶內存放信用卡額度,以建立美國本地之信用,使用一年之後有刷卡紀錄則可立即取得美國本地信用卡,建立美國本地之信用,方便未來貸款或相關消費支付。

九、若非美國公民、綠卡持有者,亦無美國社會安全碼,欲至美國花旗銀行開戶。在此情況下,只要備妥入境美國護照、加上境外前三個月的英文納稅證明一樣可以申領美國花旗銀行的信用卡。

十、美國公民或綠卡持有者需要填寫 W-9 表,每年銀行會發給 1099 表,以供申報所得稅,若為非稅務居民,則應填 W-8 表,以作為免繳利息所得稅之證明,才不會被預扣稅款。

十一、若想在美國進行證券相關投資,目前最有效率與方便的方式即是進行網路交易,可於下列比較表中選擇一個證券公司開立證券帳戶,原則上需準備下列資料:

公司戶部分又區分為美國本地公司帳戶及境外公司帳戶,一般來說美國人成立的美國公司要在美國開戶,是相對簡單的,但如果是外國人成立的美國公司及境外公司要在美國開戶,亦或是公司成立的資金主要來自於境外,近年來可就沒那麼容易了。

一、美國公司戶應備文件,根據不同設立州別,公司的文件亦有所區別,基本上攜帶您公司設立完成後的全部文件,由公司的董事/經理親自前往銀行櫃檯辦理開戶,除填寫一般開戶文件外,也需與銀行進行面談,了解公司的開戶目的、營業範圍、往來地區(國家)、預計資金往來狀況等,當然其中最重要的就是資金來源。實務中有些商業銀行在開戶時或許不多過問客戶的資金來源,主要針對公司日後的營運方向進行了解。然而在帳戶順利開立完成後,當資金自境外匯入時,銀行端便會發起一連串的合規調查,以確認不涉及非法資金或有洗錢的疑慮,如客戶如無妥善處理,則可能導致帳戶的使用發生阻礙,甚至進而被關戶,這絕對不是客戶所樂見,因此,更應謹慎處理。

二、開戶方式,一般來說商業銀行皆以本人親赴銀行櫃檯方式辦理,開戶門檻及管理費較低,但較少有專人提供服務,因此客戶對帳戶的可控性較低;當然也有較為靈活的開戶方式──通訊開戶,多由私人銀行或投資帳戶提供,客戶無需親赴銀行櫃檯進行開戶,由指定的客戶經理在了解客戶的背景、資金來源及帳戶操作需求後,可先進行預審,通過郵件/傳真等方式提供開戶文件供客戶簽署後回傳,便可完成開戶程序。此類帳戶的門檻以及管理費相對較高,但好處是帳戶有專人幾近 24 小時的服務,可控性較高,客戶比較不會無預警的面臨銀行三不五時的合規調查,對時常穿梭於各國的高資產商務人士,或許是更受歡迎的選項。

三、配套服務,公司戶與個人戶相同,都可申請支票、借記卡等。但有一點需注意,在美國,網銀的轉帳限額不高,超過一定限額的匯款需要通過 ACAT 綁定轉帳,並進行電話照會。

四、境外公司於美國開戶,目前的現況是較美國公司開戶要難上許多,無論是商業銀行或是私人銀行,對於境外公司想要在美國開戶,首先面臨的問題就是境外公司的註冊地以及董股的國籍,這會是第一道關卡。各家銀行都有其高風險國家清單,雖說並非全部的高風險國家都開不了戶,但無疑又添加了開戶的難度,更不用說 KYC(Know Your Customer,簡稱 KYC)的強度及深度都要再上一層樓,因此,大部分的銀行皆會設置一定的開戶門檻,畢竟銀行要耗費極高的時間成本來調查並維護帳戶。

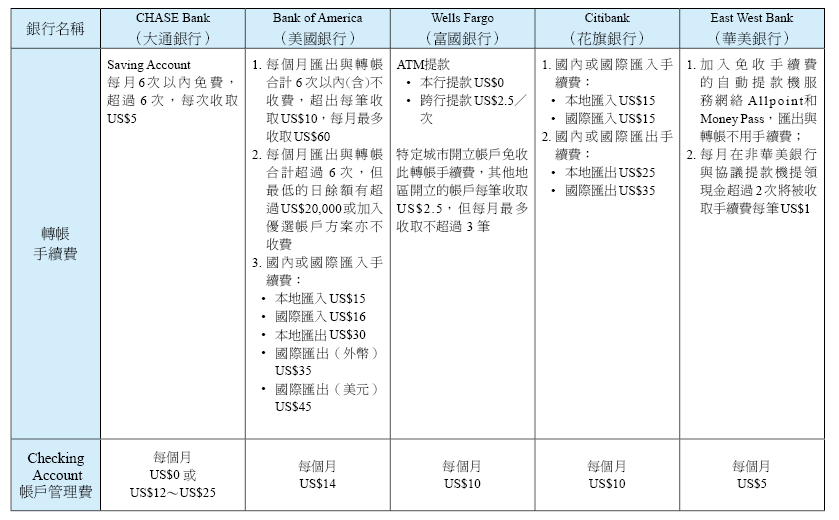

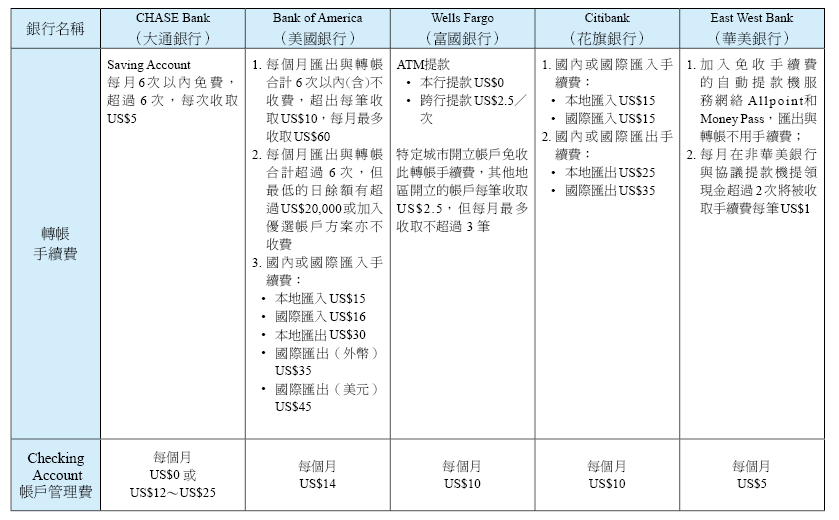

以下提供美國幾家大型銀行開立帳戶基本介紹予讀者參考:

結語

華人於美國經商旅遊進出非常頻繁,開好銀行帳戶未來在美國旅遊經商期間方便多多;若想更進一步移民美國者,美國本地之銀行帳戶更不可少,每年繳稅均會使用到美國本地銀行之支票。

近年來洗錢防制(Anti-Money Laundering,簡稱 AML)的趨勢席捲全球,銀行有義務對帳戶資金來源進行深度的合規調查,這幾年動輒千萬甚至上億美金的罰款,導致銀行界人人自危,開戶難度大大增加。

無論是何種類型的帳戶開立,銀行必須詳細瞭解開戶人身分、開戶的動機、目的、帳戶經常餘額、年度帳戶進出金額大小、匯入資金來源、匯出資金用途,是否涉及洗錢或逃漏稅行為,所以在開戶階段的 KYC 及證明文件會越來越繁瑣;尤其針對境外來源的資金,因為其可控性相對美國境內資金要低,加上目前全球反洗錢(AML)日益嚴格,即便帳戶順利開立下來,往後的資金操作仍有可能會被逐筆檢視,甚至進而要求補充資金來源的有力說明,美國帳戶的操作也將越來越受限。

若有機會可於美國完成銀行帳戶開立,取得支票、提款卡與開通網路銀行,絕對讓您的美國生活或旅遊方便不少。

2013 年 3 月 16 日開始,美國大使館和發放簽證的所有領事館實施新的簽證預約、費用支付和文件遞送系統,申請人只需支付簽證手續費 160 美元,並可選擇使用任何在中國發行的借記卡線上支付,也在任何中信銀行分支使用現金支付,或通過中信銀行智慧櫃檯繳納,並可在中國超過 800 家中信銀行分行中的任一家拿取護照。

未來到美國投資、旅遊、探親、短期學習將非常方便。尤其是美國 2008 年金融海嘯後,房市、金融市場逐年復甦,美國 REITs 指數隨著美債上限危機暫緩、QE 規模縮減延後及 PNAV(股價淨值比)折價率高等利多帶動,反彈幅度強勁, 2016、2017 年美國新屋開工數大幅成長。赴美國購房投資者開始日漸增加,投資購房需要資金,若購房需等資金匯到或向銀行談貸款,往往好的房子就會被別的買家買走;此外到美國旅遊消費也需要資金,刷境外信用卡手續費太高,若能在美國有張信用卡則方便多了。若在抵達美國後到銀行開個帳戶,欲購房或股票投資,資金可預先匯入美國帳戶、取得支票、開通網路銀行、一切投資將變得非常方便,若已選好房源,將可立即下訂購買。開好帳戶又有張信用卡,租車、加油、消費就可以不再用境外信用卡,省費用多多;但美國帳戶好開嗎?無美國社會安全碼可申請取得美國信用卡嗎?

專家解析

到了美國除了探親訪友,享受美食、觀賞美景外,筆者認為最重要的是事先去美國本地銀行開個銀行帳戶,不管未來是否移民或在美國投資,到了美國一定免不了消費購物,若用國外信用卡一來有匯差,二來信用卡公司會收取一定之手續費,如果經常要赴美經商或旅遊,開個銀行帳戶同時取得支票與提款卡(借記卡)就方便多了。在美國開戶,我們簡單區分為個人戶及公司戶,簡單說明如下:

個人戶開戶相較於公司開戶簡單,在大城市的華人區裡,大型銀行如美國銀行(Bank of America)、花旗銀行(Citibank)等,均有會講中文的辦事員,只要備好下列資料,大約半小時即可完成。

一、選擇銀行的考量,建議是以參加 FDIC(Federal Deposit Insurance Corporation,聯邦存款保險公司)之會員,也就是若銀行倒閉時,存款戶在 25 萬美元以內的存款額度都是受到保障的。且全美連鎖之銀行不太可能倒閉,加上 ATM 的設立點又多,取錢容易存錢也方便。

二、攜帶證件:入境美國之護照及有照片之證件,例如美國身分證或國際駕照(需要雙證件)。

三、英文地址:以方便日後寄對帳單及或更新提款卡,須事先翻好英文地址,且最好有當地的地址,若沒有可暫時先用朋友地址。

四、存入美元:新開戶者通常會被要求維持最低存款,若 低於該數額,銀行將收取服務費用(每月約 12~25 美元不等, 金額依各家銀行政策而定)。

五、取得臨時支票並告知印製最基本的支票,以方便必要時使用(若為新移民,未來每年均要申報美國稅,可能需要開立美國本地銀行之支票),取得支票後請記下支票之簽名字樣,避免未來開立支票時忘記。

六、測試一下提款卡,輸入開戶時留下之密碼,確認可否 提領款項。

七、大部分銀行都有提供網路銀行(Online Banking)服 務,請在開戶時同時申請此服務,當回到中國或台灣時,仍然可以付款或查詢帳戶餘額。

八、若是新移民,剛到美國報到取得綠卡,且是第一次在美國銀行(Bank of America)開戶,則可試著申請擔保信用卡(Secured Credit Card)在帳戶內存放信用卡額度,以建立美國本地之信用,使用一年之後有刷卡紀錄則可立即取得美國本地信用卡,建立美國本地之信用,方便未來貸款或相關消費支付。

九、若非美國公民、綠卡持有者,亦無美國社會安全碼,欲至美國花旗銀行開戶。在此情況下,只要備妥入境美國護照、加上境外前三個月的英文納稅證明一樣可以申領美國花旗銀行的信用卡。

十、美國公民或綠卡持有者需要填寫 W-9 表,每年銀行會發給 1099 表,以供申報所得稅,若為非稅務居民,則應填 W-8 表,以作為免繳利息所得稅之證明,才不會被預扣稅款。

十一、若想在美國進行證券相關投資,目前最有效率與方便的方式即是進行網路交易,可於下列比較表中選擇一個證券公司開立證券帳戶,原則上需準備下列資料:

- 填寫帳戶開立申請表;

- 提供有照片的有效身分證影本或護照內頁的影本;

- 地址證明(三個月內任何一個月的銀行所開立的英文地址證明或信用卡月結單、家用水電瓦斯單、手機或電話帳單等擇一);

- 非美國稅務居民應填寫 W-8BEN 表,非美國稅務居民買賣美國證券,所得之資本利得(Capital Gain)免予扣繳美國所得稅,開戶時請填寫美國國稅局提供的 W-8BEN 表,以便享受免稅優惠。惟外國投資人所得的現金股利(Dividends)仍然必須繳交美國政府所得稅(目前為 30%)。

公司戶部分又區分為美國本地公司帳戶及境外公司帳戶,一般來說美國人成立的美國公司要在美國開戶,是相對簡單的,但如果是外國人成立的美國公司及境外公司要在美國開戶,亦或是公司成立的資金主要來自於境外,近年來可就沒那麼容易了。

一、美國公司戶應備文件,根據不同設立州別,公司的文件亦有所區別,基本上攜帶您公司設立完成後的全部文件,由公司的董事/經理親自前往銀行櫃檯辦理開戶,除填寫一般開戶文件外,也需與銀行進行面談,了解公司的開戶目的、營業範圍、往來地區(國家)、預計資金往來狀況等,當然其中最重要的就是資金來源。實務中有些商業銀行在開戶時或許不多過問客戶的資金來源,主要針對公司日後的營運方向進行了解。然而在帳戶順利開立完成後,當資金自境外匯入時,銀行端便會發起一連串的合規調查,以確認不涉及非法資金或有洗錢的疑慮,如客戶如無妥善處理,則可能導致帳戶的使用發生阻礙,甚至進而被關戶,這絕對不是客戶所樂見,因此,更應謹慎處理。

二、開戶方式,一般來說商業銀行皆以本人親赴銀行櫃檯方式辦理,開戶門檻及管理費較低,但較少有專人提供服務,因此客戶對帳戶的可控性較低;當然也有較為靈活的開戶方式──通訊開戶,多由私人銀行或投資帳戶提供,客戶無需親赴銀行櫃檯進行開戶,由指定的客戶經理在了解客戶的背景、資金來源及帳戶操作需求後,可先進行預審,通過郵件/傳真等方式提供開戶文件供客戶簽署後回傳,便可完成開戶程序。此類帳戶的門檻以及管理費相對較高,但好處是帳戶有專人幾近 24 小時的服務,可控性較高,客戶比較不會無預警的面臨銀行三不五時的合規調查,對時常穿梭於各國的高資產商務人士,或許是更受歡迎的選項。

三、配套服務,公司戶與個人戶相同,都可申請支票、借記卡等。但有一點需注意,在美國,網銀的轉帳限額不高,超過一定限額的匯款需要通過 ACAT 綁定轉帳,並進行電話照會。

四、境外公司於美國開戶,目前的現況是較美國公司開戶要難上許多,無論是商業銀行或是私人銀行,對於境外公司想要在美國開戶,首先面臨的問題就是境外公司的註冊地以及董股的國籍,這會是第一道關卡。各家銀行都有其高風險國家清單,雖說並非全部的高風險國家都開不了戶,但無疑又添加了開戶的難度,更不用說 KYC(Know Your Customer,簡稱 KYC)的強度及深度都要再上一層樓,因此,大部分的銀行皆會設置一定的開戶門檻,畢竟銀行要耗費極高的時間成本來調查並維護帳戶。

以下提供美國幾家大型銀行開立帳戶基本介紹予讀者參考:

結語

華人於美國經商旅遊進出非常頻繁,開好銀行帳戶未來在美國旅遊經商期間方便多多;若想更進一步移民美國者,美國本地之銀行帳戶更不可少,每年繳稅均會使用到美國本地銀行之支票。

近年來洗錢防制(Anti-Money Laundering,簡稱 AML)的趨勢席捲全球,銀行有義務對帳戶資金來源進行深度的合規調查,這幾年動輒千萬甚至上億美金的罰款,導致銀行界人人自危,開戶難度大大增加。

無論是何種類型的帳戶開立,銀行必須詳細瞭解開戶人身分、開戶的動機、目的、帳戶經常餘額、年度帳戶進出金額大小、匯入資金來源、匯出資金用途,是否涉及洗錢或逃漏稅行為,所以在開戶階段的 KYC 及證明文件會越來越繁瑣;尤其針對境外來源的資金,因為其可控性相對美國境內資金要低,加上目前全球反洗錢(AML)日益嚴格,即便帳戶順利開立下來,往後的資金操作仍有可能會被逐筆檢視,甚至進而要求補充資金來源的有力說明,美國帳戶的操作也將越來越受限。

若有機會可於美國完成銀行帳戶開立,取得支票、提款卡與開通網路銀行,絕對讓您的美國生活或旅遊方便不少。