Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q15 您知道甚麼是美國信託?如何完美結合美國朝代信託與保險信託以達到節稅及傳承目的?

範例背景

張先生在臺灣高科技界可是一個響叮噹的人物,從事IC設計工作,前後成立了兩家公司,一家被大科技公司收購,一家則被合併,身價已有上百億。

張先生身邊不乏私人銀行與保險人員理財專家圍繞著,也早就購買了一堆香港、新加坡私人理財帳戶、香港保單,但為讓後代有一個好的學習環境,就要兒子帶著媳婦和孫子移民到美國,兒子、媳婦登陸美國之後,探聽到一些在美投資的消息及管道,其中有個保險人員建議兒子可以利用設立信託的方式來進行財富傳承、及設立保險信託方式(ILIT)來購買保單,未來可節省鉅額的美國傳承稅(遺產、贈與稅),不知道其真實性與否,是否有哪些該注意的地方?

核定租稅與規劃

在美國信託可按照不同功能分類為各種信託,也可依照存續期間分類為非朝代信託、朝代信託兩個類別。

所謂功能性信託係指信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅,或是可存續作為朝代信託。常例中,此類型信託之設立人通常為具有美籍身分人士,若為非美籍身分人士在成立此類型信託時,應對於置入信託資產所在地以及美國稅負等相關問題,有更多的考量。

一般非朝代信託通常有:遺囑信託(Testamentary Trust)、保留年金信託(Grantor Retained Annuity Trust,又稱 GRAT信託)、缺陷信託(Intentionally Defective Grantor Trust,又稱IDGT信託)、合格個人居住信託(Qualified Personal Residence Trust,又稱QPRT信託)、准公民信託(Qualified Domestic Trust,又稱QDOT信託)、隔代移轉稅信託(Generation Skipping Tax Trust,又稱GST信託)、生前信託(Living Trust) 、不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,又稱ILIT信託)等。

所謂朝代信託係指一種家族傳承的信託,泛指能夠「降低遺贈稅, 作為資產保護、規避法律風險而達到財富傳承」的一種信託總稱。存在的有效期可持續超過100年或是更久,美國50個州均有不同信託法,允許信託存續上百年、上千年、甚或到永遠,成立目的是要讓財富由上一代轉到下一代時,不會重複課徵遺產稅或贈與稅等財產移轉稅,將其稅務影響降到最低。依據這些州法所成立的不可撤銷信託稱為「朝代信託」,例如:裁量信託、複委信託、固定信託、防止揮霍信託、指示信託、私人家族信託公司等;目前最常使用的朝代信託為指示型信託,在朝代信託中所謂「自由裁量型信託」,即指信託契約受託人就信託目標之一般經營管理事項雖具有執行權,惟於特定範圍內之事項 (通常係涉及投資或分配之事項),僅能依指示者之指示進行信託目標之經營管理,並無自行決定之權責;信託設立人將會指定一個保護人 (信託控制人)行使自由裁量權來控制整個信託,如此即可讓設立人的子孫受益、享用留下的財富,又不能過分濫用財產,也不會讓信託之控制權過度集中於受託人手上。若所成立的信託為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款,但可以藉由Division (分割:不同子信託)、Decanting(轉注:另一個信託)、Migration(遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。

所謂不可撤銷人壽保險信託(Irrevocable Life Insurance Trust)係指投保人每年向信託贈送一筆資金,由信託擁有這份保險。被保人不直接支付保費,也不擁有保險,因此死亡賠償不計入遺產、無遺產稅問題。一般而言,購買人壽保險的最主要目的,就是為了分散風險、取得最大「槓桿」效果,要保人只要付出一小筆保險費,以鎖定一個因死亡或未來隨時間增加的資產價值的利益, 即可創造保單的最大效益。 若可以由一個非美籍人士,在美國成立不可撤銷的人壽保險信託,可使被保險人在世時擁有和控有一個或多個人壽保險保單,同時能夠管理並分配保險的保險費,並可在未來收取保險給付時不用計入遺產課稅及避免債權人請求以保險金來清償債務。尤其在美國購買壽險核保週期約為4~8周;目前僅「Global Atlantic」等少數保險公司允許簽署並公證POA授權書,投保人可以不需在美國境內,其他保險公司規定投保人在接收保單時必須人在美國境內,故設不可撤銷之人壽保險信託持有保單,保單郵寄的時候受託人在美國境內,就相當於投保人在美國境內,以完成保單之購買。

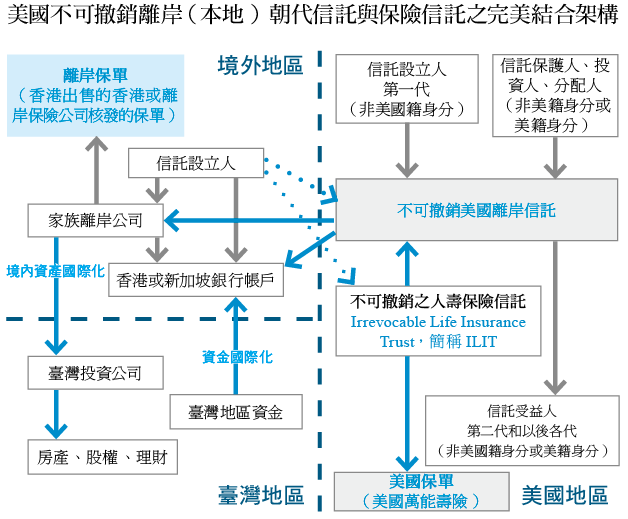

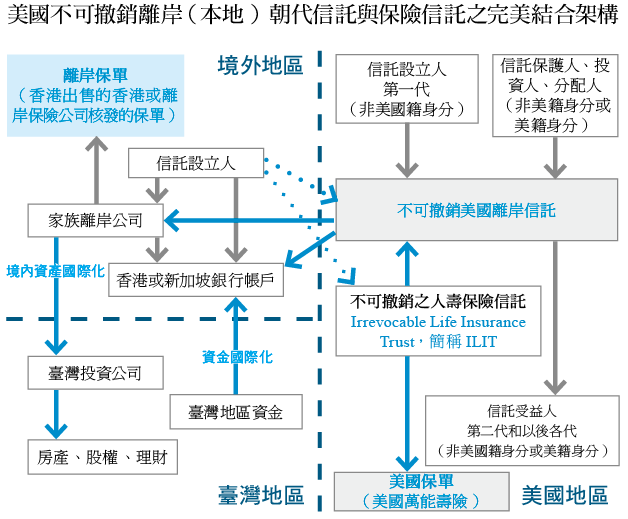

成立美國不可撤銷離岸(本地)朝代信託與保險信託時,原則上會先進行不可撤銷人壽保險信託之成立,即由不可撤銷人壽保險信託持有保單,再以家族朝代信託作為不可撤銷人壽保險信託之受益人,另外亦可將離岸保單(香港保單)移入家族朝代信託所控有離岸公司,如此即可將美國境內外的資產完全整合在家族朝代信託中。此外設立不可撤銷人壽保險信託應該要特別注意下列事項:

在此架構中,若未來家族下一代或以後各代具有美國籍身分(可能為美國公民或美國綠卡持有者),按照筆者多年實務經驗,一定要成立美國不可撤銷信託,因若家族信託成立於美國以外地區,未來受益人取得信託分配將會有美國回溯稅(Throwback Tax)、所得稅或受託人相關信託財產披露問題;而若未來家族下一代或以後各代確定不具有美國籍身分,則當然可成立於美國以外地區的離岸信託,但基於目前CRS考量,美國地區以外的離岸信託將會有信託設立人、信託保護人或信託受益人就信託持有財產與收益將會有通報或披露的考量,所以筆者還是建議可以在美國成立不可撤銷的美國離岸信託,相關信託籌劃細節可參考筆者著作《跨境財富傳承與家族信託籌劃實務,Estate Planning by U.S. Trusts 》一書。

另外在進行此項規劃時,若信託設立人或將財產贈與信託人(Grantor)應特別注意該設立人是否為臺灣遺產贈與稅法中規定的贈與稅務居民,若設立人為臺灣贈與稅的稅務居民則會有臺灣贈與稅的問題,還是應與專業會計師充分討論。

法令解析

根據美國內部法典(IRC.26CFR§301.7701-7 Trusts-Domestic and Foreign)所定義,所謂美國(國內)信託即完全符合美國信託法所謂法院測試和控制測試之信託,反之若不被歸類在美國信託則均視為美國離岸信託。

一、'所謂「法院測試」規定美國境內的法院必須能夠對信託進行監督,包括了州法院。如果信託的唯一受託人是該州的受託公司,則該信託受到該州法院的管轄。因此該信託符合法院測試的檢驗。如美國的聯邦、州或地方法院能夠對信託的「行政管理」進行「主要監督」,就會滿足法院的測試。

行政管理:是「履行信託合約和適用法律規定的義務」,包括維護信託帳簿和記錄、提交納稅申報表、管理和投資信託資產、捍衛信託以對抗債權人提起的訴訟,及決定分配的金額和時間。

主要監督:是「有權判定整個信託行政管理的所有問題」。法規有明確的規定,一個法院可擁有信託的主要管轄權,儘管該信託的受託人、受益人或該信託項下資產的法律管轄權在另一個法院。

例如符合德拉瓦州的法院測試,實務上只要行政運作在德拉瓦州,受德拉瓦州法管轄和有德拉瓦州受託公司為受託人的信託,通常都會滿足法院測試。

二、所謂「控制測試」是指美國人能夠有權對此信託做出「實質性的決策」。「美國人」一詞的定義是通過交叉引用《美國法典》26 U.S. Code §7701(a)(30),包括美國公民、美國公司、美國合夥公司等。

「實質性決定」係指信託保護人、投資顧問、分配委員、甚至受託人,以上任一角色中由非美國人擔任,並能至少決定以上任一重大決策,這個信託的控制測試就無法滿足,而會變成離岸信託,此重大決策包括:是否及何時進行分配、分配金額、收入或本金之分配、是否增加或移除受託人/受益人、是否終止信託、是否調和、仲裁或放棄對信託的要求、是否代表信託起訴或為信託辯護、投資決定,但不以此為限;但若是記帳、收取租金和執行投資決定等並非屬實質性決定,所以如受託公司是本信託的受託人,但所有重大決定都將由非美國人控制,則無論該信託是可撤銷或是不可撤銷,會因為無法通過控制測試而被視為離岸信託。

反之,若一個或多個(聯邦所得稅規定下的)美國人有權通過表決或其他方式作出信託的所有實質性決定,並沒有其他人有權否決決定的權力,則控制測試會得到滿足。美國財政部有提供一份非排他性的清單,列出被視為「重大決定」的決定或權力類型,其中包括:只要美國人能夠通過任何方式做出實質的決定,並不被其他人否決,則就是符合美國控制測試。

美國離岸信託並無美國納稅義務

美國離岸信託本身或設立人擁有信託財產,但只要信託不持有任何美國資產或有任何美國來源收入,並且受益人不是美國人,不管此離岸信託是可撤銷或是不可撤銷,即無美國聯邦所得稅負和申報要求。

在美國聯邦所得稅目的上,對於外國授予人信託而言(Foreign Grantor Trust,簡稱FGT),任何項目的收入、利得、損失、或是抵扣將會從信託流回設立人,若設立人為非美國稅務居民之外國人,則唯一會歸屬於聯邦所得稅的信託收入將會是在美國境內從事商業行為之有效聯結的美國來源所得,若信託中資產組成僅為持有臺灣及大陸子公司之BVI公司股權,則信託及設立人皆無須申報美國聯邦所得。

信託分配非美國來源所得給非美國受益人都不應在美國繳納預扣稅。如果信託的收入來源是從英屬維爾京群島公司得到的收入,那麼由英屬維爾京群島公司的分配也不應該受到美國的預扣稅。

美國離岸信託投資於美國證券,支付給信託的股息將由支付者在國稅局1042-S表格上報告,並須繳納預扣稅。如果1042-S表格已經正確的申報且做出正確的預扣稅並支付給IRS,則信託和設立人都不需要對此收入申報任何稅表。

美國離岸非授予人信託(Foreign Non-grantor Trust,簡稱FNGT)有美國籍受益人,雖信託分配當年度收入(或在信託下指令於下個稅務年度的65天以前分配)能將收入的種類保留在美國受益人手上,但是如果在信託裡面累積到下一個稅務年度分配,將會以一般性收入來計算稅率,並且根據回溯稅必須繳納額外的利息費用。這些收入包含資本利得與本身會對信託徵稅的海外收入。此外,美國受益人可能需要申報的表格包括以下:3520、8938、5471和8621等。美國受益人對於信託下的BVI公司以及大陸或臺灣的子公司也可能受到「離岸反遞延規則的約束」(CFC/PFIC),另外可能會有回溯稅(Throwback Tax)的問題,且美國受益人對於外國非授予人信託所持有之離岸資產也有申報義務;所以如果是美籍受益人,就不會成立美國離岸信託。

美國離岸信託須申報FinCEN 114(FBAR表格)

在銀行保密法(Bank Secrecy Act)規定下,美國人對美國離岸之銀行帳戶、股票帳戶、或是其他金融帳戶,擁有金融利益,或是簽署或其他權力,每個歷年度只要此帳戶價值加總超過美金10,000元,則必須要申報FinCEN 114表格。FBAR申報通常截止日為來年的4月15日,並可隨聯邦稅表延期至10月15日。對於不遵守此規定之民事處罰範圍為美金10,000元的非故意違規罰款,至50%的總帳戶價值的故意違規罰款。

即使美國人不是外國金融帳戶的合法所有權持有人,在美國人擁有受益權或控制權的情況下,該人也可被視為是外國帳戶的持有人。因此,針對信託項下直接或間接通過英屬維爾京群島、大陸或臺灣公司持有之外國金融帳戶,受託人有FBAR之申報義務,因為信託(直接或間接)擁有這些公司超過50%的股權。

美國受託公司對離岸帳戶會有控制權或受益權,因此即使是非美國信託,還是需要對離岸帳戶申報FBAR。

結語

美國不可撤銷離岸或朝代信託與保險信託之整合,可以解決美國、臺灣、離岸三地之財富,並可達到財富傳承目的,但應特別注意時間先後順序與相關法律規定。

張先生在臺灣高科技界可是一個響叮噹的人物,從事IC設計工作,前後成立了兩家公司,一家被大科技公司收購,一家則被合併,身價已有上百億。

張先生身邊不乏私人銀行與保險人員理財專家圍繞著,也早就購買了一堆香港、新加坡私人理財帳戶、香港保單,但為讓後代有一個好的學習環境,就要兒子帶著媳婦和孫子移民到美國,兒子、媳婦登陸美國之後,探聽到一些在美投資的消息及管道,其中有個保險人員建議兒子可以利用設立信託的方式來進行財富傳承、及設立保險信託方式(ILIT)來購買保單,未來可節省鉅額的美國傳承稅(遺產、贈與稅),不知道其真實性與否,是否有哪些該注意的地方?

核定租稅與規劃

在美國信託可按照不同功能分類為各種信託,也可依照存續期間分類為非朝代信託、朝代信託兩個類別。

所謂功能性信託係指信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅,或是可存續作為朝代信託。常例中,此類型信託之設立人通常為具有美籍身分人士,若為非美籍身分人士在成立此類型信託時,應對於置入信託資產所在地以及美國稅負等相關問題,有更多的考量。

一般非朝代信託通常有:遺囑信託(Testamentary Trust)、保留年金信託(Grantor Retained Annuity Trust,又稱 GRAT信託)、缺陷信託(Intentionally Defective Grantor Trust,又稱IDGT信託)、合格個人居住信託(Qualified Personal Residence Trust,又稱QPRT信託)、准公民信託(Qualified Domestic Trust,又稱QDOT信託)、隔代移轉稅信託(Generation Skipping Tax Trust,又稱GST信託)、生前信託(Living Trust) 、不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,又稱ILIT信託)等。

所謂朝代信託係指一種家族傳承的信託,泛指能夠「降低遺贈稅, 作為資產保護、規避法律風險而達到財富傳承」的一種信託總稱。存在的有效期可持續超過100年或是更久,美國50個州均有不同信託法,允許信託存續上百年、上千年、甚或到永遠,成立目的是要讓財富由上一代轉到下一代時,不會重複課徵遺產稅或贈與稅等財產移轉稅,將其稅務影響降到最低。依據這些州法所成立的不可撤銷信託稱為「朝代信託」,例如:裁量信託、複委信託、固定信託、防止揮霍信託、指示信託、私人家族信託公司等;目前最常使用的朝代信託為指示型信託,在朝代信託中所謂「自由裁量型信託」,即指信託契約受託人就信託目標之一般經營管理事項雖具有執行權,惟於特定範圍內之事項 (通常係涉及投資或分配之事項),僅能依指示者之指示進行信託目標之經營管理,並無自行決定之權責;信託設立人將會指定一個保護人 (信託控制人)行使自由裁量權來控制整個信託,如此即可讓設立人的子孫受益、享用留下的財富,又不能過分濫用財產,也不會讓信託之控制權過度集中於受託人手上。若所成立的信託為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款,但可以藉由Division (分割:不同子信託)、Decanting(轉注:另一個信託)、Migration(遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。

所謂不可撤銷人壽保險信託(Irrevocable Life Insurance Trust)係指投保人每年向信託贈送一筆資金,由信託擁有這份保險。被保人不直接支付保費,也不擁有保險,因此死亡賠償不計入遺產、無遺產稅問題。一般而言,購買人壽保險的最主要目的,就是為了分散風險、取得最大「槓桿」效果,要保人只要付出一小筆保險費,以鎖定一個因死亡或未來隨時間增加的資產價值的利益, 即可創造保單的最大效益。 若可以由一個非美籍人士,在美國成立不可撤銷的人壽保險信託,可使被保險人在世時擁有和控有一個或多個人壽保險保單,同時能夠管理並分配保險的保險費,並可在未來收取保險給付時不用計入遺產課稅及避免債權人請求以保險金來清償債務。尤其在美國購買壽險核保週期約為4~8周;目前僅「Global Atlantic」等少數保險公司允許簽署並公證POA授權書,投保人可以不需在美國境內,其他保險公司規定投保人在接收保單時必須人在美國境內,故設不可撤銷之人壽保險信託持有保單,保單郵寄的時候受託人在美國境內,就相當於投保人在美國境內,以完成保單之購買。

成立美國不可撤銷離岸(本地)朝代信託與保險信託時,原則上會先進行不可撤銷人壽保險信託之成立,即由不可撤銷人壽保險信託持有保單,再以家族朝代信託作為不可撤銷人壽保險信託之受益人,另外亦可將離岸保單(香港保單)移入家族朝代信託所控有離岸公司,如此即可將美國境內外的資產完全整合在家族朝代信託中。此外設立不可撤銷人壽保險信託應該要特別注意下列事項:

- 信託本旨一定要是無法撤銷。若信託屬於可撤銷,則設立人就仍會被視為信託的擁有人,則保單的理賠及收益將還是會被認做是遺產的一部分,那麼這個信託就沒有節稅的意義了;

- 被保險人不可以是受託人,必須要指定一位法定成年人,或是某個機構作為受託人。受託人通常會是親信的人,或是律師、會計師;

- 一定要在被保險人死亡3年前設立,如果被保險人在設立後不滿3年即死亡,信託就不具節稅效果,仍會被課遺產稅;

- 如果設立人將現有的人壽保單轉移給ILIT,那會有死亡後追溯前3年擬制遺產的可能性;如果美國籍投保人轉移的保單具有高額的現金價值,也會可能需要計算贈與稅。

在此架構中,若未來家族下一代或以後各代具有美國籍身分(可能為美國公民或美國綠卡持有者),按照筆者多年實務經驗,一定要成立美國不可撤銷信託,因若家族信託成立於美國以外地區,未來受益人取得信託分配將會有美國回溯稅(Throwback Tax)、所得稅或受託人相關信託財產披露問題;而若未來家族下一代或以後各代確定不具有美國籍身分,則當然可成立於美國以外地區的離岸信託,但基於目前CRS考量,美國地區以外的離岸信託將會有信託設立人、信託保護人或信託受益人就信託持有財產與收益將會有通報或披露的考量,所以筆者還是建議可以在美國成立不可撤銷的美國離岸信託,相關信託籌劃細節可參考筆者著作《跨境財富傳承與家族信託籌劃實務,Estate Planning by U.S. Trusts 》一書。

另外在進行此項規劃時,若信託設立人或將財產贈與信託人(Grantor)應特別注意該設立人是否為臺灣遺產贈與稅法中規定的贈與稅務居民,若設立人為臺灣贈與稅的稅務居民則會有臺灣贈與稅的問題,還是應與專業會計師充分討論。

法令解析

根據美國內部法典(IRC.26CFR§301.7701-7 Trusts-Domestic and Foreign)所定義,所謂美國(國內)信託即完全符合美國信託法所謂法院測試和控制測試之信託,反之若不被歸類在美國信託則均視為美國離岸信託。

一、'所謂「法院測試」規定美國境內的法院必須能夠對信託進行監督,包括了州法院。如果信託的唯一受託人是該州的受託公司,則該信託受到該州法院的管轄。因此該信託符合法院測試的檢驗。如美國的聯邦、州或地方法院能夠對信託的「行政管理」進行「主要監督」,就會滿足法院的測試。

行政管理:是「履行信託合約和適用法律規定的義務」,包括維護信託帳簿和記錄、提交納稅申報表、管理和投資信託資產、捍衛信託以對抗債權人提起的訴訟,及決定分配的金額和時間。

主要監督:是「有權判定整個信託行政管理的所有問題」。法規有明確的規定,一個法院可擁有信託的主要管轄權,儘管該信託的受託人、受益人或該信託項下資產的法律管轄權在另一個法院。

例如符合德拉瓦州的法院測試,實務上只要行政運作在德拉瓦州,受德拉瓦州法管轄和有德拉瓦州受託公司為受託人的信託,通常都會滿足法院測試。

二、所謂「控制測試」是指美國人能夠有權對此信託做出「實質性的決策」。「美國人」一詞的定義是通過交叉引用《美國法典》26 U.S. Code §7701(a)(30),包括美國公民、美國公司、美國合夥公司等。

「實質性決定」係指信託保護人、投資顧問、分配委員、甚至受託人,以上任一角色中由非美國人擔任,並能至少決定以上任一重大決策,這個信託的控制測試就無法滿足,而會變成離岸信託,此重大決策包括:是否及何時進行分配、分配金額、收入或本金之分配、是否增加或移除受託人/受益人、是否終止信託、是否調和、仲裁或放棄對信託的要求、是否代表信託起訴或為信託辯護、投資決定,但不以此為限;但若是記帳、收取租金和執行投資決定等並非屬實質性決定,所以如受託公司是本信託的受託人,但所有重大決定都將由非美國人控制,則無論該信託是可撤銷或是不可撤銷,會因為無法通過控制測試而被視為離岸信託。

反之,若一個或多個(聯邦所得稅規定下的)美國人有權通過表決或其他方式作出信託的所有實質性決定,並沒有其他人有權否決決定的權力,則控制測試會得到滿足。美國財政部有提供一份非排他性的清單,列出被視為「重大決定」的決定或權力類型,其中包括:只要美國人能夠通過任何方式做出實質的決定,並不被其他人否決,則就是符合美國控制測試。

美國離岸信託並無美國納稅義務

美國離岸信託本身或設立人擁有信託財產,但只要信託不持有任何美國資產或有任何美國來源收入,並且受益人不是美國人,不管此離岸信託是可撤銷或是不可撤銷,即無美國聯邦所得稅負和申報要求。

在美國聯邦所得稅目的上,對於外國授予人信託而言(Foreign Grantor Trust,簡稱FGT),任何項目的收入、利得、損失、或是抵扣將會從信託流回設立人,若設立人為非美國稅務居民之外國人,則唯一會歸屬於聯邦所得稅的信託收入將會是在美國境內從事商業行為之有效聯結的美國來源所得,若信託中資產組成僅為持有臺灣及大陸子公司之BVI公司股權,則信託及設立人皆無須申報美國聯邦所得。

信託分配非美國來源所得給非美國受益人都不應在美國繳納預扣稅。如果信託的收入來源是從英屬維爾京群島公司得到的收入,那麼由英屬維爾京群島公司的分配也不應該受到美國的預扣稅。

美國離岸信託投資於美國證券,支付給信託的股息將由支付者在國稅局1042-S表格上報告,並須繳納預扣稅。如果1042-S表格已經正確的申報且做出正確的預扣稅並支付給IRS,則信託和設立人都不需要對此收入申報任何稅表。

美國離岸非授予人信託(Foreign Non-grantor Trust,簡稱FNGT)有美國籍受益人,雖信託分配當年度收入(或在信託下指令於下個稅務年度的65天以前分配)能將收入的種類保留在美國受益人手上,但是如果在信託裡面累積到下一個稅務年度分配,將會以一般性收入來計算稅率,並且根據回溯稅必須繳納額外的利息費用。這些收入包含資本利得與本身會對信託徵稅的海外收入。此外,美國受益人可能需要申報的表格包括以下:3520、8938、5471和8621等。美國受益人對於信託下的BVI公司以及大陸或臺灣的子公司也可能受到「離岸反遞延規則的約束」(CFC/PFIC),另外可能會有回溯稅(Throwback Tax)的問題,且美國受益人對於外國非授予人信託所持有之離岸資產也有申報義務;所以如果是美籍受益人,就不會成立美國離岸信託。

美國離岸信託須申報FinCEN 114(FBAR表格)

在銀行保密法(Bank Secrecy Act)規定下,美國人對美國離岸之銀行帳戶、股票帳戶、或是其他金融帳戶,擁有金融利益,或是簽署或其他權力,每個歷年度只要此帳戶價值加總超過美金10,000元,則必須要申報FinCEN 114表格。FBAR申報通常截止日為來年的4月15日,並可隨聯邦稅表延期至10月15日。對於不遵守此規定之民事處罰範圍為美金10,000元的非故意違規罰款,至50%的總帳戶價值的故意違規罰款。

即使美國人不是外國金融帳戶的合法所有權持有人,在美國人擁有受益權或控制權的情況下,該人也可被視為是外國帳戶的持有人。因此,針對信託項下直接或間接通過英屬維爾京群島、大陸或臺灣公司持有之外國金融帳戶,受託人有FBAR之申報義務,因為信託(直接或間接)擁有這些公司超過50%的股權。

美國受託公司對離岸帳戶會有控制權或受益權,因此即使是非美國信託,還是需要對離岸帳戶申報FBAR。

結語

美國不可撤銷離岸或朝代信託與保險信託之整合,可以解決美國、臺灣、離岸三地之財富,並可達到財富傳承目的,但應特別注意時間先後順序與相關法律規定。