Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q2 家族企業股權移轉給下一代時, 如何善用臺灣各項租稅優惠政策?

範例背景

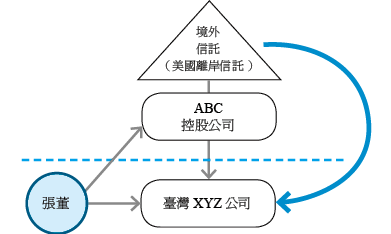

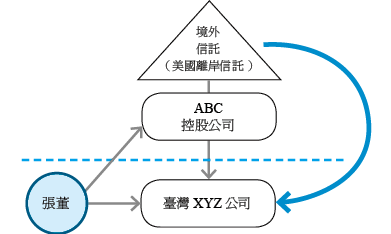

張董事長創業有成且生財有道,還從建設本業跨到電子業,多角化的經營造就了現今的龐大集團,而個人在國內外也積累了大量財產。目前集團事業橫跨兩岸三地,子女學業也告一段落,轉眼間到了第二代接班的時期,張董也諮詢專家意見開始著手將股權整合到境外信託,開始為二代接班著手做好準備。到底傳賢或傳子,亦或傳賢又傳子,家族公司股權的籌劃成為迫在眉睫的工作。

但這樣的規劃是否正確?控股架構如何進行?程序、步驟、時間、考量相關移轉稅負,以及後續和國稅局交涉的過程及整個股權轉移的籌劃步驟,在在考驗著這些架構師的專業與經驗!

核定租稅與規劃

本案張董的資產橫跨歐、亞、美洲,而本次張董欲移轉的財產(第一上市KY股票),雖屬於臺灣境外之財產,但是由於臺灣遺產及贈與稅法採用屬人兼屬地課稅原則,若張董屬於臺灣稅務居民的話,就必須就贈與金額新臺幣33億,課稅10%贈與稅,合計新臺幣330,000,000元。

由於在考量股權移轉的當時,遺產及贈與稅率已研擬將從單一稅率10%調整到現行的三級稅率(10%、15%、20%),因此在當時掀起一股贈與熱潮搶搭低稅率末班車,而社會大眾也認為張董為其中之一,若他提前在修法前完成贈與,即便要繳3億多的稅,但同時也是節省了3億多的贈與稅(或未來的遺產稅)。然而,當時的張董卻遭舉報早就放棄國籍取得外國護照,也就是說,張董現在身分為外籍人士,若傳言屬實,則當時贈與屬於臺灣境外財產的第一上市KY股票,即無須繳納贈與稅。

事實上,也並非只能透過移民達到規劃效果,有一些經常居住臺灣境外之臺灣國民,只需符合以下條件,是有機會進行臺灣境外財產之傳承而不用繳納臺灣贈與稅。依稅法規定,非臺灣國民除了就其在臺灣境內之財產為贈與者需繳納贈與稅外,贈與臺灣境外財產則不適用。

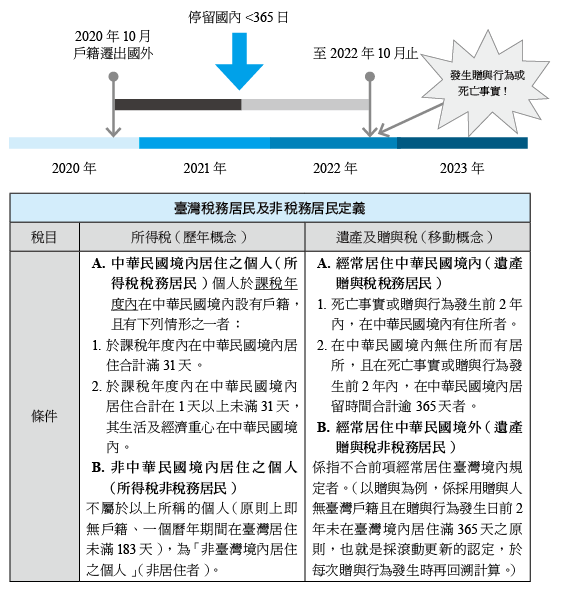

首先要先將個人戶籍遷出國外登記(健保等福利會暫時中止);其次在遷出之後的2年之內,注意不要停留在臺灣累計超過365日;一旦完成境外財產贈與後,若仍然因事業而繼續當空中飛人,就不建議立刻回臺辦理恢復戶籍,以免事後因非稅務居民規劃鑿痕太深,未來被查稅之風險。

法令解析

按《遺產及贈與稅法》,應申報贈與稅之情形如下列條文:

遺贈稅第3條

凡經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者,應依本法規定,課徵贈與稅。

經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。

遺贈稅第4條

本法稱經常居住中華民國境內,係指被繼承人或贈與人有下列情形之一:

受理申報之國稅局

贈與人為經常居住中華民國境內之中華民國國民者,向戶籍所在地國稅局或所屬分局、稽徵所申報(但若符合財政部2019年4月24日發布 「贈與稅跨局臨櫃申辦作業要點」,則可不受戶籍所在地限制);

其為經常居住中華民國境外之中華民國國民或非中華民國國民,就其在中華民國境內之財產為贈與者,向臺北市國稅局申報。

結語

各國稅法針對所謂居住者及非居住者之定義及課稅本有所不同,若欲進行節稅規劃應事先評估整體可行性及稅務全盤影響性,也不要顧此失彼,因為螳螂捕蟬黃雀在後,若不小心成為他國的稅務居民,說不定得付出更高的代價。最後要再次提醒,莫因刻意長期旅外做空中飛人,看似節省了銀子,卻因家人聚少離多而沖淡感情,那就不值了。

張董事長創業有成且生財有道,還從建設本業跨到電子業,多角化的經營造就了現今的龐大集團,而個人在國內外也積累了大量財產。目前集團事業橫跨兩岸三地,子女學業也告一段落,轉眼間到了第二代接班的時期,張董也諮詢專家意見開始著手將股權整合到境外信託,開始為二代接班著手做好準備。到底傳賢或傳子,亦或傳賢又傳子,家族公司股權的籌劃成為迫在眉睫的工作。

但這樣的規劃是否正確?控股架構如何進行?程序、步驟、時間、考量相關移轉稅負,以及後續和國稅局交涉的過程及整個股權轉移的籌劃步驟,在在考驗著這些架構師的專業與經驗!

核定租稅與規劃

本案張董的資產橫跨歐、亞、美洲,而本次張董欲移轉的財產(第一上市KY股票),雖屬於臺灣境外之財產,但是由於臺灣遺產及贈與稅法採用屬人兼屬地課稅原則,若張董屬於臺灣稅務居民的話,就必須就贈與金額新臺幣33億,課稅10%贈與稅,合計新臺幣330,000,000元。

由於在考量股權移轉的當時,遺產及贈與稅率已研擬將從單一稅率10%調整到現行的三級稅率(10%、15%、20%),因此在當時掀起一股贈與熱潮搶搭低稅率末班車,而社會大眾也認為張董為其中之一,若他提前在修法前完成贈與,即便要繳3億多的稅,但同時也是節省了3億多的贈與稅(或未來的遺產稅)。然而,當時的張董卻遭舉報早就放棄國籍取得外國護照,也就是說,張董現在身分為外籍人士,若傳言屬實,則當時贈與屬於臺灣境外財產的第一上市KY股票,即無須繳納贈與稅。

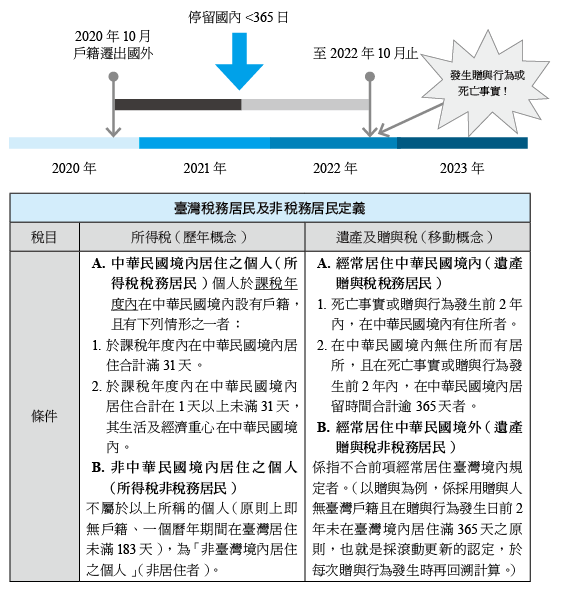

事實上,也並非只能透過移民達到規劃效果,有一些經常居住臺灣境外之臺灣國民,只需符合以下條件,是有機會進行臺灣境外財產之傳承而不用繳納臺灣贈與稅。依稅法規定,非臺灣國民除了就其在臺灣境內之財產為贈與者需繳納贈與稅外,贈與臺灣境外財產則不適用。

首先要先將個人戶籍遷出國外登記(健保等福利會暫時中止);其次在遷出之後的2年之內,注意不要停留在臺灣累計超過365日;一旦完成境外財產贈與後,若仍然因事業而繼續當空中飛人,就不建議立刻回臺辦理恢復戶籍,以免事後因非稅務居民規劃鑿痕太深,未來被查稅之風險。

法令解析

按《遺產及贈與稅法》,應申報贈與稅之情形如下列條文:

遺贈稅第3條

凡經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者,應依本法規定,課徵贈與稅。

經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。

遺贈稅第4條

本法稱經常居住中華民國境內,係指被繼承人或贈與人有下列情形之一:

- 死亡事實或贈與行為發生前2年內,在中華民國境內有住所者。

- 在中華民國境內無住所而有居所,且在死亡事實或贈與行為發生前2年內,在中華民國境內居留時間合計逾365天者。但受中華民國政府聘請從事工作,在中華民國境內有特定居留期限者,不在此限。

受理申報之國稅局

贈與人為經常居住中華民國境內之中華民國國民者,向戶籍所在地國稅局或所屬分局、稽徵所申報(但若符合財政部2019年4月24日發布 「贈與稅跨局臨櫃申辦作業要點」,則可不受戶籍所在地限制);

其為經常居住中華民國境外之中華民國國民或非中華民國國民,就其在中華民國境內之財產為贈與者,向臺北市國稅局申報。

結語

各國稅法針對所謂居住者及非居住者之定義及課稅本有所不同,若欲進行節稅規劃應事先評估整體可行性及稅務全盤影響性,也不要顧此失彼,因為螳螂捕蟬黃雀在後,若不小心成為他國的稅務居民,說不定得付出更高的代價。最後要再次提醒,莫因刻意長期旅外做空中飛人,看似節省了銀子,卻因家人聚少離多而沖淡感情,那就不值了。