Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第四章:財產稅/房地稅篇

Q6 繼承或受贈取得如何適用房地合一稅?

範例背景

倪媽媽購買一棟價值50,000,000元的房屋,於2019年初時贈與給女兒小妮,贈與日土地公告現值16,000,000元、房屋評定現值為4,000,000元,但就在2021年中,小妮因公司財務發生大缺口急需資金,故便以60,000,000元尋得買家賣出,並於2021年8月完成過戶,小妮聽朋友說房地合一稅賦很重,不確定自己出售到底要負擔多少成本,該如何申報房地合一稅呢?早點出售或晚點出售,對稅賦有什麼影響呢?

又,倪爸爸於2021年因車禍不幸過世,小妮因而繼承了父親傳承下來的一間老房子,是爸爸在2013年3月購置的,2021年辦妥繼承後因沒有使用需求而轉賣,到底需不需要申報房地合一稅呢?

核定租稅與規劃

小妮持有之不動產於出售時,因取得及出售的時間點不同,將面臨房地合一稅新舊制的適用問題。受贈取得的房屋,雖然倪媽媽原始購買價格為50,000,000元,但小妮的出售成本應依2019年受贈時的公告土地現值及房屋評定現值計算,小妮於2021年以60,000,000元賣出,以2019年土地公告現值16,000,000元、房屋評定現值4,000,000元、取得、改良及移轉而支付之費用3,000,000元設算,持有2年以上適用房地合一2.0稅率35%計算,房地交易共獲利37,000,000元,假設土地漲價總數額為2,000,000元,課稅所得為35,000,000元,課稅12,250,000元,課稅額已超過原始買賣價差。因繼承取得或受贈取得不動產,在計算課稅所得時,必須以繼承或受贈時的房屋評定現值及公告土地現值按政府發布的消費者物價指數調整後價值作為取得成本,通常與市價有不小落差,因此會拉高課稅所得。

又,小妮2021年自父親繼承取得的房屋,持有時間可以跟被繼承人持有時間合併計算,本案例中,實際取得的時間要依父親購置的時間為主,也就是2013年3月,當時房地合一稅還沒上路,屬於舊制課稅,故小妮出售該房屋不需要申報房地合一稅,該交易為財產交易所得,應併入綜合所得總額結算申報課徵納稅。

另外亦可考量,像是本案例這種情形,小妮在2016年以後才因繼承而取得不動產,也就是房地合一稅新制上路後,依財政部104.08.19台財稅字第10404620870號令所釋,原則上不屬於新制適用範圍,但如果房屋符合新制的自住房地租稅優惠規定者,包含自用規定本人或其配偶、未成年子女居住設有戶籍,且連續住滿6年以上,過程中都沒有拿去出租、做生意或是轉作事務所等執業情況,選擇新制較有利時,也可以選擇按新制課稅。

自2016年1月1日新制房地合一稅上路後,個人於出售屬新制範圍之房地,應按實際交易價格減除成本費用,並減除依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額,而已繳納的土地增值稅不得列為費用扣除(若屬當次交易未自該房屋、土地交易所得額減除之土地漲價總數額部分之稅額,則可扣除),再按持有期間依稅率計算應納稅額,新制與舊制僅就房屋課徵方式不同,為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,可從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等方式,來分析可行的方案,進而概算所需成本,新舊制稅額可能相差數十萬元,藉以盡可能的降低稅賦負擔。

法令解析

新制適用範圍依所得稅法第4條之4規定(於2021年4月9日修訂,自2021年7月1日施行),個人及營利事業自2016年1月1日起交易房屋、房屋及其坐落基地或依法得核發建造執照之土地(以下合稱房屋、土地),符合下列情形之一者,其交易所得應依第14條之4至第14條之8及第24條之5規定課徵所得稅:

一、交易之房屋、土地係於2016年1月1日以後取得。交易之房屋、土地係於2016年1月1日以後取得。

再依104.08.19台財稅字第10404620870號令,納稅義務人2016年1月1日以後交易因繼承取得之房屋、土地,符合下列情形之一者,非屬所得稅法第4條之4第1項各款適用範圍,應依同法第14條第1項第7類規定計算房屋部分之財產交易所得併入綜合所得總額,於同法第71條規定期限內辦理結算申報:

三、交易直接或間接持有股份或出資額過半數之國內外營利事業股份或出資額,該營利事業股份或出資額之價值50%以上係國內之房屋、土地所構成者,該交易視同房屋、土地交易。但交易之股份屬上市、上櫃及興櫃公司股份者,不適用之。

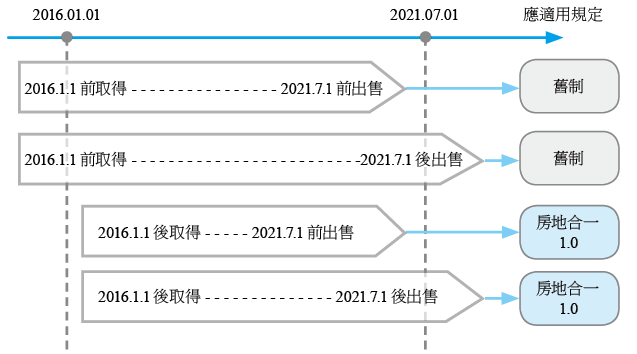

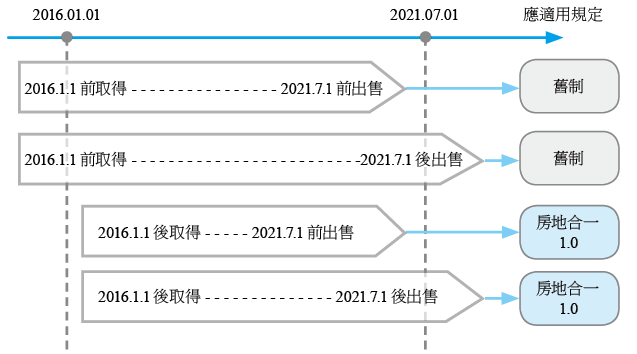

茲就不動產依取得及移轉時間不同,應適用新制或舊制規定整理如下:

參照財政部發布之「房地合一課徵所得稅申報作業要點」,為利於實務執行,規範新制相關所得計算及申報作業規定,包含交易日、取得日及持有期間、個人房屋、土地交易所得計算及相關調整、營利事業房屋、土地交易所得計算等適用規範,稅制改變之後,持有時間長短是影響出售房地稅額的關鍵,房地合一新制中,對於長期持有且符合一定條件者,有扣除額及優惠稅率可運用,若購屋是為了短期投資,必然有較高額的稅賦負擔,因應新制未來更應妥善規劃。

結語

為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等來分析可行方案,進而推算成本。

倪媽媽購買一棟價值50,000,000元的房屋,於2019年初時贈與給女兒小妮,贈與日土地公告現值16,000,000元、房屋評定現值為4,000,000元,但就在2021年中,小妮因公司財務發生大缺口急需資金,故便以60,000,000元尋得買家賣出,並於2021年8月完成過戶,小妮聽朋友說房地合一稅賦很重,不確定自己出售到底要負擔多少成本,該如何申報房地合一稅呢?早點出售或晚點出售,對稅賦有什麼影響呢?

又,倪爸爸於2021年因車禍不幸過世,小妮因而繼承了父親傳承下來的一間老房子,是爸爸在2013年3月購置的,2021年辦妥繼承後因沒有使用需求而轉賣,到底需不需要申報房地合一稅呢?

核定租稅與規劃

小妮持有之不動產於出售時,因取得及出售的時間點不同,將面臨房地合一稅新舊制的適用問題。受贈取得的房屋,雖然倪媽媽原始購買價格為50,000,000元,但小妮的出售成本應依2019年受贈時的公告土地現值及房屋評定現值計算,小妮於2021年以60,000,000元賣出,以2019年土地公告現值16,000,000元、房屋評定現值4,000,000元、取得、改良及移轉而支付之費用3,000,000元設算,持有2年以上適用房地合一2.0稅率35%計算,房地交易共獲利37,000,000元,假設土地漲價總數額為2,000,000元,課稅所得為35,000,000元,課稅12,250,000元,課稅額已超過原始買賣價差。因繼承取得或受贈取得不動產,在計算課稅所得時,必須以繼承或受贈時的房屋評定現值及公告土地現值按政府發布的消費者物價指數調整後價值作為取得成本,通常與市價有不小落差,因此會拉高課稅所得。

又,小妮2021年自父親繼承取得的房屋,持有時間可以跟被繼承人持有時間合併計算,本案例中,實際取得的時間要依父親購置的時間為主,也就是2013年3月,當時房地合一稅還沒上路,屬於舊制課稅,故小妮出售該房屋不需要申報房地合一稅,該交易為財產交易所得,應併入綜合所得總額結算申報課徵納稅。

另外亦可考量,像是本案例這種情形,小妮在2016年以後才因繼承而取得不動產,也就是房地合一稅新制上路後,依財政部104.08.19台財稅字第10404620870號令所釋,原則上不屬於新制適用範圍,但如果房屋符合新制的自住房地租稅優惠規定者,包含自用規定本人或其配偶、未成年子女居住設有戶籍,且連續住滿6年以上,過程中都沒有拿去出租、做生意或是轉作事務所等執業情況,選擇新制較有利時,也可以選擇按新制課稅。

自2016年1月1日新制房地合一稅上路後,個人於出售屬新制範圍之房地,應按實際交易價格減除成本費用,並減除依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額,而已繳納的土地增值稅不得列為費用扣除(若屬當次交易未自該房屋、土地交易所得額減除之土地漲價總數額部分之稅額,則可扣除),再按持有期間依稅率計算應納稅額,新制與舊制僅就房屋課徵方式不同,為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,可從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等方式,來分析可行的方案,進而概算所需成本,新舊制稅額可能相差數十萬元,藉以盡可能的降低稅賦負擔。

法令解析

新制適用範圍依所得稅法第4條之4規定(於2021年4月9日修訂,自2021年7月1日施行),個人及營利事業自2016年1月1日起交易房屋、房屋及其坐落基地或依法得核發建造執照之土地(以下合稱房屋、土地),符合下列情形之一者,其交易所得應依第14條之4至第14條之8及第24條之5規定課徵所得稅:

一、交易之房屋、土地係於2016年1月1日以後取得。交易之房屋、土地係於2016年1月1日以後取得。

再依104.08.19台財稅字第10404620870號令,納稅義務人2016年1月1日以後交易因繼承取得之房屋、土地,符合下列情形之一者,非屬所得稅法第4條之4第1項各款適用範圍,應依同法第14條第1項第7類規定計算房屋部分之財產交易所得併入綜合所得總額,於同法第71條規定期限內辦理結算申報:

(一)交易之房屋、土地係納稅義務人於2014年1月1日之次日至2015年12月31日間繼承取得,且納稅義務人及被繼承人持有期間合計在2年以內。

(二)交易之房屋、土地係被繼承人於2015年12月31日以前取得,且納稅義務人於2016年1月1日以後繼承取得。

二、於2016年1月1日以後取得以設定地上權方式之房屋使用權或預售屋及其坐落基地,其交易視同房屋、土地交易。三、交易直接或間接持有股份或出資額過半數之國內外營利事業股份或出資額,該營利事業股份或出資額之價值50%以上係國內之房屋、土地所構成者,該交易視同房屋、土地交易。但交易之股份屬上市、上櫃及興櫃公司股份者,不適用之。

茲就不動產依取得及移轉時間不同,應適用新制或舊制規定整理如下:

參照財政部發布之「房地合一課徵所得稅申報作業要點」,為利於實務執行,規範新制相關所得計算及申報作業規定,包含交易日、取得日及持有期間、個人房屋、土地交易所得計算及相關調整、營利事業房屋、土地交易所得計算等適用規範,稅制改變之後,持有時間長短是影響出售房地稅額的關鍵,房地合一新制中,對於長期持有且符合一定條件者,有扣除額及優惠稅率可運用,若購屋是為了短期投資,必然有較高額的稅賦負擔,因應新制未來更應妥善規劃。

結語

為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等來分析可行方案,進而推算成本。