Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第三章:中國所得稅篇

Q55 繼承人對稽徵機關核定之稅額不服時,怎麼辦?

範例背景

雷富友生前患有白血病(俗稱血癌),治療病期長,又無任何保險,雖留有土地、房屋等不動產,但由於是其一生辛苦賺得,當然不捨得出售。但高昂的醫療費令人咋舌,再多收入也不夠其支出,在雷君堅持不出售不動產情形下,其子女只好向親朋好友告貸,而在雷君生病5年多來,光醫療費即達上千萬。

2020年3月間,雷君的癌症因惡化到了末期,不幸過世。繼承人在申報雷君遺產稅案時,雖其遺有不動產公告現值達27,640,000元,但因生前醫療費全部向親友舉借,乃檢附醫藥費收據計22,310,000元,並扣除免稅額、親屬扣除額計14,230,000元,申報遺產淨額為0元。

稽徵機關受理本遺產稅案後,發現所檢附醫藥費收據均於繼承日前即已繳納,並非未償債務,又無法主張向親友舉借資金之流程,乃全數否准認列,核定遺產淨額13,410,000元(27,640,000 – 14,230,000),應納遺產稅1,341,000元(13,410,000×10%)。若繼承人對稽徵機關核定之稅額不服,該怎麼辦?

核定租稅與規劃

繼承人接獲遺產稅核定通知書及稅額繳款書憤怒不已,乃依法定程序提起行政救濟,案經復查、訴願,均遭駁回,經提報行政法院時,其繼承人聘請到一位精通遺產及贈與稅實務的會計師,將其向親友告貸之負債逐一釐清,並就其借貸資金之來源及用途列成明細表,以便於勾稽核對,行政法院經由上述資料予以研判,雖其借貸之資金係現金提領,但支付的時間、數額頗為一致,又繼承人等之所得能力在被繼承人生病期間並非甚佳,實不可能提供如此鉅額醫藥費,乃依實質課稅原則,撤銷原處分決定;案經原處分機關重為復查決定,其借貸資金明確者認列未償債務11,400,000元,重新核定遺產淨額2,010,000元,應納稅額201,000元(2,010,000×10%)。

本案在行政救濟終了時獲得勝訴,其主因為舉證得宜且證據明確,故納稅人若對稅額核對有不服時,除了有耐心的進行行政救濟外,盡量舉出對自己有利的證據,且該證據應具有公信力而非臨訟造證,則勝訴的機會將會大大提高,以本案而言,節省稅負達1,140,000元(1,341,000 – 201,000)。

法令解析

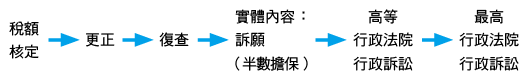

茲將遺產稅之行政救濟流程,依稅捐稽徵法、訴願法、行政訴訟法審理案件之規定圖示如下:

一、經稅務機關核定的遺產稅案件,納稅義務人如有不服,可以說明理由,連同證明文件,依照下列的規定申請復查:

三、納稅義務人對訴願決定仍有不服,得於訴願決定書送達之次日起2個月內向高等行政法院(核課之稅額在新臺幣400,000元以下者為地方法院行政訴訟庭)提起行政訴訟。

結語

納稅人若對於稽徵機關核定之稅額不服時,可依法定程序提起「行政救濟」,以維護權益。然而「預防更勝於治療」,畢竟人一生中「死亡」及「稅」是無法避免的,既然如此,當我們在進行任何資產轉移及資金收付時,務必保留清楚的合約、金流、人證、物證等,以供未來面臨報稅、查稅,甚至是訴訟時使用,因為機會是留給準備好的人。

雷富友生前患有白血病(俗稱血癌),治療病期長,又無任何保險,雖留有土地、房屋等不動產,但由於是其一生辛苦賺得,當然不捨得出售。但高昂的醫療費令人咋舌,再多收入也不夠其支出,在雷君堅持不出售不動產情形下,其子女只好向親朋好友告貸,而在雷君生病5年多來,光醫療費即達上千萬。

2020年3月間,雷君的癌症因惡化到了末期,不幸過世。繼承人在申報雷君遺產稅案時,雖其遺有不動產公告現值達27,640,000元,但因生前醫療費全部向親友舉借,乃檢附醫藥費收據計22,310,000元,並扣除免稅額、親屬扣除額計14,230,000元,申報遺產淨額為0元。

稽徵機關受理本遺產稅案後,發現所檢附醫藥費收據均於繼承日前即已繳納,並非未償債務,又無法主張向親友舉借資金之流程,乃全數否准認列,核定遺產淨額13,410,000元(27,640,000 – 14,230,000),應納遺產稅1,341,000元(13,410,000×10%)。若繼承人對稽徵機關核定之稅額不服,該怎麼辦?

核定租稅與規劃

繼承人接獲遺產稅核定通知書及稅額繳款書憤怒不已,乃依法定程序提起行政救濟,案經復查、訴願,均遭駁回,經提報行政法院時,其繼承人聘請到一位精通遺產及贈與稅實務的會計師,將其向親友告貸之負債逐一釐清,並就其借貸資金之來源及用途列成明細表,以便於勾稽核對,行政法院經由上述資料予以研判,雖其借貸之資金係現金提領,但支付的時間、數額頗為一致,又繼承人等之所得能力在被繼承人生病期間並非甚佳,實不可能提供如此鉅額醫藥費,乃依實質課稅原則,撤銷原處分決定;案經原處分機關重為復查決定,其借貸資金明確者認列未償債務11,400,000元,重新核定遺產淨額2,010,000元,應納稅額201,000元(2,010,000×10%)。

本案在行政救濟終了時獲得勝訴,其主因為舉證得宜且證據明確,故納稅人若對稅額核對有不服時,除了有耐心的進行行政救濟外,盡量舉出對自己有利的證據,且該證據應具有公信力而非臨訟造證,則勝訴的機會將會大大提高,以本案而言,節省稅負達1,140,000元(1,341,000 – 201,000)。

法令解析

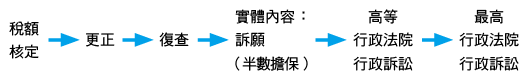

茲將遺產稅之行政救濟流程,依稅捐稽徵法、訴願法、行政訴訟法審理案件之規定圖示如下:

一、經稅務機關核定的遺產稅案件,納稅義務人如有不服,可以說明理由,連同證明文件,依照下列的規定申請復查:

(一)若遺產稅核定稅額通知書上有應納稅額或應補徵稅額時,應在繳款書送達後,於繳納期間屆滿之次日起30日內申請復查。

(二)若遺產稅核定稅額通知書上沒有應納稅額或應補徵稅額時,應在核定稅額通知書送達後之次日起30日內申請復查。

(三)納稅義務人為全體公同共有人時,受送達核定稅額通知書或以公告代之者之公同共有人,應於核定稅額通知書或公告所載應納稅額或應補徵稅額繳納期間屆滿之次日起30日內申請復查。

(四)納稅義務人或代理人,因天災事變或其他不可抗力的事由,來不及申請復查時,可在原因消滅後1個月內提出具體證明,並同時補申請復查,但是遲誤申請復查期間已經超過1年的話,就不可以申請。

二、納稅義務人對復查決定仍有不服,應於收到復查決定書之次日起30日內,繕具訴願書載明相關資料,並將訴願書正本、副本經由原處分機關向財政部提起訴願。三、納稅義務人對訴願決定仍有不服,得於訴願決定書送達之次日起2個月內向高等行政法院(核課之稅額在新臺幣400,000元以下者為地方法院行政訴訟庭)提起行政訴訟。

結語

納稅人若對於稽徵機關核定之稅額不服時,可依法定程序提起「行政救濟」,以維護權益。然而「預防更勝於治療」,畢竟人一生中「死亡」及「稅」是無法避免的,既然如此,當我們在進行任何資產轉移及資金收付時,務必保留清楚的合約、金流、人證、物證等,以供未來面臨報稅、查稅,甚至是訴訟時使用,因為機會是留給準備好的人。