Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第三章:中國所得稅篇

Q42 被繼承人海外死亡,喪葬費得否主張列舉扣除額?

範例背景

方和平是事業有成的企業家,但他的成功絕非偶然,凡事親力親為的他,終年足跡遍布五大洲,只為親訪在世界各地的分支單位或是到新的地區進行市場調查,每天在他腦海中尋思的都是他的事業版圖還能如何拓展。

一日,在結束威斯巴登的商展後,方和平邀請所有員工至餐廳用餐泡溫泉,以慰勞同仁們這段時間的辛勞。而在慶功宴結束後,他則再次啟程前往機場準備進行下一場的會議,卻沒想到因為一場交通事故,讓他魂斷異鄉。

事後,由於方和平的家屬長期居住於國外,或許因為過於悲痛,選擇不在臺灣舉辦葬禮或任何追思會,但在申報方先生遺產稅時,填報了喪葬費用,對此,國稅局詢問方先生的遺族該被繼承人是否在臺灣過世,或在臺灣是否有舉辦任何喪禮等行為,有無支付喪葬支出憑證等,讓遺族悲痛之餘,還需擔憂因不熟悉相關法令所引起的後續問題。

核定租稅與規劃

在處理像本案被繼承人這種經常出入國境的案件,對於喪葬費用認列與否,如何認列,其實非常單純,僅需先確認被繼承人係屬於臺灣的境內居住者或非屬臺灣境內居住者及外國人,依其身分上的不同,而適用不同的法令(假設本案被繼承人係屬臺灣的稅務居民),對於申報遺產稅時喪葬費用的認列上,如果未滿新臺幣1,230,000元者,一律以1,230,000元計算,而超過1,230,000元的部分,則不得認列(2005年以前為1,000,000元,2006年1月1日 至2013年12月31日為1,110,000元),也就是在喪葬費用上一律以1,230,000元計算,且不須檢附任何證明文件。

而若被繼承人係屬經常居住在國外的我國國民或是外國人,其喪葬費用雖可認列,但僅能就在臺灣境內所發生之喪葬費才可扣除,但扣除上限同境內居住者為1,230,000元。

法令解析

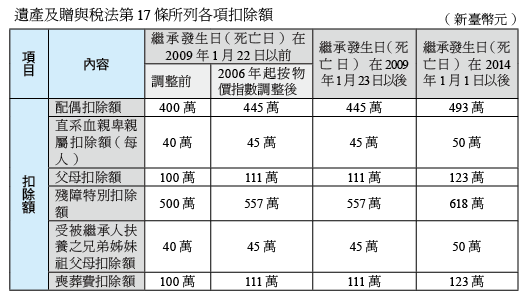

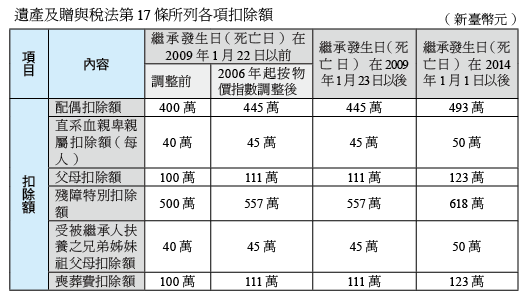

依遺產及贈與稅法第17條所列之扣除額整理如下表列,適用中華民國境內居住者。如被繼承人為經常居住中華民國境外之中華民國國民,或非中華民國國民者則僅適用喪葬費用之扣除上限,且必須以在中華民國境內發生者為限。

另因民情改變,民眾開始捐贈器官的情況也日漸增多,法令為鼓勵相關公益事項的發展,在財政部108.09.17臺財稅字第10804621290號函中說明,衛生福利部依「捐贈屍體器官移植喪葬費補助標準」對捐贈者親屬補助之喪葬費, 核屬「政府贈與」,依所得稅法第4條第1項第17款規定,免納所得稅。

結語

所謂「經常居住中華民國境外之中華民國國民」之條件如下:

方和平是事業有成的企業家,但他的成功絕非偶然,凡事親力親為的他,終年足跡遍布五大洲,只為親訪在世界各地的分支單位或是到新的地區進行市場調查,每天在他腦海中尋思的都是他的事業版圖還能如何拓展。

一日,在結束威斯巴登的商展後,方和平邀請所有員工至餐廳用餐泡溫泉,以慰勞同仁們這段時間的辛勞。而在慶功宴結束後,他則再次啟程前往機場準備進行下一場的會議,卻沒想到因為一場交通事故,讓他魂斷異鄉。

事後,由於方和平的家屬長期居住於國外,或許因為過於悲痛,選擇不在臺灣舉辦葬禮或任何追思會,但在申報方先生遺產稅時,填報了喪葬費用,對此,國稅局詢問方先生的遺族該被繼承人是否在臺灣過世,或在臺灣是否有舉辦任何喪禮等行為,有無支付喪葬支出憑證等,讓遺族悲痛之餘,還需擔憂因不熟悉相關法令所引起的後續問題。

核定租稅與規劃

在處理像本案被繼承人這種經常出入國境的案件,對於喪葬費用認列與否,如何認列,其實非常單純,僅需先確認被繼承人係屬於臺灣的境內居住者或非屬臺灣境內居住者及外國人,依其身分上的不同,而適用不同的法令(假設本案被繼承人係屬臺灣的稅務居民),對於申報遺產稅時喪葬費用的認列上,如果未滿新臺幣1,230,000元者,一律以1,230,000元計算,而超過1,230,000元的部分,則不得認列(2005年以前為1,000,000元,2006年1月1日 至2013年12月31日為1,110,000元),也就是在喪葬費用上一律以1,230,000元計算,且不須檢附任何證明文件。

而若被繼承人係屬經常居住在國外的我國國民或是外國人,其喪葬費用雖可認列,但僅能就在臺灣境內所發生之喪葬費才可扣除,但扣除上限同境內居住者為1,230,000元。

法令解析

依遺產及贈與稅法第17條所列之扣除額整理如下表列,適用中華民國境內居住者。如被繼承人為經常居住中華民國境外之中華民國國民,或非中華民國國民者則僅適用喪葬費用之扣除上限,且必須以在中華民國境內發生者為限。

另因民情改變,民眾開始捐贈器官的情況也日漸增多,法令為鼓勵相關公益事項的發展,在財政部108.09.17臺財稅字第10804621290號函中說明,衛生福利部依「捐贈屍體器官移植喪葬費補助標準」對捐贈者親屬補助之喪葬費, 核屬「政府贈與」,依所得稅法第4條第1項第17款規定,免納所得稅。

結語

所謂「經常居住中華民國境外之中華民國國民」之條件如下:

- 死亡事實發生前2年內,在中華民國境內沒有住所者。

- 在中華民國境內無住所而有居所,但在死亡事實發生前2年內,在中華民國境內居留時間合計少於365天者。是以,當被繼承人海外死亡,如其為經常居住中華民國境外之中華民國國民,僅適用喪葬費用之扣除上限,且必須以在中華民國境內發生者為限。