Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第三章:美國稅務居民與財產揭露申報

案例

李先生是美國出生的公民,他的父母早年移民,憑著華人苦幹的精神,一路栽培李先生從史丹佛大學畢業,並順利創辦一個跨國性的軟體服務集團。他的生意版圖含括中國、香港、台灣,因此得經常往來於美國及亞洲地區。為了交易的方便,李先生個人在美國境外(如上海、香港和臺北等地)設立了一些銀行帳戶來進行交易。剛開始,他並沒有意識到此舉將帶來的影響有多麼嚴重,也沒有向美國政府申報過任何關於這些海外帳戶的情況,而且李先生一直不清楚申報的要求,不知在甚麼情形下需要準備甚麼資料?又因美國經濟展望不見起色且債務纏身,對境外帳戶的查核趨嚴。他開始擔心自己從未向美國國稅局申報的這些海外帳戶是不是有處罰,這些處罰最嚴重可能到甚麼程度?

專家解析

美國歐巴馬政府於 2009 年 5 月發布稅制改革的「綠皮書(The Green Book)」,規定嚴加查核有關美國境外所得申報,目的是為確定納稅人的境外所得是否完整申報,並且追查境外金融機構所開之帳戶是否完整揭露。原先公布應於 2009 年 9 月 23 日前補申報海外帳戶,即所謂的「FBAR(Report of Foreign Bank and Financial Accounts)」,舉凡美國「公民」、「綠卡持有者」,或是符合美國「稅務居民」身分者,稅務年度中海外帳戶總金額超過 1 萬美元者均要申報,亦即只要「擁有」或「可支配」的美國境外個人或法人銀行帳戶(包含存款、衍生性金融商品、債券、有價證券及有現金價值的保單等金融資產之價值),金額總計超過 1 萬美元,在每年 4 月 15 日前都要向美國申報 FBAR 表(即 FinCEN 114 表),沒有自願揭露的納稅人若被美國財政部查到將面臨嚴重罰款,包括詐欺罰款和外國訊息申報的罰款(Foreign Information Return Penalty),且增加了被刑事起訴的風險。具有美籍身分的讀者應自問,您是否擁有國外銀行帳戶?您是否有國外投資帳戶?您是否擁有國外帳戶的提款卡或信用卡,即使此帳戶為非您所有?您是否擁有國外共同基金?您是否為國外投資信託的受託人?您是否為擁有國外投資者的代理人?……上述問題如有任何一題您回答「是」,您便可能需要申報 FBAR。

2010 年,《海外帳戶稅收合規法》(FATCA)被頒布為聯邦法律,要求美國公民、居民外國人、非居民外國人、美國信託公司和美國商業實體向美國國稅局報告某些離岸帳戶和資產。通常包括外國銀行帳戶、外國股票和證券、外國合伙權益、外國共同基金以及其他幾種超過《海外帳戶稅收合規法》5 萬美元報告門檻的外國投資或金融帳戶。

非美國銀行有一個簡單的選擇:要麼遵守 FATCA,要麼面臨巨大的貨幣罰款。美國國稅局稱之為「非參與性外國金融機構」(Non-Participating Foreign Financial Institution,簡稱為 NPFFI)的非合規外國金融機構,對於美國來源的支付,面臨著一項高額的 30% 預扣稅。為了避免處罰,大多數外國銀行和徵稅當局將與美國政府分享信息,在某些情況下,將成千上萬的美國客戶暴露於國稅局。為了滿足美國國稅局的要求,外國金融機構必須提供有關納稅人的詳細信息,包括納稅人的姓名、帳號和餘額、應計利息、股息或增加到帳戶中的其他資金以及帳戶持有人的納稅人識別號(包括 SSN、ITIN、EIN)。

為了給銀行和納稅人足夠的時間過渡到 FATCA 法規,國稅局最初設定了一個寬限期,該寬限期於 2019 年 12 月 31 日結束。如上所述,這要求外國金融機構向美國國稅局提供納稅人信息。因此,您的銀行可能會聯繫您,要求您提供信息或其他與 FATCA 相關的通知。無論您居住在美國還是海外,都必須盡一切努力及時提供您的帳戶信息。服從是為了自己的利益,故意或疏忽都會造成代價高昂的懲罰。除了面臨《海外帳戶稅收合規法》的處罰外,不符合規定的帳戶還可能被美國國稅局凍結,甚至完全關閉。

為了讓讀者易於瞭解海外帳戶的申報需求,我們分為誰應該申報?何時申報?向何處申報?申報甚麼內容?如何申報?等五點說明如下:

一、誰應該申報?

簡單來說,美國人在國外金融機構擁有任何金融帳戶,包括在此帳戶擁有財務利益,以及對此帳戶具有簽名授權或其它權利,並且在每年的 1 月 1 日至 12 月 31 日之間內任何一天全部帳戶總價值超過 1 萬美元,均須申報海外帳戶資料,填寫 FinCEN 114 表,簡稱為 FBAR(即 Report of Foreign Bank and Financial Account 的縮寫)。

那麼,「美國人」的定義是甚麼?美國人包括:

1. 美國公民或居民

2. 美國合夥人組織

3. 美國公司

4. 美國遺產或信託

至於「金融帳戶」的定義,包括了銀行帳戶(儲蓄、支票或定存等)、證券帳戶及有現金價值的保單等。所以,申報人如果不清楚哪些包括與否,應與會計師討論。

二、何時申報?

申報 FBAR 的表格為 FinCEN 114 表,2019 年申報截止日期為 4 月 15 日,可延期至 10 月15 日。

請注意:FBAR 是要對美國財政部申報的,不是 IRS。美國財政部要求必須在 4 月 15 日前收到 FinCEN 114 表。

三、向何處申報?

原先 FBAR 是以紙本方式寄到美國財政部,但在 2011 年 9 月 16 日美國財政部公告,要求透過網路電子申報 FBAR,該公告的相關法令於 2012 年 2 月 24 號定案(Final Notice 77 Fed. Reg. 12367),並且給予 FBAR 多一年的調整時間,最晚從 2013 年 7 月 1 日起,必須透過財政部網站的電子申報系統申報,網址為:http://bsaefiling.fincen.treas.gov/main.html。

四、申報甚麼內容?

FinCEN 114 表中需要揭露以下資訊:

第一部分:申報人的資訊——姓名、地址、稅籍號碼、出生日期等。

特別一提的是在第一部分第 14 項目中:14a 在個人帳戶超過 25 個以上必須勾選;14b 在簽名權帳戶超過 25 個以上必須勾選。不需要將所有資料填入表格中即申報,但是有義務將資訊保留以備查核。

第二部分:申報人單獨擁有的金融帳戶有關資訊。

這個部分需要申報人提供以下資訊:

□ 申報年度的帳戶最高金額

□ 機構名稱

□ 帳戶類型

□ 在金融機構開設帳戶人的姓名

□ 帳戶號碼

□ 金融機構的地址

第三部分:申報人與他人聯合擁有的金融帳戶有關資訊。

這個部分需要申報人提供以下資訊:

□ 聯合帳戶,一共有幾位共同擁有人

□ 主要擁有人的稅籍號碼(如果知道的話)

□ 主要擁有人的姓名

□ 主要擁有人的地址

第四部分:申報人對金融帳戶有簽字權,但對此金融帳戶並無任何權益的有關資訊。

這個部分與上述資訊類似,但是需要提供帳戶真實擁有人的姓名。

第五部分:如果申報人是公司,提供關於公司合併報表中子公司的金融帳戶的資訊。

這個部分與上述資訊類似,但是需要提供擁有帳戶的子公司名稱。

五、如何申報?

依照 FinCEN 114 表的申報指示,應試算每一帳戶於該稅務年度任一時點之最高餘額加總後是否超過 1 萬美元,如帳戶幣別不是美元,應使用美國財政部訂定之期末匯率換算。若使用定期帳單,應合理反映該帳戶年度中最高價值。

基於上述規定,納稅人可能需要會計師的幫助來申報 FBAR,也最好尋求會計師的協助。會計師一般會向納稅人詢問每年帳戶的最高金額,另外可能還會需要檢視以下資料來支持客戶所提供的資訊的正確性:

□ 每個月的每個銀行帳戶之對帳單(最好是申請英文的對帳單)

□ 申報美國以外國家的所得稅的影印本——如果海外帳戶有利息或其它金融產品的收益,也要申報在美國的所得稅申報書。

之後會計師會根據這些資料作整理,才能做正確的申報。

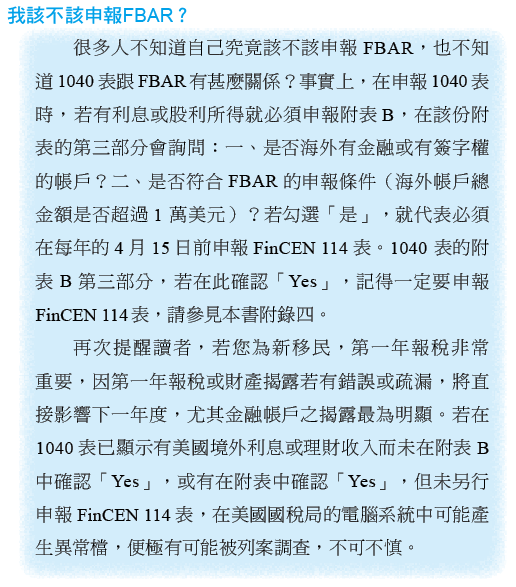

來到李先生第二個疑問,如果沒有申報,IRS會有哪些處罰呢?

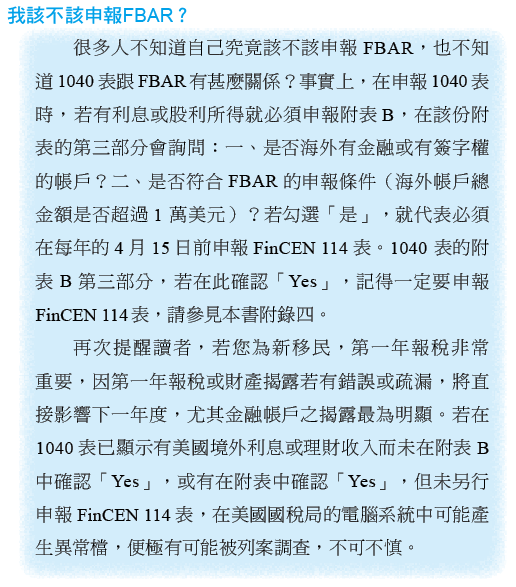

由於美國國稅局針對疏忽非故意、故意未申報或申報不實的納稅義務人進行輕重不一的處罰,除了民事,甚至還可能導致刑事責任。所以,對於可能需要向美國申報海外帳戶的人士,須要先瞭解相關的處罰。

針對此點,美國國稅局網站詳細列示了何種錯誤將會導致的民事及刑事責任,我們分別說明如下(原文如文末附表):

如果本案李先生一年的美國境外帳戶金額為美元 100 萬元,他故意隱匿不向美國國稅局申報,如果遭他人檢舉被國稅局處罰時,可處以美元 50 萬元的民事罰款。更要注意的是,由於罰款是以每一年度來計算,如果這個帳戶從好幾年前就開始使用,將會面臨每年的罰款計算。以李先生的例子來看,如果李先生持有這個帳戶達六年之久,在沒有欠稅及尚未被告知申報義務的情況下,可以補報且無罰金,他的罰款可能高達美元 300 萬元。除此之外,如果該帳戶一年中有利息,還須就該利息補繳美國個人所得稅及相關罰款,美國 IRS 網站便有類似案例的處罰計算,以此方式計算,帳戶所有人可能將帳戶所有資金用來繳納此罰款,都可能尚有不足,您說不嚴重嗎?

另外有讀者會以為在年底把金額領光,讓年底餘額不要超過 1 萬美元,不就解決了嗎?但是,這裡的帳戶金額是以全年「任一時點」來看,也就是全年 365 天中餘額最高的一天,所以讀者不可輕忽。

結語

本案中李先生除了要申報 FBAR 之外,因為外國帳戶的資產來源是贈與,還需要申報美國人接受國外贈與的 3520 表,同時該筆外國資金如有利息也應記得列入美國所得稅申報書。其實這就是 FBAR 表申報的重點:表面上看來,似乎只要納稅人揭露國外金融資產,但美國國稅局更有興趣的是,納稅人如何取得這筆錢,以及這筆錢產生的所得。在此提醒納稅人保存好銀行資料並且向會計師提供這些資訊,才能確保申報內容沒有遺漏,如此會計師才可以正確地替您申報 FBAR。

因 FBAR 的議題持續發展,基於專業立場,我們極度建議讀者若需申報 FBAR,應儘早與專業人士諮詢,以免滋生困擾或甚至產生牢獄之災。

李先生是美國出生的公民,他的父母早年移民,憑著華人苦幹的精神,一路栽培李先生從史丹佛大學畢業,並順利創辦一個跨國性的軟體服務集團。他的生意版圖含括中國、香港、台灣,因此得經常往來於美國及亞洲地區。為了交易的方便,李先生個人在美國境外(如上海、香港和臺北等地)設立了一些銀行帳戶來進行交易。剛開始,他並沒有意識到此舉將帶來的影響有多麼嚴重,也沒有向美國政府申報過任何關於這些海外帳戶的情況,而且李先生一直不清楚申報的要求,不知在甚麼情形下需要準備甚麼資料?又因美國經濟展望不見起色且債務纏身,對境外帳戶的查核趨嚴。他開始擔心自己從未向美國國稅局申報的這些海外帳戶是不是有處罰,這些處罰最嚴重可能到甚麼程度?

專家解析

美國歐巴馬政府於 2009 年 5 月發布稅制改革的「綠皮書(The Green Book)」,規定嚴加查核有關美國境外所得申報,目的是為確定納稅人的境外所得是否完整申報,並且追查境外金融機構所開之帳戶是否完整揭露。原先公布應於 2009 年 9 月 23 日前補申報海外帳戶,即所謂的「FBAR(Report of Foreign Bank and Financial Accounts)」,舉凡美國「公民」、「綠卡持有者」,或是符合美國「稅務居民」身分者,稅務年度中海外帳戶總金額超過 1 萬美元者均要申報,亦即只要「擁有」或「可支配」的美國境外個人或法人銀行帳戶(包含存款、衍生性金融商品、債券、有價證券及有現金價值的保單等金融資產之價值),金額總計超過 1 萬美元,在每年 4 月 15 日前都要向美國申報 FBAR 表(即 FinCEN 114 表),沒有自願揭露的納稅人若被美國財政部查到將面臨嚴重罰款,包括詐欺罰款和外國訊息申報的罰款(Foreign Information Return Penalty),且增加了被刑事起訴的風險。具有美籍身分的讀者應自問,您是否擁有國外銀行帳戶?您是否有國外投資帳戶?您是否擁有國外帳戶的提款卡或信用卡,即使此帳戶為非您所有?您是否擁有國外共同基金?您是否為國外投資信託的受託人?您是否為擁有國外投資者的代理人?……上述問題如有任何一題您回答「是」,您便可能需要申報 FBAR。

2010 年,《海外帳戶稅收合規法》(FATCA)被頒布為聯邦法律,要求美國公民、居民外國人、非居民外國人、美國信託公司和美國商業實體向美國國稅局報告某些離岸帳戶和資產。通常包括外國銀行帳戶、外國股票和證券、外國合伙權益、外國共同基金以及其他幾種超過《海外帳戶稅收合規法》5 萬美元報告門檻的外國投資或金融帳戶。

非美國銀行有一個簡單的選擇:要麼遵守 FATCA,要麼面臨巨大的貨幣罰款。美國國稅局稱之為「非參與性外國金融機構」(Non-Participating Foreign Financial Institution,簡稱為 NPFFI)的非合規外國金融機構,對於美國來源的支付,面臨著一項高額的 30% 預扣稅。為了避免處罰,大多數外國銀行和徵稅當局將與美國政府分享信息,在某些情況下,將成千上萬的美國客戶暴露於國稅局。為了滿足美國國稅局的要求,外國金融機構必須提供有關納稅人的詳細信息,包括納稅人的姓名、帳號和餘額、應計利息、股息或增加到帳戶中的其他資金以及帳戶持有人的納稅人識別號(包括 SSN、ITIN、EIN)。

為了給銀行和納稅人足夠的時間過渡到 FATCA 法規,國稅局最初設定了一個寬限期,該寬限期於 2019 年 12 月 31 日結束。如上所述,這要求外國金融機構向美國國稅局提供納稅人信息。因此,您的銀行可能會聯繫您,要求您提供信息或其他與 FATCA 相關的通知。無論您居住在美國還是海外,都必須盡一切努力及時提供您的帳戶信息。服從是為了自己的利益,故意或疏忽都會造成代價高昂的懲罰。除了面臨《海外帳戶稅收合規法》的處罰外,不符合規定的帳戶還可能被美國國稅局凍結,甚至完全關閉。

為了讓讀者易於瞭解海外帳戶的申報需求,我們分為誰應該申報?何時申報?向何處申報?申報甚麼內容?如何申報?等五點說明如下:

一、誰應該申報?

簡單來說,美國人在國外金融機構擁有任何金融帳戶,包括在此帳戶擁有財務利益,以及對此帳戶具有簽名授權或其它權利,並且在每年的 1 月 1 日至 12 月 31 日之間內任何一天全部帳戶總價值超過 1 萬美元,均須申報海外帳戶資料,填寫 FinCEN 114 表,簡稱為 FBAR(即 Report of Foreign Bank and Financial Account 的縮寫)。

那麼,「美國人」的定義是甚麼?美國人包括:

1. 美國公民或居民

2. 美國合夥人組織

3. 美國公司

4. 美國遺產或信託

至於「金融帳戶」的定義,包括了銀行帳戶(儲蓄、支票或定存等)、證券帳戶及有現金價值的保單等。所以,申報人如果不清楚哪些包括與否,應與會計師討論。

二、何時申報?

申報 FBAR 的表格為 FinCEN 114 表,2019 年申報截止日期為 4 月 15 日,可延期至 10 月15 日。

請注意:FBAR 是要對美國財政部申報的,不是 IRS。美國財政部要求必須在 4 月 15 日前收到 FinCEN 114 表。

三、向何處申報?

原先 FBAR 是以紙本方式寄到美國財政部,但在 2011 年 9 月 16 日美國財政部公告,要求透過網路電子申報 FBAR,該公告的相關法令於 2012 年 2 月 24 號定案(Final Notice 77 Fed. Reg. 12367),並且給予 FBAR 多一年的調整時間,最晚從 2013 年 7 月 1 日起,必須透過財政部網站的電子申報系統申報,網址為:http://bsaefiling.fincen.treas.gov/main.html。

四、申報甚麼內容?

FinCEN 114 表中需要揭露以下資訊:

第一部分:申報人的資訊——姓名、地址、稅籍號碼、出生日期等。

特別一提的是在第一部分第 14 項目中:14a 在個人帳戶超過 25 個以上必須勾選;14b 在簽名權帳戶超過 25 個以上必須勾選。不需要將所有資料填入表格中即申報,但是有義務將資訊保留以備查核。

第二部分:申報人單獨擁有的金融帳戶有關資訊。

這個部分需要申報人提供以下資訊:

□ 申報年度的帳戶最高金額

□ 機構名稱

□ 帳戶類型

□ 在金融機構開設帳戶人的姓名

□ 帳戶號碼

□ 金融機構的地址

第三部分:申報人與他人聯合擁有的金融帳戶有關資訊。

這個部分需要申報人提供以下資訊:

□ 聯合帳戶,一共有幾位共同擁有人

□ 主要擁有人的稅籍號碼(如果知道的話)

□ 主要擁有人的姓名

□ 主要擁有人的地址

第四部分:申報人對金融帳戶有簽字權,但對此金融帳戶並無任何權益的有關資訊。

這個部分與上述資訊類似,但是需要提供帳戶真實擁有人的姓名。

第五部分:如果申報人是公司,提供關於公司合併報表中子公司的金融帳戶的資訊。

這個部分與上述資訊類似,但是需要提供擁有帳戶的子公司名稱。

五、如何申報?

依照 FinCEN 114 表的申報指示,應試算每一帳戶於該稅務年度任一時點之最高餘額加總後是否超過 1 萬美元,如帳戶幣別不是美元,應使用美國財政部訂定之期末匯率換算。若使用定期帳單,應合理反映該帳戶年度中最高價值。

基於上述規定,納稅人可能需要會計師的幫助來申報 FBAR,也最好尋求會計師的協助。會計師一般會向納稅人詢問每年帳戶的最高金額,另外可能還會需要檢視以下資料來支持客戶所提供的資訊的正確性:

□ 每個月的每個銀行帳戶之對帳單(最好是申請英文的對帳單)

□ 申報美國以外國家的所得稅的影印本——如果海外帳戶有利息或其它金融產品的收益,也要申報在美國的所得稅申報書。

之後會計師會根據這些資料作整理,才能做正確的申報。

來到李先生第二個疑問,如果沒有申報,IRS會有哪些處罰呢?

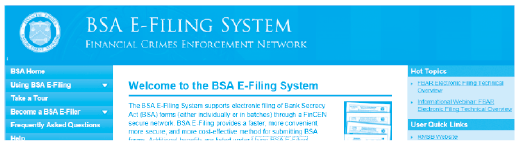

由於美國國稅局針對疏忽非故意、故意未申報或申報不實的納稅義務人進行輕重不一的處罰,除了民事,甚至還可能導致刑事責任。所以,對於可能需要向美國申報海外帳戶的人士,須要先瞭解相關的處罰。

針對此點,美國國稅局網站詳細列示了何種錯誤將會導致的民事及刑事責任,我們分別說明如下(原文如文末附表):

如果本案李先生一年的美國境外帳戶金額為美元 100 萬元,他故意隱匿不向美國國稅局申報,如果遭他人檢舉被國稅局處罰時,可處以美元 50 萬元的民事罰款。更要注意的是,由於罰款是以每一年度來計算,如果這個帳戶從好幾年前就開始使用,將會面臨每年的罰款計算。以李先生的例子來看,如果李先生持有這個帳戶達六年之久,在沒有欠稅及尚未被告知申報義務的情況下,可以補報且無罰金,他的罰款可能高達美元 300 萬元。除此之外,如果該帳戶一年中有利息,還須就該利息補繳美國個人所得稅及相關罰款,美國 IRS 網站便有類似案例的處罰計算,以此方式計算,帳戶所有人可能將帳戶所有資金用來繳納此罰款,都可能尚有不足,您說不嚴重嗎?

另外有讀者會以為在年底把金額領光,讓年底餘額不要超過 1 萬美元,不就解決了嗎?但是,這裡的帳戶金額是以全年「任一時點」來看,也就是全年 365 天中餘額最高的一天,所以讀者不可輕忽。

結語

本案中李先生除了要申報 FBAR 之外,因為外國帳戶的資產來源是贈與,還需要申報美國人接受國外贈與的 3520 表,同時該筆外國資金如有利息也應記得列入美國所得稅申報書。其實這就是 FBAR 表申報的重點:表面上看來,似乎只要納稅人揭露國外金融資產,但美國國稅局更有興趣的是,納稅人如何取得這筆錢,以及這筆錢產生的所得。在此提醒納稅人保存好銀行資料並且向會計師提供這些資訊,才能確保申報內容沒有遺漏,如此會計師才可以正確地替您申報 FBAR。

因 FBAR 的議題持續發展,基於專業立場,我們極度建議讀者若需申報 FBAR,應儘早與專業人士諮詢,以免滋生困擾或甚至產生牢獄之災。

Q36 美國國稅局2014年境外帳戶自願揭露(OVDP)已經結束,目前的自願揭露參與流程為何?

案例

董先生早在十五年前便取得美國公民身分,且因生意往來的關係,在好幾個國家都有個人帳戶,但是一直以來都是一邊一國,美國地區所得於美國申報 1040 表,境外所得於境外所在國申報,並沒有向美國國稅局申報海外收入。美國國稅局曾經提供數階段的「境外帳戶自願揭露計劃(Offshore Voluntary Disclosure Program(OVDP)」,然而董先生並未參加任何相關計畫,每當看到美國《世界日報》、《星島日報》等華人報紙上刊登某商人被查核到海外帳戶,就深怕有一天美國國稅局會找上門,因而遭到更嚴厲的罰款。

有關前期國稅局提供的 OVDP 自首計畫已於 2018 年 9 月終止,並於 2018 年 11 月公布新的自願揭露計劃 UVDP(Updated Voluntary Disclosure Practice),給予那些沒申報的人另一次機會。究竟揭露計畫的內容有哪些?如果董先生有意願,該如何參加此計畫?

專家解析

翻開歷史,美國本身就是個名符其實的移民國家,過去東岸多數的美國人來自歐洲、西岸的美國人來自亞洲,致使許多人與境外均有「剪不斷、理還亂」的關係,甚至很多海外資產,均早在移民前就已經擁有;又有一些海外親人的贈與或來自遺產之繼承;加上若有海外投資,情況可能更複雜,在海外開立銀行帳戶、投資股票等;甚至為國際貿易,而在香港、B.V.I.、SAMOA 設立公司;部分至海外工作者,海歸至中國者、或留在中國、臺灣、香港永久生活者,幾乎在境外均會有帳戶。尤其是近幾年來美國經濟不振,國稅局近來對追稅的方法,也由過去欠稅才罰,轉變成沒有欠稅但沒有申報揭露財產帳戶也要罰,更令人心生恐懼,因一不小心漏申報財產,輕則有罰款,重則有刑責,一生辛勤努力結果不但付諸一炬且還有可能鋃鐺入獄。

本案例董先生七上八下、害怕被美國國稅局查緝到海外帳戶的心情,恐怕是許多在美華人共同的心聲。就美國國稅局的立場來說,是相信美國稅務居民(公民、綠卡或居住達一定期間),應申報美國所得稅之納稅居民,都會誠實申報境外帳戶資產,因此制定出自願揭露的計畫。

早在 2009 年,美國國稅局便實施了「第一階段境外帳戶自願揭露計畫(OVDP)」,截至當年的 10 月 15 日有 15,000 件境外帳戶財產申報,之後更有超過 3,000 個納稅義務人向國稅局補申報他們在世界各地的銀行帳戶。2011 年「第二階段境外帳戶自願揭露特別規定(OVDI)」,是為了彌補來不及於 2009 年申報的美國稅務居民所訂定,並作了幾項修訂。2012 年初再次宣布第三次自首方案,2014 年 OVDP 是對 2012 年的修改版本,2018 年 9 月 28 日國稅局結束了 2014 年 OVDP。

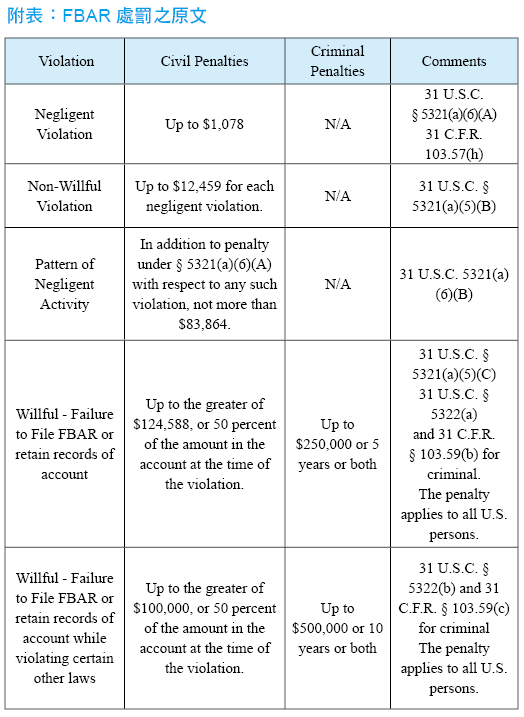

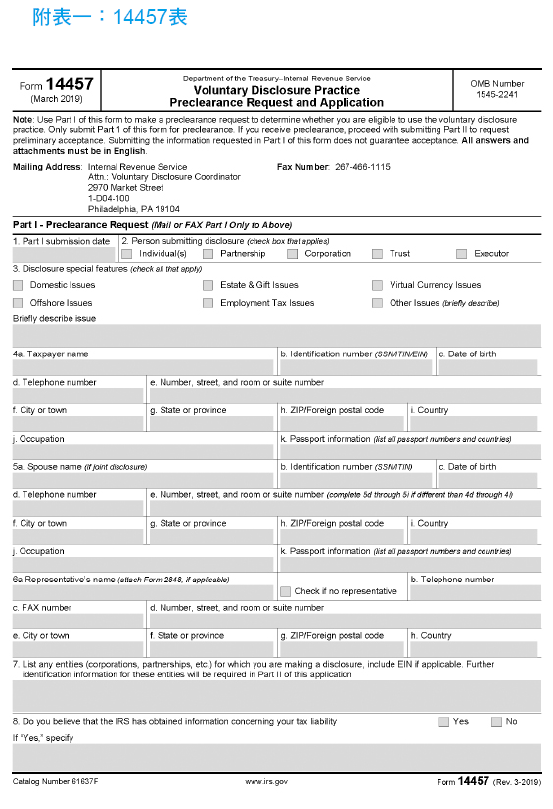

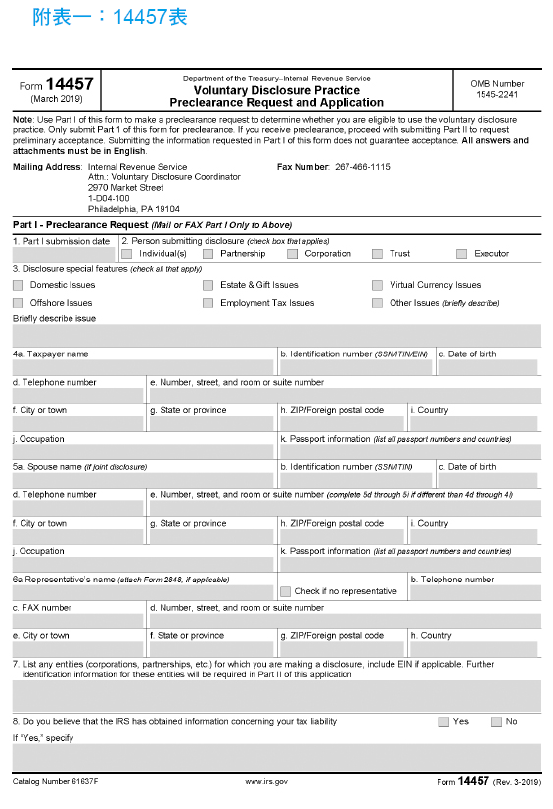

2018 年 11 月國稅局頒布自願揭露(包括境內和境外)的新程序。值得注意的是,自願揭露行為(UVDP, Updated Voluntary Disclosure Practice)是針對於不論美國境內外,只要涉及故意違反稅法涉嫌稅務犯罪的行為,都可以藉由此方案自首披露,如果納稅人本身非故意違反稅法,則應考慮簡易型揭露計劃(Streamlined filing compliance procedures)等其他方式予以糾正。目前發布的自願揭露(UVDP)程序為:

步驟一:填寫 14457 表(Voluntary Disclosure Practice Preclearance Request and Application)的第一部分(Part I)以申請預檢(preclearance)。需要提供包括納稅人姓名、SSN、生日、電話、聯繫地址等基本信息,以及自願揭露的帳戶號碼和地址。通常,自願揭露有六年的期限,納稅人需提交最近六年所有的未披露帳戶信息。14457 表請參考附表一。

步驟二:國稅局批准後會給予確認信,確認信中有Control Number,收到確認信後,納稅人必須于 45 日內提交 14457表(Voluntary Disclosure Practice Preclearance Request and Application)的第二部分(Part II),或者書面申請延期提交,延期將根據每個案件的具體情況批復。第二部分需填寫 Control Number,同時提交未申報收入、海外帳戶最高餘額等信息。第二部分還詢問是否有任何人、包括外國政府或金融機構通知納稅人其離岸帳戶信息被移交至美國政府。第二部分也要求納稅人提供其控制的所有實體信息,並提交自我陳述,包括:1. 違規行為;2. 納稅人背景;3. 為納稅人服務的專業顧問。

步驟三:國稅局犯罪調查部門將審查納稅人的 14457 表第二部分並決定納稅人是否能夠參加自願揭露。如果被允許參加,國稅局會提供初步接受信,並將 14457 表轉交到民事部門(Civil Section)。一旦案件被分配,會有專案檢查官聯繫納稅人。納稅人必須與檢察官合作並提供其所需資料和資訊。(具體步驟可以參考國稅局 Interim Guidance Memo LB&I-09-1118-014, Updated Voluntary Disclosure Practice)。

附表二將 2018 年的「最新自願揭露計畫(UVDP)」及 2012 年「第三階段境外帳戶自願揭露計畫(OVDP)」做了比較,提供讀者參考。

除了自己有海外銀行及證券帳戶的美國公民或永久居民以外,我們基於多年的中美台申報及諮詢服務經驗,特地提醒以下常忽略自願揭露的五類人士。此五類人士是:

一、在中國、臺灣、香港或新加坡上市、上櫃、興櫃之負責人、董監事、總經理、擁有銀行帳戶簽名權的財務長;

二、本身為美國稅務居民,雖持用第三國護照設立境外控股公司,而以公司名義開立帳戶具有簽名權者(未來可能利用當初申請綠卡時所提供之護照號碼來通報及勾稽所有國銀行帳戶資料);

三、在境外用非美國居民身分開立帳戶,但和自己在美國的帳戶有資金往來者;

四、擁有綠卡身分的境外親屬(但未正式申報棄籍)匯款到美國自己帳戶者。

五、美國境內之美籍個人經常收受境外非美籍身分者之匯款贈與,而未申報 3520 表。

上述五類有申報困擾的人士宜作全方位的境外帳戶或金融資產揭露之考慮,以避免不必要的罰金或甚至是牢獄之災。此外,若因疏忽或長期居住於美國境外,未於 2018 年 9 月 28 日前參與 OVDP 自動補報計畫,應立即進行下列評估:

一、過去歷年境外所得未合併美國境內所得申報之 1040 金額應否補稅;

二、確認 1040 表附表 B 之歷年勾選與申報狀況;

三、境外應揭露帳戶或金融資產之金額大小;

四、境外不動產若以未申報所得購買,應計算出所佔之金額及評估其漏報的稅額和罰金;

五、評估遲報 FinCEN 114 表之可能處罰;

六、若金額龐大,且狀況複雜,或不甚瞭解 FBAR 申報規定,請立即收集歷年 1040 申報紀錄與所有銀行帳戶的明細表,與專業會計師進一步討論;

七、注意自 2016 年起每年 4 月 15 日為 FBAR 申報截止日。

結語

2014 年境外帳戶自願揭露計畫(Overseas Voluntary Disclosure Program,簡稱 OVDP)已經關閉,若是美國稅務居民,涉及海外帳戶未披露問題,應積極尋求專業會計師瞭解整體問題嚴重性及相關法令規定;若金額小又未涉及逃漏稅或許則可安枕無憂;若金額巨大且歷年來有海外未申報所得,目前 FBAR 相關規定已於全球各地銀行全面開展執行,建議還是主動解決問題,終究金錢乃身外之物,精神壓力與可能面臨牢獄之災失去自由,才是最嚴重的。

案例

董先生早在十五年前便取得美國公民身分,且因生意往來的關係,在好幾個國家都有個人帳戶,但是一直以來都是一邊一國,美國地區所得於美國申報 1040 表,境外所得於境外所在國申報,並沒有向美國國稅局申報海外收入。美國國稅局曾經提供數階段的「境外帳戶自願揭露計劃(Offshore Voluntary Disclosure Program(OVDP)」,然而董先生並未參加任何相關計畫,每當看到美國《世界日報》、《星島日報》等華人報紙上刊登某商人被查核到海外帳戶,就深怕有一天美國國稅局會找上門,因而遭到更嚴厲的罰款。

有關前期國稅局提供的 OVDP 自首計畫已於 2018 年 9 月終止,並於 2018 年 11 月公布新的自願揭露計劃 UVDP(Updated Voluntary Disclosure Practice),給予那些沒申報的人另一次機會。究竟揭露計畫的內容有哪些?如果董先生有意願,該如何參加此計畫?

專家解析

翻開歷史,美國本身就是個名符其實的移民國家,過去東岸多數的美國人來自歐洲、西岸的美國人來自亞洲,致使許多人與境外均有「剪不斷、理還亂」的關係,甚至很多海外資產,均早在移民前就已經擁有;又有一些海外親人的贈與或來自遺產之繼承;加上若有海外投資,情況可能更複雜,在海外開立銀行帳戶、投資股票等;甚至為國際貿易,而在香港、B.V.I.、SAMOA 設立公司;部分至海外工作者,海歸至中國者、或留在中國、臺灣、香港永久生活者,幾乎在境外均會有帳戶。尤其是近幾年來美國經濟不振,國稅局近來對追稅的方法,也由過去欠稅才罰,轉變成沒有欠稅但沒有申報揭露財產帳戶也要罰,更令人心生恐懼,因一不小心漏申報財產,輕則有罰款,重則有刑責,一生辛勤努力結果不但付諸一炬且還有可能鋃鐺入獄。

本案例董先生七上八下、害怕被美國國稅局查緝到海外帳戶的心情,恐怕是許多在美華人共同的心聲。就美國國稅局的立場來說,是相信美國稅務居民(公民、綠卡或居住達一定期間),應申報美國所得稅之納稅居民,都會誠實申報境外帳戶資產,因此制定出自願揭露的計畫。

早在 2009 年,美國國稅局便實施了「第一階段境外帳戶自願揭露計畫(OVDP)」,截至當年的 10 月 15 日有 15,000 件境外帳戶財產申報,之後更有超過 3,000 個納稅義務人向國稅局補申報他們在世界各地的銀行帳戶。2011 年「第二階段境外帳戶自願揭露特別規定(OVDI)」,是為了彌補來不及於 2009 年申報的美國稅務居民所訂定,並作了幾項修訂。2012 年初再次宣布第三次自首方案,2014 年 OVDP 是對 2012 年的修改版本,2018 年 9 月 28 日國稅局結束了 2014 年 OVDP。

2018 年 11 月國稅局頒布自願揭露(包括境內和境外)的新程序。值得注意的是,自願揭露行為(UVDP, Updated Voluntary Disclosure Practice)是針對於不論美國境內外,只要涉及故意違反稅法涉嫌稅務犯罪的行為,都可以藉由此方案自首披露,如果納稅人本身非故意違反稅法,則應考慮簡易型揭露計劃(Streamlined filing compliance procedures)等其他方式予以糾正。目前發布的自願揭露(UVDP)程序為:

步驟一:填寫 14457 表(Voluntary Disclosure Practice Preclearance Request and Application)的第一部分(Part I)以申請預檢(preclearance)。需要提供包括納稅人姓名、SSN、生日、電話、聯繫地址等基本信息,以及自願揭露的帳戶號碼和地址。通常,自願揭露有六年的期限,納稅人需提交最近六年所有的未披露帳戶信息。14457 表請參考附表一。

步驟二:國稅局批准後會給予確認信,確認信中有Control Number,收到確認信後,納稅人必須于 45 日內提交 14457表(Voluntary Disclosure Practice Preclearance Request and Application)的第二部分(Part II),或者書面申請延期提交,延期將根據每個案件的具體情況批復。第二部分需填寫 Control Number,同時提交未申報收入、海外帳戶最高餘額等信息。第二部分還詢問是否有任何人、包括外國政府或金融機構通知納稅人其離岸帳戶信息被移交至美國政府。第二部分也要求納稅人提供其控制的所有實體信息,並提交自我陳述,包括:1. 違規行為;2. 納稅人背景;3. 為納稅人服務的專業顧問。

步驟三:國稅局犯罪調查部門將審查納稅人的 14457 表第二部分並決定納稅人是否能夠參加自願揭露。如果被允許參加,國稅局會提供初步接受信,並將 14457 表轉交到民事部門(Civil Section)。一旦案件被分配,會有專案檢查官聯繫納稅人。納稅人必須與檢察官合作並提供其所需資料和資訊。(具體步驟可以參考國稅局 Interim Guidance Memo LB&I-09-1118-014, Updated Voluntary Disclosure Practice)。

附表二將 2018 年的「最新自願揭露計畫(UVDP)」及 2012 年「第三階段境外帳戶自願揭露計畫(OVDP)」做了比較,提供讀者參考。

除了自己有海外銀行及證券帳戶的美國公民或永久居民以外,我們基於多年的中美台申報及諮詢服務經驗,特地提醒以下常忽略自願揭露的五類人士。此五類人士是:

一、在中國、臺灣、香港或新加坡上市、上櫃、興櫃之負責人、董監事、總經理、擁有銀行帳戶簽名權的財務長;

二、本身為美國稅務居民,雖持用第三國護照設立境外控股公司,而以公司名義開立帳戶具有簽名權者(未來可能利用當初申請綠卡時所提供之護照號碼來通報及勾稽所有國銀行帳戶資料);

三、在境外用非美國居民身分開立帳戶,但和自己在美國的帳戶有資金往來者;

四、擁有綠卡身分的境外親屬(但未正式申報棄籍)匯款到美國自己帳戶者。

五、美國境內之美籍個人經常收受境外非美籍身分者之匯款贈與,而未申報 3520 表。

上述五類有申報困擾的人士宜作全方位的境外帳戶或金融資產揭露之考慮,以避免不必要的罰金或甚至是牢獄之災。此外,若因疏忽或長期居住於美國境外,未於 2018 年 9 月 28 日前參與 OVDP 自動補報計畫,應立即進行下列評估:

一、過去歷年境外所得未合併美國境內所得申報之 1040 金額應否補稅;

二、確認 1040 表附表 B 之歷年勾選與申報狀況;

三、境外應揭露帳戶或金融資產之金額大小;

四、境外不動產若以未申報所得購買,應計算出所佔之金額及評估其漏報的稅額和罰金;

五、評估遲報 FinCEN 114 表之可能處罰;

六、若金額龐大,且狀況複雜,或不甚瞭解 FBAR 申報規定,請立即收集歷年 1040 申報紀錄與所有銀行帳戶的明細表,與專業會計師進一步討論;

七、注意自 2016 年起每年 4 月 15 日為 FBAR 申報截止日。

結語

2014 年境外帳戶自願揭露計畫(Overseas Voluntary Disclosure Program,簡稱 OVDP)已經關閉,若是美國稅務居民,涉及海外帳戶未披露問題,應積極尋求專業會計師瞭解整體問題嚴重性及相關法令規定;若金額小又未涉及逃漏稅或許則可安枕無憂;若金額巨大且歷年來有海外未申報所得,目前 FBAR 相關規定已於全球各地銀行全面開展執行,建議還是主動解決問題,終究金錢乃身外之物,精神壓力與可能面臨牢獄之災失去自由,才是最嚴重的。

Q37 簡易型揭露計劃補申報海外金融資產(Streamlined Filing Compliance Procedures)計劃內容與參加辦法為何?

案例

王先生在美出生,但自幼在台灣長大因而對自己的美國身分不是很清楚。其家族因為事業有成,家族長輩們為他們兄弟姊妹開設銀行帳戶,從小利用台灣每年贈與免稅額(2019 年為 220 萬,約為 7 萬美元)持續轉進現金供其所有開銷。王先生目前尚在學校攻讀電機博士,28 歲的他有長輩的支持,無後顧之憂地在學術天地中闖蕩。一直到 2014 年 11 月底,台灣一則與 FATCA 相關新聞報導了有四千多個在台的美國帳戶被通報至美國。王先生在聽到越來越多有關 FATCA 新聞後,隱約認知到他可能也是屬於 FATCA、FBAR 的申報對象,直到他找了合格美國會計師討論此事。王先生得知了在 2014 年 7 月開始實施的第二次簡易型揭露計劃,他想知道實施的內容細節為何?自己是否符合條件,以及如何參加?

專家解析

美國國稅局前幾個階段的境外帳戶自願揭露計劃在 2014 年為止已經受理 45,000 件披露並取得 65 億美元的稅金、利息及罰款。但因為處罰金額為海外未申報帳戶最高金額的 27.5%,結案時間長達兩年等因素,影響納稅人的參與意願。美國國稅局在 2012 年 6 月 26 日提出新的簡易型揭露計劃,讓非居住在美國境內的納稅人在同年 9 月 1 日起可以將過去漏報的個人所得稅稅表與 FBAR 補申報。但同時也設下門檻,要求納稅人過去欠稅金額不高於 1,500 美元並通過風險評估等,而且限制居住在美國國內的納稅人參加,對多數美國人來說幾乎不可行。

也因為第一次簡易型揭露計劃條件限制嚴格,後來 IRS 在 2014 年 6 月 18 日修訂相關條文並放寬其境外簡易型揭露計劃。指明了新的簡易型揭露計劃是為了讓納稅義務人不必走 OVDP 程序,同時減輕 IRS 行政程序,故納稅人必須是非蓄意(Non-willful)的狀態。當納稅人選擇簡易型揭露計劃的同時不須經過刑事調查,且所有遞交資料將不會經過 IRS 的檢驗,但是因為「非蓄意」一詞留著爭議的空間,如果自認有刑事風險的納稅義務人,建議讀者找尋專業會計師討論,瞭解自身情況的適用性。

2014 年最新版的簡易型揭露計劃之目的為,針對非蓄意短漏報稅或為非故意不真實申報境外金融資產之行為,有以下三點最主要的修訂:

一、擴大簡易型揭露計劃適用範圍到美國境內納稅人。

二、取消每年欠稅低於 1,500 美元的門檻。

三、取消 2012 年公布實施參加計劃的風險評估之相關規定。

簡易型揭露計劃適用範圍,個人納稅義務人或是遺產繼承之個人納稅義務人;此計劃同時適用於境外與境內之納稅義務人。對於要參加簡易型揭露計劃且居住在美國境內或境外的納稅人,必須確定未申報美國個人稅與未提交應揭露海外金融資產之報表是屬於非故意的行為。

值得注意的是,如果納稅人正在接受 IRS 刑事部門調查,理所當然不能再藉由參加簡易型自首計劃來補申報稅表與 FBAR,即使納稅人正在接受與未揭露海外資產無關的調查;如:例行抽選的稅表審核(Audit)等,納稅人亦無資格參加簡易型揭露計劃。

2014 年最新的簡易型揭露計劃還包含了境外簡易型揭露計劃(Streamlined Foreign Offshore Procedures,簡稱 SFOP)以及境內簡易型揭露計劃(Streamlined Domestic Offshore Procedures,簡稱 SFDP)兩種。以下講解兩者差異:

資格

一、境外型:個人納稅人或美國人的遺產執行人必須符合非美國境內居民身分的要求(夫妻合併申報者,雙方均須符合非美國境內居民條件),且非故意漏報美國海外金融資產所得、未依美國法律規定納稅與未依規定揭露海外金融資產帳戶的表格;而此非故意的行為是因為過失、粗心大意的錯誤、誤解或非蓄意誤讀法律條文。茲將該條文原文列出以供讀者參考:

二、境內型:個人納稅人或美國人的遺產執行人有至少一人不符合非美國境內居民的條件,而非蓄意漏稅與漏報表格的緣由同上。

申報範圍

一、境外型:以美國報稅截止日為止(或適當申請延長到期日),向前推算三年。例如:2020 年 4 月 15 日為 2019 年稅務申報截止日,2020 年 4 月 16 日以後參加者,其三年為 2019、2018 與 2017 年;4 月 15 日以前參加者,其三年就是 2018、2017 與 2016 年。但是 2019 年報稅若有申請延期至 10 月 15 日,可以先行申報 2019 年的稅表,再參加計劃,此時就需要申報 2019、2018 與 2017 年,當然如果 2019 年的稅表受前期影響,就要提出稅表修正。如果 2018 與 2017 年已申報過稅表,必須進行修正,且對相對應揭露資訊進行申報(包含例如:3520 表、5471 表及 8938 表等)。另外,就過去最近六年已經逾期未揭露之海外金融帳戶進行補揭露(FinCEN 114 表)。

二、境內型:同上。

具體流程

首先,先確認自己的居住狀態及申報資料,確認自己屬於境內或境外型。之後,檢視自己未申報的行為客觀上是否符合參加條件。

一、境外型:

回到王先生的案例,其家人長輩替他自小就開設銀行的帳戶,其中資產是長輩贈與的現金,王先生本人對此一無所知。又因為王先生本身除了少數存款利息收入以外,並無其它收入來源使得他並無欠稅。只因對缺乏相關稅法的認識造成漏申報 FBAR,其行為外觀上確實屬於非蓄意漏報,故美國會計師推薦其參加境外簡易型自首計劃。

聽從會計師的建議,王先生準備個人相關資料以及過去六年的所有銀行對帳單,由會計師準備他所有的表格。最後會計師為王先生準備包含今年、過去六年的 FBAR 表格(FinCEN 114 表)(參加簡易型揭露計劃的 FBAR 表格在填表時,第一頁在詢問為何遲申報之理由時需選擇「Other (Please provide explanation below),然後下方解釋區塊填入(Stremalined Filing Compliance Procedures)」。

還有另外準備包含今年、過去三年的個人稅稅表(1040 表),稅表有 1040 主表還包含附表 B 以及 8938 表,從稅表內容來看他過去三年都沒有欠稅。

經過來回幾次討論,美國會計師與王先生完成了 14653 表的聲明,將所有的資料寄出。美國會計師替客戶將稅務狀態整理過一次,之後王先生依照他是否超過所得申報門檻規定申報所得稅表,並每年申報他的 FBAR,讓自己恢復到一般納稅義務人的身分。

***

聲明的內容與參加簡易型揭露計劃的納稅人該如何判斷,可以通過以下標準來檢視納稅人是否符合參加簡易型揭露計劃。

一、納稅人狀態:包含身分(綠卡或公民還是應納稅之義務人)、是否棄籍、在美居住時間、教育背景以及職業。

二、帳戶的來源:開立人、資金來源、是否為完稅(包含開立國該國稅務)。

三、帳戶的開立:開立時間、當事人對帳戶的利用狀況、銀行是否對稅務有進行詢問。

四、帳戶的屬性:何種帳戶、與何人共同或以任何目的持有此帳戶、與銀行間郵件來往、家族親屬與帳戶的關係。

五、帳戶的維持:銀行內部的諮詢、前往銀行的次數與原因、投資與否、使用方式與次數(存、取款或信用卡等使用)。

六、信託的擁有:納稅人本身角色、資金來源、受益人和利益分配。

七、其它海外收入:租金收入、商業活動、其它可能收入來源或任何非法收入。

八、瑞銀事件後的行為:與銀行的對話與諮詢、銀行間資金搬動、不同國家間資金搬動、贈與給非美籍人士、現金轉換貴重金屬、現金轉換成不申報資產;例如土地、對個人或公司借貸。

九、居住在美國境內對稅務考量:對美國稅為全球課稅的了解程度、對稅表的理解(1040 稅表附表 B 的理解)、對 FBAR 的理解、對資產在全球的分配、尋求美國方面諮詢。

十、居住在美國境外對稅務考量:對稅表的理解、FBAR 問題的理解、尋求美國方面諮詢。

十一、稅表的準備:是否需要申報、是否有第三方準備或整理、如果有第三方人士,對方是否告知有境外資產申報問題。

十二、其它重要因素:帳戶數量、單一帳戶大小、自美籍親屬等可能得知的建議、過去有被美國國稅局審核或調查(當事人或是其親屬)。

不論理由為何,未申報海外金融資產為事實。對於納稅人而言因誤觸龐雜的美國稅法而犯下的過錯,要經由參加美國提供的揭露計劃也是同樣的複雜。為了不顧此失彼、完整並正確地將自身的稅務釐清,務必尋求專業的意見。

結語

本案中居住在台灣的王先生,因為沒有申報 FBAR 是出自於對稅法的不了解,同時行為外觀屬於非蓄意的狀態,適合參加境外簡易型揭露計劃,依照計劃重點提出聲明,並將過去未申報的 FBAR 全數如實申報。參加簡易型揭露計劃因為無刑事保護,使得納稅人行為是否為蓄意變得至關重要,對於某些納稅人,如銀行帳戶內有巨額存款,使得行為模式不免被認定為有意隱瞞,是否為蓄意行為的認定就需要專業會計師與律師合作幫納稅人做出判斷。

案例

王先生在美出生,但自幼在台灣長大因而對自己的美國身分不是很清楚。其家族因為事業有成,家族長輩們為他們兄弟姊妹開設銀行帳戶,從小利用台灣每年贈與免稅額(2019 年為 220 萬,約為 7 萬美元)持續轉進現金供其所有開銷。王先生目前尚在學校攻讀電機博士,28 歲的他有長輩的支持,無後顧之憂地在學術天地中闖蕩。一直到 2014 年 11 月底,台灣一則與 FATCA 相關新聞報導了有四千多個在台的美國帳戶被通報至美國。王先生在聽到越來越多有關 FATCA 新聞後,隱約認知到他可能也是屬於 FATCA、FBAR 的申報對象,直到他找了合格美國會計師討論此事。王先生得知了在 2014 年 7 月開始實施的第二次簡易型揭露計劃,他想知道實施的內容細節為何?自己是否符合條件,以及如何參加?

專家解析

美國國稅局前幾個階段的境外帳戶自願揭露計劃在 2014 年為止已經受理 45,000 件披露並取得 65 億美元的稅金、利息及罰款。但因為處罰金額為海外未申報帳戶最高金額的 27.5%,結案時間長達兩年等因素,影響納稅人的參與意願。美國國稅局在 2012 年 6 月 26 日提出新的簡易型揭露計劃,讓非居住在美國境內的納稅人在同年 9 月 1 日起可以將過去漏報的個人所得稅稅表與 FBAR 補申報。但同時也設下門檻,要求納稅人過去欠稅金額不高於 1,500 美元並通過風險評估等,而且限制居住在美國國內的納稅人參加,對多數美國人來說幾乎不可行。

也因為第一次簡易型揭露計劃條件限制嚴格,後來 IRS 在 2014 年 6 月 18 日修訂相關條文並放寬其境外簡易型揭露計劃。指明了新的簡易型揭露計劃是為了讓納稅義務人不必走 OVDP 程序,同時減輕 IRS 行政程序,故納稅人必須是非蓄意(Non-willful)的狀態。當納稅人選擇簡易型揭露計劃的同時不須經過刑事調查,且所有遞交資料將不會經過 IRS 的檢驗,但是因為「非蓄意」一詞留著爭議的空間,如果自認有刑事風險的納稅義務人,建議讀者找尋專業會計師討論,瞭解自身情況的適用性。

2014 年最新版的簡易型揭露計劃之目的為,針對非蓄意短漏報稅或為非故意不真實申報境外金融資產之行為,有以下三點最主要的修訂:

一、擴大簡易型揭露計劃適用範圍到美國境內納稅人。

二、取消每年欠稅低於 1,500 美元的門檻。

三、取消 2012 年公布實施參加計劃的風險評估之相關規定。

簡易型揭露計劃適用範圍,個人納稅義務人或是遺產繼承之個人納稅義務人;此計劃同時適用於境外與境內之納稅義務人。對於要參加簡易型揭露計劃且居住在美國境內或境外的納稅人,必須確定未申報美國個人稅與未提交應揭露海外金融資產之報表是屬於非故意的行為。

值得注意的是,如果納稅人正在接受 IRS 刑事部門調查,理所當然不能再藉由參加簡易型自首計劃來補申報稅表與 FBAR,即使納稅人正在接受與未揭露海外資產無關的調查;如:例行抽選的稅表審核(Audit)等,納稅人亦無資格參加簡易型揭露計劃。

2014 年最新的簡易型揭露計劃還包含了境外簡易型揭露計劃(Streamlined Foreign Offshore Procedures,簡稱 SFOP)以及境內簡易型揭露計劃(Streamlined Domestic Offshore Procedures,簡稱 SFDP)兩種。以下講解兩者差異:

資格

一、境外型:個人納稅人或美國人的遺產執行人必須符合非美國境內居民身分的要求(夫妻合併申報者,雙方均須符合非美國境內居民條件),且非故意漏報美國海外金融資產所得、未依美國法律規定納稅與未依規定揭露海外金融資產帳戶的表格;而此非故意的行為是因為過失、粗心大意的錯誤、誤解或非蓄意誤讀法律條文。茲將該條文原文列出以供讀者參考:

二、境內型:個人納稅人或美國人的遺產執行人有至少一人不符合非美國境內居民的條件,而非蓄意漏稅與漏報表格的緣由同上。

申報範圍

一、境外型:以美國報稅截止日為止(或適當申請延長到期日),向前推算三年。例如:2020 年 4 月 15 日為 2019 年稅務申報截止日,2020 年 4 月 16 日以後參加者,其三年為 2019、2018 與 2017 年;4 月 15 日以前參加者,其三年就是 2018、2017 與 2016 年。但是 2019 年報稅若有申請延期至 10 月 15 日,可以先行申報 2019 年的稅表,再參加計劃,此時就需要申報 2019、2018 與 2017 年,當然如果 2019 年的稅表受前期影響,就要提出稅表修正。如果 2018 與 2017 年已申報過稅表,必須進行修正,且對相對應揭露資訊進行申報(包含例如:3520 表、5471 表及 8938 表等)。另外,就過去最近六年已經逾期未揭露之海外金融帳戶進行補揭露(FinCEN 114 表)。

二、境內型:同上。

具體流程

首先,先確認自己的居住狀態及申報資料,確認自己屬於境內或境外型。之後,檢視自己未申報的行為客觀上是否符合參加條件。

一、境外型:

- 對於前三年度已經過了報稅截止日期的美國個人稅表與相關應揭露表格進行修正或是補報。在此程序下提交逾期或經修訂的申報稅表,第一頁與各訊息揭露表格第一頁最上端空白處以紅字標明「Streamlined Foreign Offshore」字眼,以確保此稅表是通過簡易型揭露計劃處理。

- 網上申報過去六年 FBAR(FinCEN 114 表)

- 完成並簽署居住在美國境外聲明(14653 表,詳附錄十一),並在每一份相關申報稅表與每份資訊揭露表格都附上此聲明之影本。

- 填寫支票支付所有稅表中計算出來的稅款與因延遲申報依法應加計之利息。(若未正確計算,將收到通知,通常可申報略高的利息,等候退稅。)

- 同境外型所描述的申報方式,紅字標明則改為「Streamlined Domestic Offshore」字眼。

- 網上申報過去六年 FBAR(FinCEN 114 表)。

- 完成並簽署居住在美國境內聲明(14654 表,詳附錄十二),檢附方式與上述相同。

- 填寫支票支付所有稅表中計算出來的稅款與因延遲申報依法應加計之利息。(若未正確計算,將收到通知,通常可申報略高的利息,等候退稅。)

- 依照規定支付 Title 26 綜合性海外罰款(計算方式為過去六年各年度所有未申報的海外帳戶年底餘額加總,最高該年金額的 5%)。

回到王先生的案例,其家人長輩替他自小就開設銀行的帳戶,其中資產是長輩贈與的現金,王先生本人對此一無所知。又因為王先生本身除了少數存款利息收入以外,並無其它收入來源使得他並無欠稅。只因對缺乏相關稅法的認識造成漏申報 FBAR,其行為外觀上確實屬於非蓄意漏報,故美國會計師推薦其參加境外簡易型自首計劃。

聽從會計師的建議,王先生準備個人相關資料以及過去六年的所有銀行對帳單,由會計師準備他所有的表格。最後會計師為王先生準備包含今年、過去六年的 FBAR 表格(FinCEN 114 表)(參加簡易型揭露計劃的 FBAR 表格在填表時,第一頁在詢問為何遲申報之理由時需選擇「Other (Please provide explanation below),然後下方解釋區塊填入(Stremalined Filing Compliance Procedures)」。

還有另外準備包含今年、過去三年的個人稅稅表(1040 表),稅表有 1040 主表還包含附表 B 以及 8938 表,從稅表內容來看他過去三年都沒有欠稅。

經過來回幾次討論,美國會計師與王先生完成了 14653 表的聲明,將所有的資料寄出。美國會計師替客戶將稅務狀態整理過一次,之後王先生依照他是否超過所得申報門檻規定申報所得稅表,並每年申報他的 FBAR,讓自己恢復到一般納稅義務人的身分。

***

聲明的內容與參加簡易型揭露計劃的納稅人該如何判斷,可以通過以下標準來檢視納稅人是否符合參加簡易型揭露計劃。

一、納稅人狀態:包含身分(綠卡或公民還是應納稅之義務人)、是否棄籍、在美居住時間、教育背景以及職業。

二、帳戶的來源:開立人、資金來源、是否為完稅(包含開立國該國稅務)。

三、帳戶的開立:開立時間、當事人對帳戶的利用狀況、銀行是否對稅務有進行詢問。

四、帳戶的屬性:何種帳戶、與何人共同或以任何目的持有此帳戶、與銀行間郵件來往、家族親屬與帳戶的關係。

五、帳戶的維持:銀行內部的諮詢、前往銀行的次數與原因、投資與否、使用方式與次數(存、取款或信用卡等使用)。

六、信託的擁有:納稅人本身角色、資金來源、受益人和利益分配。

七、其它海外收入:租金收入、商業活動、其它可能收入來源或任何非法收入。

八、瑞銀事件後的行為:與銀行的對話與諮詢、銀行間資金搬動、不同國家間資金搬動、贈與給非美籍人士、現金轉換貴重金屬、現金轉換成不申報資產;例如土地、對個人或公司借貸。

九、居住在美國境內對稅務考量:對美國稅為全球課稅的了解程度、對稅表的理解(1040 稅表附表 B 的理解)、對 FBAR 的理解、對資產在全球的分配、尋求美國方面諮詢。

十、居住在美國境外對稅務考量:對稅表的理解、FBAR 問題的理解、尋求美國方面諮詢。

十一、稅表的準備:是否需要申報、是否有第三方準備或整理、如果有第三方人士,對方是否告知有境外資產申報問題。

十二、其它重要因素:帳戶數量、單一帳戶大小、自美籍親屬等可能得知的建議、過去有被美國國稅局審核或調查(當事人或是其親屬)。

不論理由為何,未申報海外金融資產為事實。對於納稅人而言因誤觸龐雜的美國稅法而犯下的過錯,要經由參加美國提供的揭露計劃也是同樣的複雜。為了不顧此失彼、完整並正確地將自身的稅務釐清,務必尋求專業的意見。

結語

本案中居住在台灣的王先生,因為沒有申報 FBAR 是出自於對稅法的不了解,同時行為外觀屬於非蓄意的狀態,適合參加境外簡易型揭露計劃,依照計劃重點提出聲明,並將過去未申報的 FBAR 全數如實申報。參加簡易型揭露計劃因為無刑事保護,使得納稅人行為是否為蓄意變得至關重要,對於某些納稅人,如銀行帳戶內有巨額存款,使得行為模式不免被認定為有意隱瞞,是否為蓄意行為的認定就需要專業會計師與律師合作幫納稅人做出判斷。

案例

華老先生已經退休好一段時間了,年事已高的他讓兒子申請依親到美國。在 2010 年華老先生取得身分而一家人在美國團聚。到了美國沒有收入的華老先生,自然沒有申報所得稅稅表,家人也都認為華老先生沒有稅務相關問題。

在瑞銀事件過後,華人在美國也可閱聽到關於肥咖(FATCA)、肥爸(FBAR)的新聞。本以為可以過著清悠退休生活的華老先生陸續聽到身邊華人圈的朋友議論紛紛。雖然華老先生早在取得身分前就開始將台灣的銀行帳戶內資金轉進至美國的銀行作為平常日常支出應用,但他聽鄰居說申報門檻很低,每個人都跑不掉,而且還罰得很重。讓華老先生非常擔心。全家人為了這件事,找了美國會計師想要一次弄懂所謂的 FBAR,以及華老先生該怎麼應對?

專家解析

關於 FBAR 在前面幾個章節已經有許多解釋,本案例中華老先生的狀況可能不只是新移民會擔心的、同時也是很多老華僑的問題。本案例中的華老先生來到美國,從沒想過使用超過一甲子的銀行帳戶會讓他晚上睡不著覺。經過美國會計師詢問,其實華老先生在台灣的帳戶早在前往美國之前幾乎清空,兩個帳戶裡面根本只存有不到 50 萬台幣(16,000 美元左右)。在台灣工作期間繳稅紀錄正常,即使到了美國因為沒有收入而沒有繳稅,實在也看不出來華老先生有意逃稅。可以說是因為對稅法不了解而成為受害者。

華老先生 2010 年登陸美國到現在已經九年了,美國會計師指出其實沒有逃稅意圖、甚至沒有欠稅的納稅義務人是沒有刑事問題。但是民事責任呢?

根據 U.S. Code § 5320 規定曾經違反、正在違反或是有意違反申報規定的行為,在適當的美國法院或美國領地內的法院提出民事訴訟。U.S. Code § 5321 對於民事訟訴的時效規則定下了一個六年期限。

即使是蓄意(Willfulness)的違反行為,在美國國稅局稅務規章 Internal Revenue Manual 8.11.6.4.1 中規定,在給國稅局上訴處員工指示手冊中工作指南表示與範例如下:

範例一:在 2019 年,一個由美國人所持有且超過 1 萬美元的境外帳戶,FinCEN 114 表(FBAR)的申報截止日期為 2020 年 4 月 15 日,但假設納稅人沒有及時申報,其追溯漏申報 FBAR 的評估法令之有效期限則會到 2026 年 4 月 15 日。

範例二:與範例一做同樣的假設,再加上其帳戶持有人沒有依規定保留帳戶明細,在 2020 年 3 月 1 日遇到了國稅局查帳稽查人員提出檢查明細的要求,這時其追溯保留帳戶明細的評估法令之有效期為 2026 年 3 月 1 日。

***

評估法令有效期(Assessment Status Expiration Date,簡稱 ASED)的訴訟時效(Statute of Limitations)以條文所示經過該年應該申報時效起算六年後即失效。所以華老先生其實已經不可能會因為 2010 年的 FBAR 未申報而在這個時候被美國國稅局起訴(2019 年)。

我們以 2019 稅務年度(西元曆 2020 年)來做個假設,當納稅義務人有數個海外銀行帳戶總金額超過 1 萬美元但因故未申報 FBAR,依照 IRM 8.11.6.4.1 內容所示,美國國稅局對此納稅義務人核定罰金的訴訟有效期到 2025 年的 4 月 15 日為止即失效。依照 IRM 4.26.17.1.6 內容所示,過了這個期限後如果要讓核定罰金狀態保持,唯有納稅義務人簽署棄權書(Waiver of Statute of Limitations)才能給予美國國稅局繼續追查的權力。

對 FBAR 提出罰金的條文中,又針對保存 FBAR 申報內容相關的資料有不同定義,同樣有六年的期限,但是開始於美國國稅局對 FBAR 要求提供資料起算。上述假設狀況而言,如果美國國稅局在 2025 年 4 月 14 日來要求提供資料,則對罰金核定的訴訟時效將會從這個時間起算一直到 2031 年 4 月 15 日為止失效。但是未將已申報 FBAR 的相關資料做妥善保存,本身並不構成違規(Violation),而美國國稅局會對納稅義務人提出要求提供資料的動作,通常是在納稅義務人已經申報 FBAR,並有了初步認識的情況之下才會提出如此要求。

結語

基本上 FBAR 的審查與稅表審查是根據不同法條行之,通常美國國稅局會因為審查納稅義務人的稅表時同時對 FBAR 提出疑問,鮮少會只對 FBAR 進行審查。所以納稅義務人比較常遇到同時被審查所得稅稅表與 FBAR,為了免除 FBAR 被審查的風險,我們在完整申報所得稅稅表時一併申報 FBAR;如此一來,我們只要將其它支持所得稅稅表與 FBAR 表格相關的銀行、證券、保險等資料保存好即可。

某些讀者可能會認為,依照 IRM 8.11.6.4.1 發布的工作準則來看,過了六年就沒有可能被罰。但申報 FBAR 這件事情用以靜制動、以拖待變的方式對待是完全行不通的。絕大多數的納稅義務人的帳戶在正常的使用下常會是一個連續變動的狀態,躲過一年又會有下一年,絕非正確做法。最適當的方法就如同前幾章所述,身為納稅義務人必須要瞭解到自己稅務狀況,需要有美國會計師或是律師幫助。收集自己所有財務相關文件來分析自己未申報 FBAR 所遭遇到的風險為何,以此做出最佳的判斷以及後續的規劃。

華老先生已經退休好一段時間了,年事已高的他讓兒子申請依親到美國。在 2010 年華老先生取得身分而一家人在美國團聚。到了美國沒有收入的華老先生,自然沒有申報所得稅稅表,家人也都認為華老先生沒有稅務相關問題。

在瑞銀事件過後,華人在美國也可閱聽到關於肥咖(FATCA)、肥爸(FBAR)的新聞。本以為可以過著清悠退休生活的華老先生陸續聽到身邊華人圈的朋友議論紛紛。雖然華老先生早在取得身分前就開始將台灣的銀行帳戶內資金轉進至美國的銀行作為平常日常支出應用,但他聽鄰居說申報門檻很低,每個人都跑不掉,而且還罰得很重。讓華老先生非常擔心。全家人為了這件事,找了美國會計師想要一次弄懂所謂的 FBAR,以及華老先生該怎麼應對?

專家解析

關於 FBAR 在前面幾個章節已經有許多解釋,本案例中華老先生的狀況可能不只是新移民會擔心的、同時也是很多老華僑的問題。本案例中的華老先生來到美國,從沒想過使用超過一甲子的銀行帳戶會讓他晚上睡不著覺。經過美國會計師詢問,其實華老先生在台灣的帳戶早在前往美國之前幾乎清空,兩個帳戶裡面根本只存有不到 50 萬台幣(16,000 美元左右)。在台灣工作期間繳稅紀錄正常,即使到了美國因為沒有收入而沒有繳稅,實在也看不出來華老先生有意逃稅。可以說是因為對稅法不了解而成為受害者。

華老先生 2010 年登陸美國到現在已經九年了,美國會計師指出其實沒有逃稅意圖、甚至沒有欠稅的納稅義務人是沒有刑事問題。但是民事責任呢?

根據 U.S. Code § 5320 規定曾經違反、正在違反或是有意違反申報規定的行為,在適當的美國法院或美國領地內的法院提出民事訴訟。U.S. Code § 5321 對於民事訟訴的時效規則定下了一個六年期限。

即使是蓄意(Willfulness)的違反行為,在美國國稅局稅務規章 Internal Revenue Manual 8.11.6.4.1 中規定,在給國稅局上訴處員工指示手冊中工作指南表示與範例如下:

範例一:在 2019 年,一個由美國人所持有且超過 1 萬美元的境外帳戶,FinCEN 114 表(FBAR)的申報截止日期為 2020 年 4 月 15 日,但假設納稅人沒有及時申報,其追溯漏申報 FBAR 的評估法令之有效期限則會到 2026 年 4 月 15 日。

範例二:與範例一做同樣的假設,再加上其帳戶持有人沒有依規定保留帳戶明細,在 2020 年 3 月 1 日遇到了國稅局查帳稽查人員提出檢查明細的要求,這時其追溯保留帳戶明細的評估法令之有效期為 2026 年 3 月 1 日。

***

評估法令有效期(Assessment Status Expiration Date,簡稱 ASED)的訴訟時效(Statute of Limitations)以條文所示經過該年應該申報時效起算六年後即失效。所以華老先生其實已經不可能會因為 2010 年的 FBAR 未申報而在這個時候被美國國稅局起訴(2019 年)。

我們以 2019 稅務年度(西元曆 2020 年)來做個假設,當納稅義務人有數個海外銀行帳戶總金額超過 1 萬美元但因故未申報 FBAR,依照 IRM 8.11.6.4.1 內容所示,美國國稅局對此納稅義務人核定罰金的訴訟有效期到 2025 年的 4 月 15 日為止即失效。依照 IRM 4.26.17.1.6 內容所示,過了這個期限後如果要讓核定罰金狀態保持,唯有納稅義務人簽署棄權書(Waiver of Statute of Limitations)才能給予美國國稅局繼續追查的權力。

對 FBAR 提出罰金的條文中,又針對保存 FBAR 申報內容相關的資料有不同定義,同樣有六年的期限,但是開始於美國國稅局對 FBAR 要求提供資料起算。上述假設狀況而言,如果美國國稅局在 2025 年 4 月 14 日來要求提供資料,則對罰金核定的訴訟時效將會從這個時間起算一直到 2031 年 4 月 15 日為止失效。但是未將已申報 FBAR 的相關資料做妥善保存,本身並不構成違規(Violation),而美國國稅局會對納稅義務人提出要求提供資料的動作,通常是在納稅義務人已經申報 FBAR,並有了初步認識的情況之下才會提出如此要求。

結語

基本上 FBAR 的審查與稅表審查是根據不同法條行之,通常美國國稅局會因為審查納稅義務人的稅表時同時對 FBAR 提出疑問,鮮少會只對 FBAR 進行審查。所以納稅義務人比較常遇到同時被審查所得稅稅表與 FBAR,為了免除 FBAR 被審查的風險,我們在完整申報所得稅稅表時一併申報 FBAR;如此一來,我們只要將其它支持所得稅稅表與 FBAR 表格相關的銀行、證券、保險等資料保存好即可。

某些讀者可能會認為,依照 IRM 8.11.6.4.1 發布的工作準則來看,過了六年就沒有可能被罰。但申報 FBAR 這件事情用以靜制動、以拖待變的方式對待是完全行不通的。絕大多數的納稅義務人的帳戶在正常的使用下常會是一個連續變動的狀態,躲過一年又會有下一年,絕非正確做法。最適當的方法就如同前幾章所述,身為納稅義務人必須要瞭解到自己稅務狀況,需要有美國會計師或是律師幫助。收集自己所有財務相關文件來分析自己未申報 FBAR 所遭遇到的風險為何,以此做出最佳的判斷以及後續的規劃。

案例

美國出生的王小姐從年輕時起便創業有成,十幾年來累積了不少財富。2008 年王小姐在美國加州看上一處地產標的,覺得該地產未來增值空間可觀,在周全考慮過後,王小姐拿出部分積蓄投資,由於投資眼光獨到,幾十年過去該地產已有非常可觀的增值。

在 2018 年,王小姐將該地產處分賺得價差,並將該筆投資的資本利得申報給國稅局。不料卻在 2019 年收到美國國稅局來函,認為王小姐漏報地產處分的資本利得而要求補稅。但王小姐認為自己有妥善計算該筆地產處分,並有留存相關佐證資料,基於這些理由自己並不需要補稅,因此決定採取行政救濟,遂找了美國會計師與律師想要了解其過程,並想知道會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局的通知(Notice)或來信(Letter)有各種的緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人,可說是各形各色的理由都有,納稅義務人收到通知難免措手不及又或者不知道如何應對。以美國會計師從業經驗來看,納稅義務人要透過通知的聯絡資訊與國稅局人員溝通、釐清問題或是爭取權益,往往曠日廢時更或者時常吃閉門羹,筆者建議納稅義務人可以向「美國納稅人援助服務處(Taxpayer Advocate Service)」提出救濟,並委任美國會計師與其專員聯繫。

美國納稅人援助服務處(註)(Taxpayer Advocate Service)

美國納稅人援助服務處我們簡稱為「TAS」,這是一個獨立的美國政府機構並且編制於美國國稅局內,TAS 立旨於保護納稅人權益、協助納稅人了解稅務權益、確保納稅人在稅務體系下有公平公正之對待,並協助納稅人解決其稅務問題。TAS 會先了解納稅人的爭議案件,並且派出專責的個案服務專員協助納稅人處理稅務問題,TAS 專員會代表納稅人與國稅局人員聯繫,TAS 專員也會在與國稅局人員聯繫及詢問的過程中,從而進一步了解國稅局的行政程序是否有缺失或是有失公允。為了協助納稅人處理稅務問題,TAS 專員會與納稅人核對基本資料以及索取相關稅務資料等,並會主動與納稅人回報個案處狀況,讓納稅人能隨時跟進並了解其個案處理進度。

註:資料來源:https://taxpayeradvocate.irs.gov/。

TAS 的獨立性

TAS 每年都會提出檢討報告給美國參議院(Senate Committee)的財政與內務委員會(Finance and the House Committee),報告是根據 TAS 每年協助處理之個案內容、與國稅局人員聯繫內容紀錄等資料,進而彙總而成的改進報告,該報告在交付參議院前不會經由任何的美國國稅局機構覆核或是審閱。TAS 可以說是一個超然獨立之組織,且一律採取中立客觀的態度,在獨立性上能讓納稅人完全放心。

TAS 的服務範圍(註)

該單位的服務內容可以說是五花八門,凡是納稅人的稅務問題都可以詢問該單位或是尋求該單位協助處理,筆者在此例舉幾項納稅人容易面臨到的稅務問題,下列問題 TAS 均可提供救濟:

註:資料來源:https://taxpayeradvocate.irs.gov/get-help。

會計師可以代表王小姐與 TAS 聯繫嗎?又該如何委任會計師協助處理?

美國會計師或是稅務律師,是可以代表納稅人與 TAS 聯繫代為處理其稅務問題的。倘若王小姐需要委任專業會計師或是律師為代表人,王小姐需要填寫 2848 表(Power of Attorney and Declaration of Representative),並將填妥的表格提供給 TAS,筆者在本文文末附表一提供「2848 表的範例」予讀者參考。

TAS 的作業流程

在納稅人聯繫 TAS 尋求稅務問題協助後,TAS 會將案件分配給特定專員,該專員將會在七天內與納稅人或是納稅人之代表人(會計師或律師)聯繫,案件處理期間 TAS 專員可能會因為案件的處理進展而跟納稅人或是其代表人要求額外的稅務文件,納稅人或其代表人必須回覆 TAS 專員並提供資料,如果 TAS 專員持續無法聯繫納稅人或其代表人,也無法取得所需資料,TAS 可以直接終止此案件。在處理過程中 TAS 會持續與納稅人或其代表人保持聯繫,確保案件的處理進度資訊能即時傳遞,然而個別稅務案件預計的結案時間會依其內容有所不同,處理時間最主要會受到美國國稅局對於個別案件的處理態度以及行政程序差異而有所影響。

結語

通常案件納稅人都應該與美國會計師、律師合作,由美國會計師檢閱通知(Notice)的內容,並覆核稅表來判定美國國稅局的認定是否有誤,不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案王小姐的整個救濟程序因為欠稅金額太大或是資料不夠齊全,很可能耗費相當長的時間。為了不讓 TAS 救濟功敗垂成,務必要與委託的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自身之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

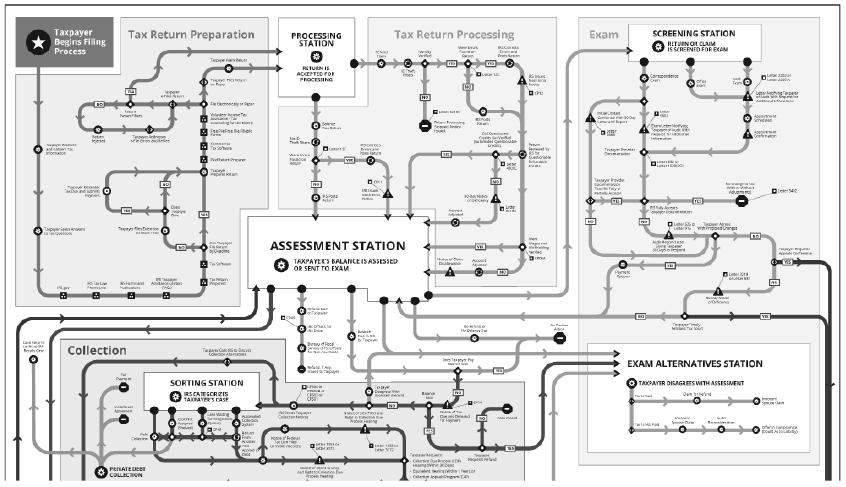

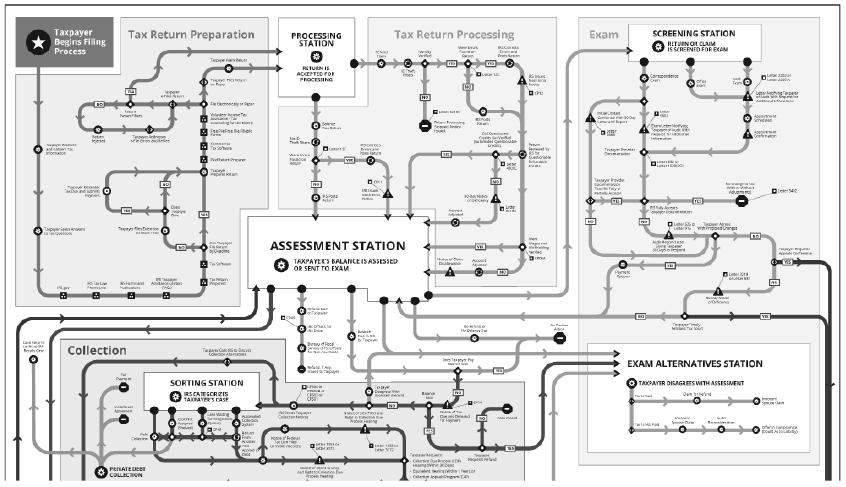

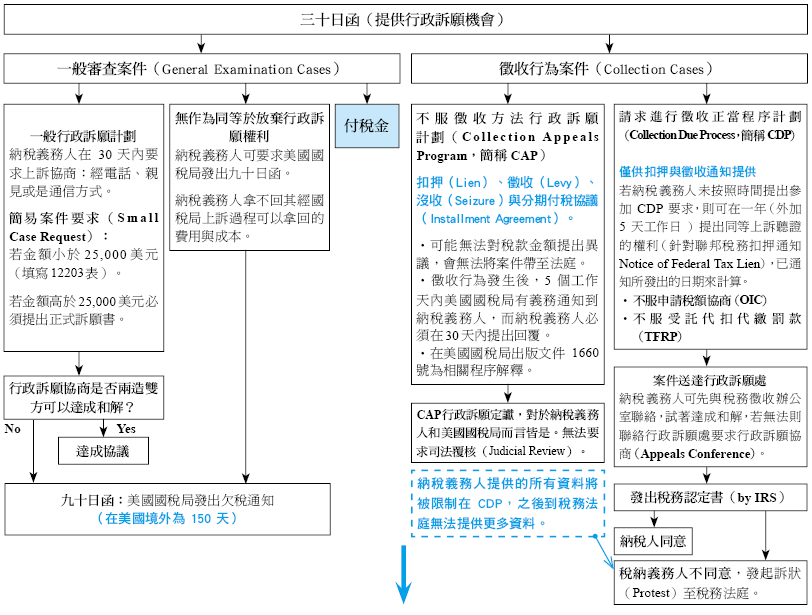

有關美國國稅局稅務系統流程圖(註)詳見本篇後方附表二。

註:資料來源:https://taxpayeradvocate.irs.gov/roadmap。

附表二: 美國國稅局稅務系統流程圖

美國出生的王小姐從年輕時起便創業有成,十幾年來累積了不少財富。2008 年王小姐在美國加州看上一處地產標的,覺得該地產未來增值空間可觀,在周全考慮過後,王小姐拿出部分積蓄投資,由於投資眼光獨到,幾十年過去該地產已有非常可觀的增值。

在 2018 年,王小姐將該地產處分賺得價差,並將該筆投資的資本利得申報給國稅局。不料卻在 2019 年收到美國國稅局來函,認為王小姐漏報地產處分的資本利得而要求補稅。但王小姐認為自己有妥善計算該筆地產處分,並有留存相關佐證資料,基於這些理由自己並不需要補稅,因此決定採取行政救濟,遂找了美國會計師與律師想要了解其過程,並想知道會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局的通知(Notice)或來信(Letter)有各種的緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人,可說是各形各色的理由都有,納稅義務人收到通知難免措手不及又或者不知道如何應對。以美國會計師從業經驗來看,納稅義務人要透過通知的聯絡資訊與國稅局人員溝通、釐清問題或是爭取權益,往往曠日廢時更或者時常吃閉門羹,筆者建議納稅義務人可以向「美國納稅人援助服務處(Taxpayer Advocate Service)」提出救濟,並委任美國會計師與其專員聯繫。

美國納稅人援助服務處(註)(Taxpayer Advocate Service)

美國納稅人援助服務處我們簡稱為「TAS」,這是一個獨立的美國政府機構並且編制於美國國稅局內,TAS 立旨於保護納稅人權益、協助納稅人了解稅務權益、確保納稅人在稅務體系下有公平公正之對待,並協助納稅人解決其稅務問題。TAS 會先了解納稅人的爭議案件,並且派出專責的個案服務專員協助納稅人處理稅務問題,TAS 專員會代表納稅人與國稅局人員聯繫,TAS 專員也會在與國稅局人員聯繫及詢問的過程中,從而進一步了解國稅局的行政程序是否有缺失或是有失公允。為了協助納稅人處理稅務問題,TAS 專員會與納稅人核對基本資料以及索取相關稅務資料等,並會主動與納稅人回報個案處狀況,讓納稅人能隨時跟進並了解其個案處理進度。

註:資料來源:https://taxpayeradvocate.irs.gov/。

TAS 的獨立性

TAS 每年都會提出檢討報告給美國參議院(Senate Committee)的財政與內務委員會(Finance and the House Committee),報告是根據 TAS 每年協助處理之個案內容、與國稅局人員聯繫內容紀錄等資料,進而彙總而成的改進報告,該報告在交付參議院前不會經由任何的美國國稅局機構覆核或是審閱。TAS 可以說是一個超然獨立之組織,且一律採取中立客觀的態度,在獨立性上能讓納稅人完全放心。

TAS 的服務範圍(註)

該單位的服務內容可以說是五花八門,凡是納稅人的稅務問題都可以詢問該單位或是尋求該單位協助處理,筆者在此例舉幾項納稅人容易面臨到的稅務問題,下列問題 TAS 均可提供救濟:

- 面臨稅務查核(Audits by Mail or in Person)

- 稅務查核覆議(Audit Reconsideration)

- 強制徵收(Levy)

- 財產扣押(Lien)

- 稅表申報錯誤及更正(Mistake on Tax Return & Amending)

- 退稅相關問題(Refund)

註:資料來源:https://taxpayeradvocate.irs.gov/get-help。

會計師可以代表王小姐與 TAS 聯繫嗎?又該如何委任會計師協助處理?

美國會計師或是稅務律師,是可以代表納稅人與 TAS 聯繫代為處理其稅務問題的。倘若王小姐需要委任專業會計師或是律師為代表人,王小姐需要填寫 2848 表(Power of Attorney and Declaration of Representative),並將填妥的表格提供給 TAS,筆者在本文文末附表一提供「2848 表的範例」予讀者參考。

TAS 的作業流程

在納稅人聯繫 TAS 尋求稅務問題協助後,TAS 會將案件分配給特定專員,該專員將會在七天內與納稅人或是納稅人之代表人(會計師或律師)聯繫,案件處理期間 TAS 專員可能會因為案件的處理進展而跟納稅人或是其代表人要求額外的稅務文件,納稅人或其代表人必須回覆 TAS 專員並提供資料,如果 TAS 專員持續無法聯繫納稅人或其代表人,也無法取得所需資料,TAS 可以直接終止此案件。在處理過程中 TAS 會持續與納稅人或其代表人保持聯繫,確保案件的處理進度資訊能即時傳遞,然而個別稅務案件預計的結案時間會依其內容有所不同,處理時間最主要會受到美國國稅局對於個別案件的處理態度以及行政程序差異而有所影響。

結語

通常案件納稅人都應該與美國會計師、律師合作,由美國會計師檢閱通知(Notice)的內容,並覆核稅表來判定美國國稅局的認定是否有誤,不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案王小姐的整個救濟程序因為欠稅金額太大或是資料不夠齊全,很可能耗費相當長的時間。為了不讓 TAS 救濟功敗垂成,務必要與委託的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自身之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

有關美國國稅局稅務系統流程圖(註)詳見本篇後方附表二。

註:資料來源:https://taxpayeradvocate.irs.gov/roadmap。

附表二: 美國國稅局稅務系統流程圖

案例

在美國出生的田老闆擁有一間頗具規模的汽車零組件製造廠,十幾年來累積了不少財富。2008 年由美國開始的金融風暴席捲全球,汽車相關產業十分蕭條,但在田老闆的帶領之下依然熬過那段艱難的時刻;在同時田老闆認為是時候把公司交付下一代與專業經理人故退居幕後。後來公司財務人員在未充分溝通之情況下,將擁有公司相關帳戶簽名權的田老闆的美國身分通知銀行。因為帳戶資金龐大,田老闆又從未揭露過相關帳戶,引起美國國稅局的注意。美國國稅局認定田老闆沒有申報過資金來源,也認定他欠稅。發出通知依照他海外金融資產帳戶金額要求補稅,田老闆認為他平時所得稅都是按時按規定申報,漏申報的公司帳戶非個人所有,決定上訴,遂找了美國會計師與律師想要了解上訴過程?還有會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局通知(Notice)或來信(Letter)可以說是有各種緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人可以說是各形各色。所以我們第一步要先認知到甚麼來信會提供納稅人上訴的權利(所有通知或是來信提供上訴機會將列表於後):

可以上訴的情況必須滿足下列三個條件,缺一不可。

一、納稅義務人收到的國稅局信函當中,解釋了納稅義務人若對國稅局的決定有異議可提出上訴的程序。

二、納稅義務人不同意國稅局的決定。

三、納稅義務人沒有簽署寄發的協議書。

當以上情況有一項沒有滿足,或是以下情況,納稅義務人是無法提出上訴的。

一、納稅義務人收到的國稅局信函只是一份帳單,內容並未提到上訴。

二、納稅義務人在審計期間沒有向查稅員提供所有資訊來佐證立場。

三、納稅義務人唯一的顧慮只在於付不出欠稅金額。

通過上述條件後,身為納稅人基本上應是出於以下原因提出上訴:納稅人認為美國國稅局根據法律的誤解做出不正確的決定;納稅人認為美國國稅局對納稅人採取不當的追討行動,或是對納稅人提出付稅折衷方案遭到拒絕;納稅人認為美國國稅局採用的事實不正確,納稅人須有紀錄或其它證據來佐證納稅人的立場。基於以上理由提出上訴會議或聽證的要求(Appeals Conference or Hearing)。

如本案件的田先生是因為被美國國稅局告知欠稅,如果田先生既不同意美國國稅局欠稅金額也不聯絡美國國稅局,最後美國國稅局將會進行強制徵收。而田先生可以委託美國律師與美國國稅局協商,若協商成功,美國國稅局會修正欠稅金額,視需要寄出新的通知或是信函。當然以田先生的狀況下無法一下子取得雙方同意,可以考慮行使自己的權力進行上訴。

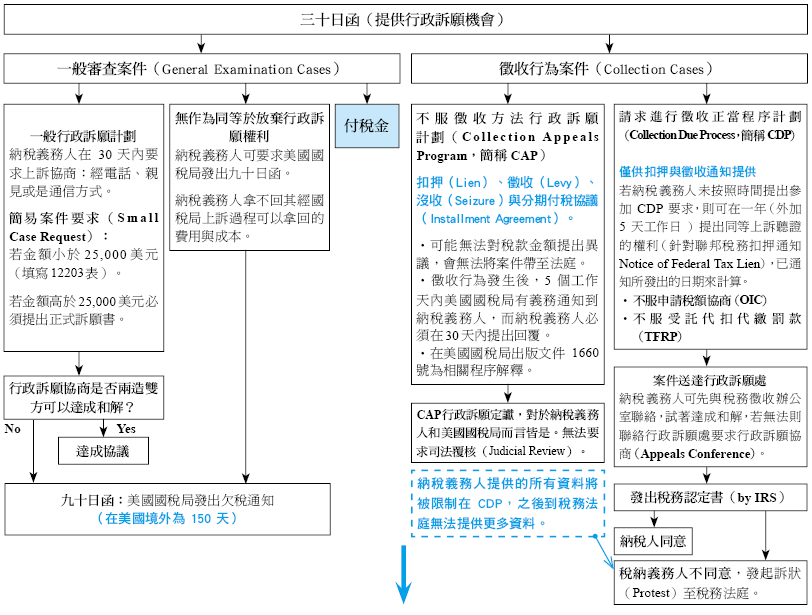

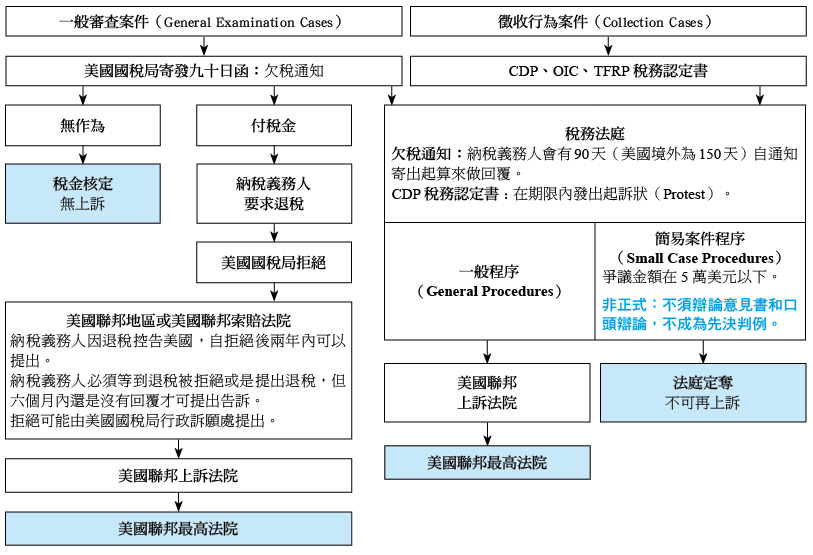

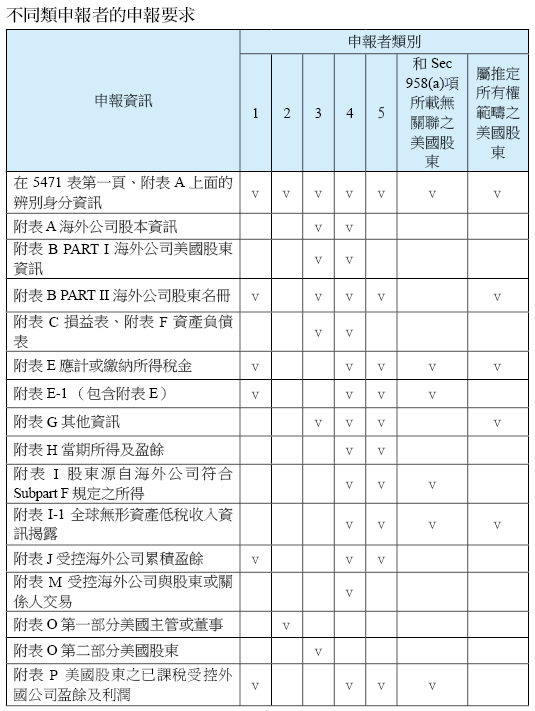

上訴的簡易流程(完整流程直到最高法院將檢附於後)

首先納稅人會收到通稱「三十日函(30-Day Letter)」的通知或信函,有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。

二、不採取任何行動,放棄自己上訴的權利,或是要求美國國稅局直接進行下一步收到「九十日函(90-Day Letter)」,如此一來可以將整個案件帶上稅務法庭( Tax Court )。

三、收到美國國稅局的通知或是來信 30 天內對於來函案件進行上訴。

如果進行上訴,再來是準備提出答辯(Protest)要求上訴,上訴案件欠稅金額在 25,000 美元以下,可以藉由填寫 12203 表(Request for Appeals Review)來主張小案件要求(Small Case Request)。填表內容包含個人資料,同時列出您不同意的更動以及您不同意的理由。要特別注意的是,如果走小案件要求的上訴方式,將會由當地上訴處(Local Appeals Office)決定。

如果超過 25,000 美元的案件,或是員工計劃(Employee Plans,簡稱 EP)和免稅機構(Exempt Organizations,簡稱 EO)的案件、合夥公司和小型企業股份公司(S Corporation)的案件等,無論涉及的金額多寡都必須準備正式書面上訴。

一份正式上訴書(Written Protest)必須包含:姓名、地址、社會安全碼等個人訊息和一份聲明,表示希望向上訴處上訴審查部門的結果。並附上審查部門的信函副本,顯示納稅人不同意國稅局的提議和調查結果(或是有日期和 IRS 標誌的信函),指明牽涉的稅務期間、列出所有不同意的更動以及不同意的理由,針對不同意的事項陳述可以支持個人立場的各項事實,如果有,可列出引證的法條與判例,最後在有偽證罪的前提下在抗辯書上簽名。

根據美國國稅局網站所述,通常送出上訴要求後的 90 天內會接到上訴處的回應。至於上訴處收到案件後可能根據事實與情況,從 90 天到一年來處理一個案件,這部分需要由上訴官員(AO)或是和解官員(SO)來提供確切時間表。在收到三十日函後申請覆議至美國國稅局,經審查之後如果確認欠稅不存在,案件就此了結。

本案中田先生在 30 天後收到美國國稅局上訴處回函,我們通稱「九十日函(90-Day Letter)」(Notice of Deficiency)。

這個時候納稅人有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。而後要求退稅(Refund)。這時當美國國稅局不同意,會拒絕請求(Reject Claim)。在收到相關通知或信函兩年內,納稅人有權控告美國政府,但是納稅人必須是在收到拒絕請求或是發出退稅要求六個月以後提出告訴,將上訴至美國聯邦地區法院(United States District Courts)或是美國聯邦索賠法院(United States Court of Federal Claims)。就最後結果可以繼續上訴至美國聯邦上訴法院(United States Courts of Appeals),再來最後到最高法院(United States Supreme Court)。

二、無作為,稅金核定。

三、納稅人 90 天內遞交訴願書(Petition)給稅務法庭(Tax Court)同時也分成兩種選擇:

1. 低於 5 萬美元的案件(Small Case Procedures),將不需提出律師提交辯論意見書(Brief)和口頭辯論(法庭口頭陳述,Oral Arguments),不循先前判例決定也不能成為先前判例,由稅務法庭定奪後不能再上訴。

2. 一般程序(General Procedures),先經由稅務法庭程序,若不服可由律師至美國聯邦上訴法庭提出書面意見書並在法庭陳述提出上訴,可就最後結果繼續上訴至美國聯邦上訴法院。

結語

通常案件納稅人都應該與美國稅務會計師、律師合作,由美國會計師準備再修正的稅表,自行先計算欠稅金額來判定美國國稅局的認定是否有誤,再請精通美國稅法的律師擬定上訴的資料並出庭口頭答辯。不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案田先生的整個上訴程序因為欠稅金額太大或是資料不備,很可能耗費相當長的時間。為了不讓上訴功敗垂成,務必要與您的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自己之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

如果納稅人因為欠稅又被美國國稅局扣押或徵收名下財產,可以就不同意徵收行為提出上訴,這時候可就稅款追索徵收提出:

一、追索徵收上訴計劃(Collection Appeals Program,簡稱 CAP)通常適用於廣泛的追索徵收行動。如選擇參與此計劃就必須放棄上法庭的權利,即使不同意上訴處的決定。

二、追索徵收正當程序(Collection Due Process,簡稱 CDP),當收到以下通知可提出:

在美國國稅局網站羅列了以下提供上訴機會的通知或信函。

通知(Notice)

CP 90:有意徵收的最後通知。

CP 92:徵收州稅退稅的通知。

CP 242:徵收州稅退稅的通知。

CP 523:IMF 帳戶分期付款違約通知。

CP 2000:美國國稅局所擁有之納稅人存檔資料與納稅人提供有差異時發出的通知。

信函(Letter)

Letter 11:徵收意向通知書與聽證權利通知。

Letter 525:一般三十日函。

Letter 532:欠稅通知。

Letter 692:要求進一步調查。

Letter 915:審查報告發布。

Letter 950:三十日函(欠稅不足或過度核定)。

Letter 1058:三十日函最後通知。

Letter 1085:三十日函(根據 6020(b) 核定)。

Letter 1153:信託基金追討罰款。

Letter 3016:三十日函(根據 IRC Section 6015 提出之初步裁定書)。

Letter 3391:三十日函(未申報)。

Letter 3727:三十日函(納稅人未通過合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3728:三十日函(納稅人未通過一名合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3172:美國聯邦徵收通知與聽證權利通知。

在美國出生的田老闆擁有一間頗具規模的汽車零組件製造廠,十幾年來累積了不少財富。2008 年由美國開始的金融風暴席捲全球,汽車相關產業十分蕭條,但在田老闆的帶領之下依然熬過那段艱難的時刻;在同時田老闆認為是時候把公司交付下一代與專業經理人故退居幕後。後來公司財務人員在未充分溝通之情況下,將擁有公司相關帳戶簽名權的田老闆的美國身分通知銀行。因為帳戶資金龐大,田老闆又從未揭露過相關帳戶,引起美國國稅局的注意。美國國稅局認定田老闆沒有申報過資金來源,也認定他欠稅。發出通知依照他海外金融資產帳戶金額要求補稅,田老闆認為他平時所得稅都是按時按規定申報,漏申報的公司帳戶非個人所有,決定上訴,遂找了美國會計師與律師想要了解上訴過程?還有會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局通知(Notice)或來信(Letter)可以說是有各種緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人可以說是各形各色。所以我們第一步要先認知到甚麼來信會提供納稅人上訴的權利(所有通知或是來信提供上訴機會將列表於後):

可以上訴的情況必須滿足下列三個條件,缺一不可。

一、納稅義務人收到的國稅局信函當中,解釋了納稅義務人若對國稅局的決定有異議可提出上訴的程序。

二、納稅義務人不同意國稅局的決定。

三、納稅義務人沒有簽署寄發的協議書。

當以上情況有一項沒有滿足,或是以下情況,納稅義務人是無法提出上訴的。

一、納稅義務人收到的國稅局信函只是一份帳單,內容並未提到上訴。

二、納稅義務人在審計期間沒有向查稅員提供所有資訊來佐證立場。

三、納稅義務人唯一的顧慮只在於付不出欠稅金額。

通過上述條件後,身為納稅人基本上應是出於以下原因提出上訴:納稅人認為美國國稅局根據法律的誤解做出不正確的決定;納稅人認為美國國稅局對納稅人採取不當的追討行動,或是對納稅人提出付稅折衷方案遭到拒絕;納稅人認為美國國稅局採用的事實不正確,納稅人須有紀錄或其它證據來佐證納稅人的立場。基於以上理由提出上訴會議或聽證的要求(Appeals Conference or Hearing)。

如本案件的田先生是因為被美國國稅局告知欠稅,如果田先生既不同意美國國稅局欠稅金額也不聯絡美國國稅局,最後美國國稅局將會進行強制徵收。而田先生可以委託美國律師與美國國稅局協商,若協商成功,美國國稅局會修正欠稅金額,視需要寄出新的通知或是信函。當然以田先生的狀況下無法一下子取得雙方同意,可以考慮行使自己的權力進行上訴。

上訴的簡易流程(完整流程直到最高法院將檢附於後)

首先納稅人會收到通稱「三十日函(30-Day Letter)」的通知或信函,有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。

二、不採取任何行動,放棄自己上訴的權利,或是要求美國國稅局直接進行下一步收到「九十日函(90-Day Letter)」,如此一來可以將整個案件帶上稅務法庭( Tax Court )。

三、收到美國國稅局的通知或是來信 30 天內對於來函案件進行上訴。

如果進行上訴,再來是準備提出答辯(Protest)要求上訴,上訴案件欠稅金額在 25,000 美元以下,可以藉由填寫 12203 表(Request for Appeals Review)來主張小案件要求(Small Case Request)。填表內容包含個人資料,同時列出您不同意的更動以及您不同意的理由。要特別注意的是,如果走小案件要求的上訴方式,將會由當地上訴處(Local Appeals Office)決定。

如果超過 25,000 美元的案件,或是員工計劃(Employee Plans,簡稱 EP)和免稅機構(Exempt Organizations,簡稱 EO)的案件、合夥公司和小型企業股份公司(S Corporation)的案件等,無論涉及的金額多寡都必須準備正式書面上訴。

一份正式上訴書(Written Protest)必須包含:姓名、地址、社會安全碼等個人訊息和一份聲明,表示希望向上訴處上訴審查部門的結果。並附上審查部門的信函副本,顯示納稅人不同意國稅局的提議和調查結果(或是有日期和 IRS 標誌的信函),指明牽涉的稅務期間、列出所有不同意的更動以及不同意的理由,針對不同意的事項陳述可以支持個人立場的各項事實,如果有,可列出引證的法條與判例,最後在有偽證罪的前提下在抗辯書上簽名。

根據美國國稅局網站所述,通常送出上訴要求後的 90 天內會接到上訴處的回應。至於上訴處收到案件後可能根據事實與情況,從 90 天到一年來處理一個案件,這部分需要由上訴官員(AO)或是和解官員(SO)來提供確切時間表。在收到三十日函後申請覆議至美國國稅局,經審查之後如果確認欠稅不存在,案件就此了結。

本案中田先生在 30 天後收到美國國稅局上訴處回函,我們通稱「九十日函(90-Day Letter)」(Notice of Deficiency)。

這個時候納稅人有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。而後要求退稅(Refund)。這時當美國國稅局不同意,會拒絕請求(Reject Claim)。在收到相關通知或信函兩年內,納稅人有權控告美國政府,但是納稅人必須是在收到拒絕請求或是發出退稅要求六個月以後提出告訴,將上訴至美國聯邦地區法院(United States District Courts)或是美國聯邦索賠法院(United States Court of Federal Claims)。就最後結果可以繼續上訴至美國聯邦上訴法院(United States Courts of Appeals),再來最後到最高法院(United States Supreme Court)。

二、無作為,稅金核定。

三、納稅人 90 天內遞交訴願書(Petition)給稅務法庭(Tax Court)同時也分成兩種選擇:

1. 低於 5 萬美元的案件(Small Case Procedures),將不需提出律師提交辯論意見書(Brief)和口頭辯論(法庭口頭陳述,Oral Arguments),不循先前判例決定也不能成為先前判例,由稅務法庭定奪後不能再上訴。

2. 一般程序(General Procedures),先經由稅務法庭程序,若不服可由律師至美國聯邦上訴法庭提出書面意見書並在法庭陳述提出上訴,可就最後結果繼續上訴至美國聯邦上訴法院。

結語

通常案件納稅人都應該與美國稅務會計師、律師合作,由美國會計師準備再修正的稅表,自行先計算欠稅金額來判定美國國稅局的認定是否有誤,再請精通美國稅法的律師擬定上訴的資料並出庭口頭答辯。不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案田先生的整個上訴程序因為欠稅金額太大或是資料不備,很可能耗費相當長的時間。為了不讓上訴功敗垂成,務必要與您的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自己之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

如果納稅人因為欠稅又被美國國稅局扣押或徵收名下財產,可以就不同意徵收行為提出上訴,這時候可就稅款追索徵收提出:

一、追索徵收上訴計劃(Collection Appeals Program,簡稱 CAP)通常適用於廣泛的追索徵收行動。如選擇參與此計劃就必須放棄上法庭的權利,即使不同意上訴處的決定。

二、追索徵收正當程序(Collection Due Process,簡稱 CDP),當收到以下通知可提出:

- 邦稅收扣押通知和依法規 6320 舉行聽證會的權利(Notice of Federal Tax Lien and Your Right to a Hearing Under IRC 6320);

- 最後通知——意圖徵收通知和舉行聽證會權利通知(Notice of Intent to Levy and Notice of Your Right to a Hearing);

- 危險徵收和上訴權利通知(Notice of Jeopardy Levy and Right of Appeal);

- 徵收州稅退稅通知——舉行聽證會權利的通知(Notice of Levy on Your State Tax Refund - Notice of Your Right to a Hearing),以及

- 徵收通知(Notice of Levy)和舉行聽證會權利的通知(Notice of Your Right to a Hearing)。

在美國國稅局網站羅列了以下提供上訴機會的通知或信函。

通知(Notice)

CP 90:有意徵收的最後通知。

CP 92:徵收州稅退稅的通知。

CP 242:徵收州稅退稅的通知。

CP 523:IMF 帳戶分期付款違約通知。

CP 2000:美國國稅局所擁有之納稅人存檔資料與納稅人提供有差異時發出的通知。

信函(Letter)

Letter 11:徵收意向通知書與聽證權利通知。

Letter 525:一般三十日函。

Letter 532:欠稅通知。

Letter 692:要求進一步調查。

Letter 915:審查報告發布。

Letter 950:三十日函(欠稅不足或過度核定)。

Letter 1058:三十日函最後通知。

Letter 1085:三十日函(根據 6020(b) 核定)。

Letter 1153:信託基金追討罰款。

Letter 3016:三十日函(根據 IRC Section 6015 提出之初步裁定書)。

Letter 3391:三十日函(未申報)。

Letter 3727:三十日函(納稅人未通過合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3728:三十日函(納稅人未通過一名合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3172:美國聯邦徵收通知與聽證權利通知。

案例

李先生早年從台灣移民美國成為美國公民,赴美後在洛杉磯經營一家家具行已經快二十年了,生意一直還算不錯。當年李先生的妹妹並沒有申請美國移民,而是一直待在台灣,仍是台灣公民。最近妹妹手上有個很好的木材投資計劃,希望能和李先生一起投資,在台灣成立一個貿易公司,妹妹也可以繼續創業;李先生由於經營家具生意,對木材也很熟悉,他認為這不失為一個投資的機會,畢竟自己相當瞭解這個行業,應該會有所成就。何況自己經營家具店也很久了,跟中國及台灣的一些家具製造企業都很熟悉,對於木材的銷售也很有把握。於是,他就答應跟妹妹一起在台灣設立這家公司,而李先生持股比例將達 60%。可是,李先生是美國人,到底成立這家公司對他會有甚麼影響?

專家解析

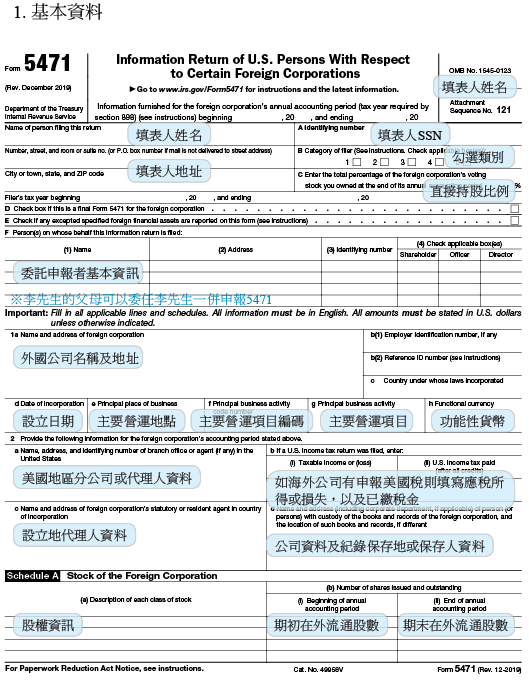

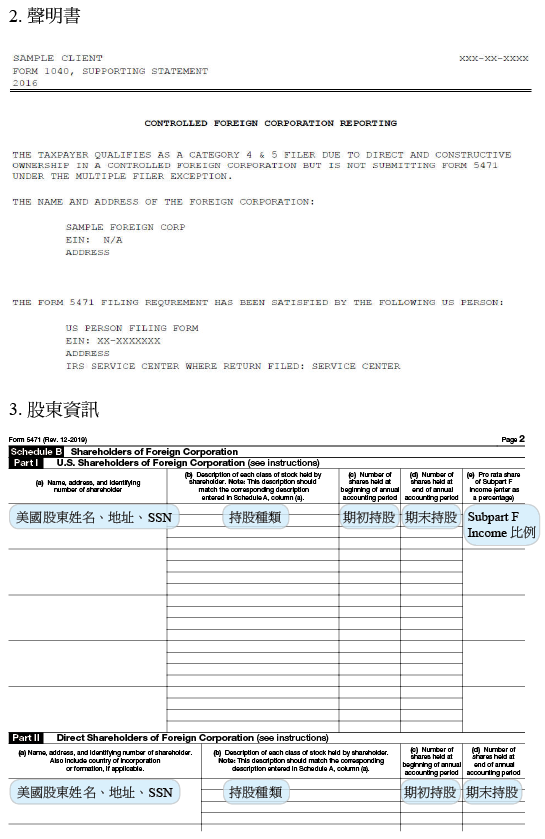

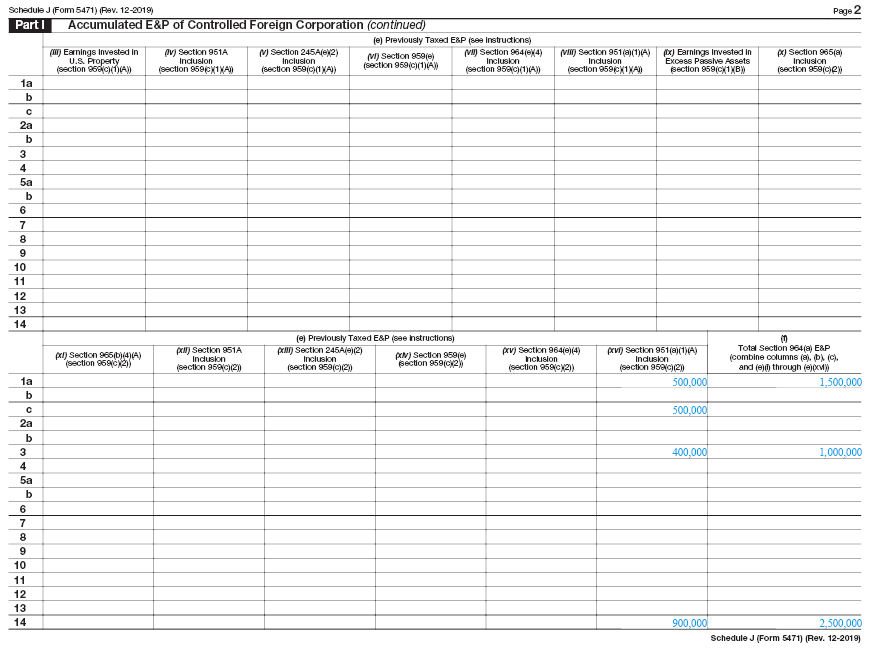

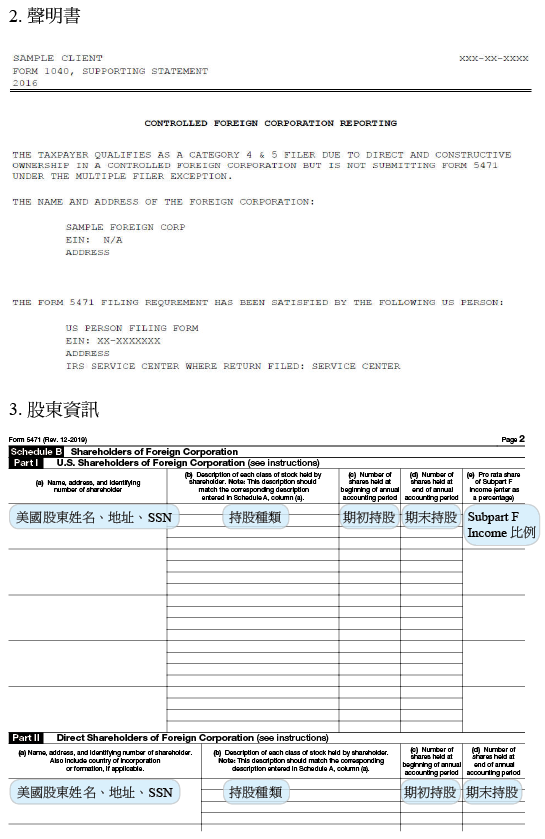

目前,美國政府除對美國人持有海外帳戶有資訊揭露的要求,對於美國人持有海外公司的股權,也有相關資訊申報的要求。主要目的是為了監控美國公司或美籍股東透過海外低稅率或免稅國家之子公司進行投資或營運,而將海外獲利留在子公司不分配回美國產生稅負不公,故頒布 CFC 特定外國公司(受控外國公司,Controlled Foreign Corporation;簡稱 CFC)相關法規,並制訂 5471 表,要求美籍股東每年申報這些特定的外國受控公司相關資料。身為一位美國人,應當明瞭個人的資訊申報義務,才能正確遵循美國稅務局的法規並正確提出申報,不致遭受處罰。實務上像李先生這類型的美籍華人在台灣或中國擁有個人投資事業的案例,可說極為普遍;除了每年的 1040 表申報個人所得稅之外,李先生是否還有其它表格應當申報?

基本上,美國對於美籍個人或法人持有一家外國公司股權,如果持有股權比例低於 10%,僅需要申報 8938 表;如果持有 CFC 受控外國公司股權比例 10% 以上、年度海外股權變動達 10%,則該美國人需填寫 5471 表額外揭露該項投資的申報規定。有關 8938 表及其申報說明請詳見附錄五。

首先,我們應先確認李先生是否符合「美國人」的定義?依據相關申報規定,美國人應包括(註1):

• 美國公民或稅務居民

• 美國國內股份公司(C Corporation)

• 美國國內合夥組織(Partnership)

• 美國國內遺產或信託(註2)

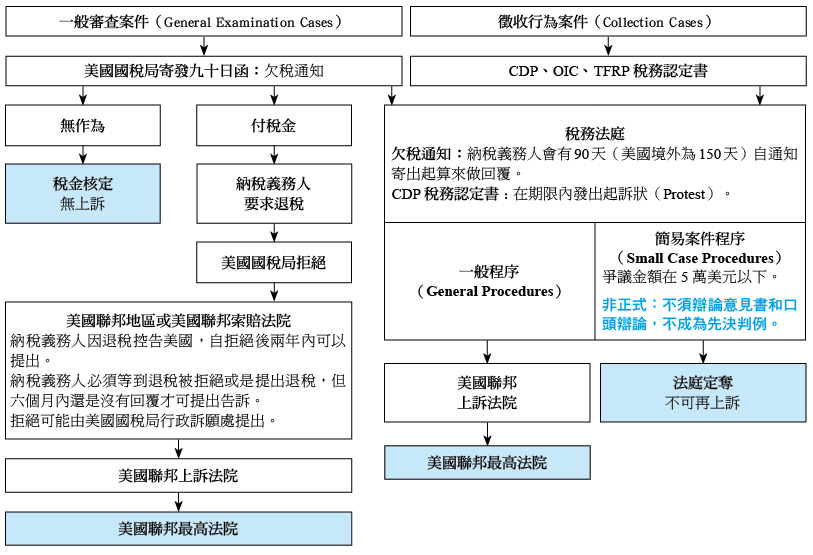

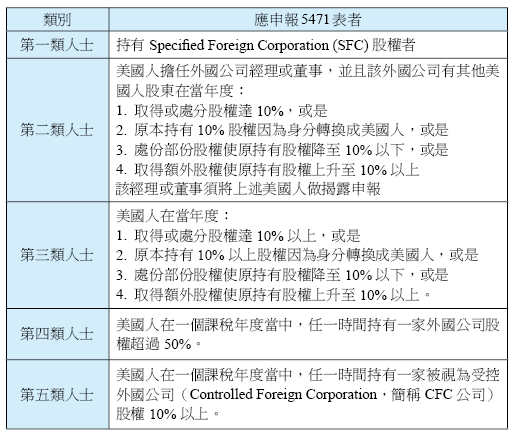

從上述幾點,我們可以明確了解李先生係美國公民,符合美國人的身分。釐清了李先生的身分,接下來就要看李先生是否係屬 5471 表所要求應提出申報的對象。5471 表的申報說明中詳細列出共有五大類人士需要申報該表,簡要說明如下:

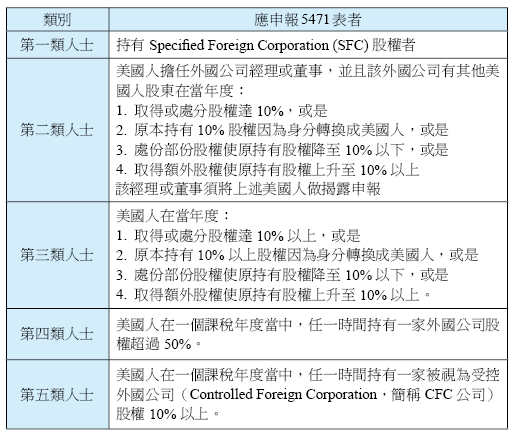

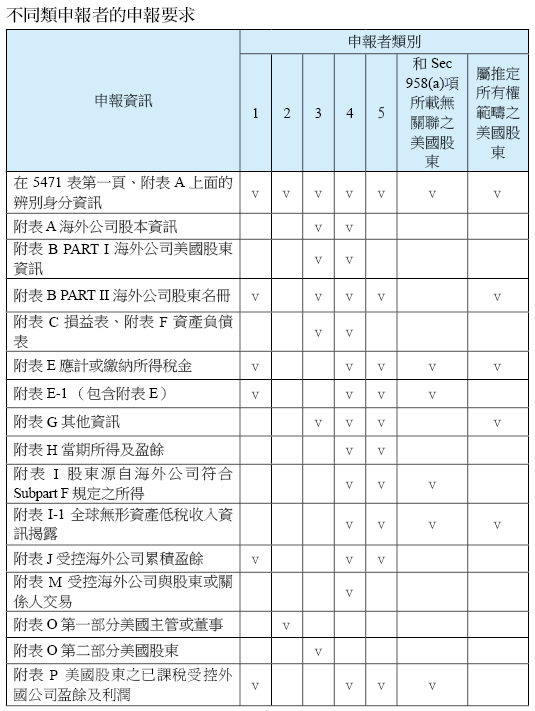

不過,上揭人士雖然都有申報 5471 表的義務,但 5471 表附有眾多附表,揭露不同的資訊;不同身分的人士所應填寫揭露的附表並不盡相同,請詳下表「不同類申報者的申報要求」,其它特殊規定和詳細說明,請參見本書附錄七的「5471 表之其他附表及其補充說明」。

註1:參考 Instructions for Form 5471(2019 年 12 月修訂版)。

註2:依美國國內稅收法 §7701(a)(31) 規範,該遺產或信託非屬國外。

本案中的李先生持有該台灣公司的股權比例達 60%,因此第一次申報身分為第一、三、四、五類,但往後年度只須申報第一、四、五類。因此,李先生應依該年度實際狀況,申報 5471 表,並填寫各類身分所被要求應提供的相關附表。

上表中,IRS 為避免一些推定持股之股東,實際上並無多餘權力取得其他資訊來披露 5471,因此國稅局多設立了兩個分類,並降低其申報之內容。

「美國股東(U.S. Shareholder)」定義

任一美國人持有外國公司 10% 股份則為 U.S. Shareholder,美國人包含個人、公司、信託、合夥組織。

「特定外國公司(Specified Foreign Corporation)」定義

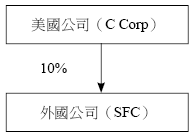

一、只要一外國公司是 Controlled Foreign Corporation (CFC) ,該公司就會是 Specified Foreign Corporation (SFC)。

二、只要一外國公司被一美國本土公司持有,該外國公司就會是 Specified Foreign Corporation (SFC)。

CFC(Controlled Foreign Corporation)定義

實務上美國人因持有 CFC(中譯為「受控外國公司」)股權,符合第四、五類人士,而被要求申報 5471 表是最常見的情形之一,對此我們進一步闡述相關的規定。

如何判定一家美國境外公司是不是受控外國公司,必須同時符合以下兩個測試:

一、美國股東測試:根據 IRC§957,擁有或被視為擁有 10% 或超過 10% 有投票權股權的美國人,被稱為美國股東(李先生持股超過 10%,所以他符合「美國股東」之定義)。

二、股份持有 50% 測試:如果上述美國股東合計擁有超過 50% 投票權或擁有超過價值 50% 的股權。

因為李先生的美國人身分以及他個人的持股比例即達到 50% 以上,同時滿足以上兩個測試,所以其與妹妹投資的台灣公司將被定義為「受控外國公司」。若有其它美國人持有該公司 10% 以上的股權,也將同樣會落入到第五類人士,應申報 5471 表。

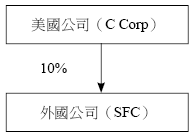

為了讓讀者更加瞭解如何判定一個境外公司是否會成為「受控外國公司」,這裡再舉兩個簡單的例子,以協助讀者判定:

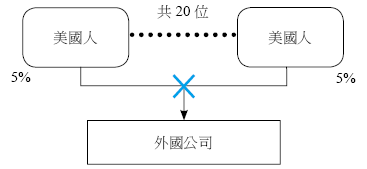

• 例①:如果一個境外公司有二十個美國人作為股東,但每人僅擁有 5% 的股份。這個境外公司將不會被視為受控外國公司。因為雖然這個境外公司的股東均為美國人,但是這些美國人都不滿足 10% 的美國股東測試,所以他們的股權不會被列入計算。

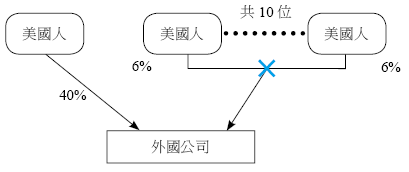

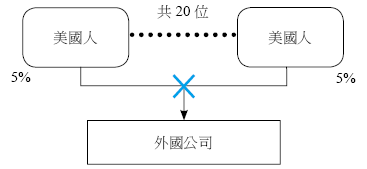

• 例②:如果一個境外公司有一個美國人擁有 40% 的股票,另外十個美國人分別擁有 6% 的境外公司股票。這個境外公司亦不會被稱為受控外國公司。因為雖然擁有 40% 的美國人被稱為美國股東,但經加總持股 10% 之上美國股東的股權,未滿足 50% 的測試條件。如下圖所示:

另外,提醒大家注意的是,在判定美國人是否為美國股東時,不僅從直接擁有來判斷,如果美國人「間接持有」或經過「歸屬判定規則」也會被視為美國股東持有的股權,我們將在下一篇文章中對這兩種情形加以說明。

申報期限

一般而言,如果美國個人為外國公司的股東,申報 5471 表的期限是每年的 4 月 15 日,連同個人所得稅表一起申報。但是如果美國公司成為外國公司股東(例如李先生在美國有一個公司,透過美國公司投資台灣公司 60%),那麼申報期限是每年的 3 月 15 日,連同該美國公司所得稅表一起申報 5471 表。以上期限,都可以另行申請延期申報。

註:參考美國國內稅收法 § 952:定義 SUBPART F INCOME DEFINED。

違反申報的處罰

至於沒有按時申報 5471 表會有甚麼處罰呢?未按時申報 5471 表會有 1 萬美元的罰款。如果國稅局郵寄通知在 90 天內補報,期限到還是沒有申報時,還會加計罰款按每個月每家公司以 1 萬美元計算,最高可以罰到 5 萬美元,總計 6 萬美元。

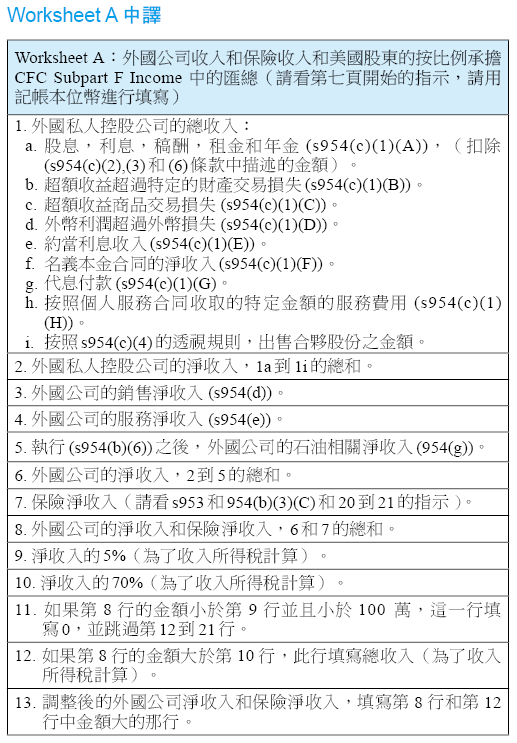

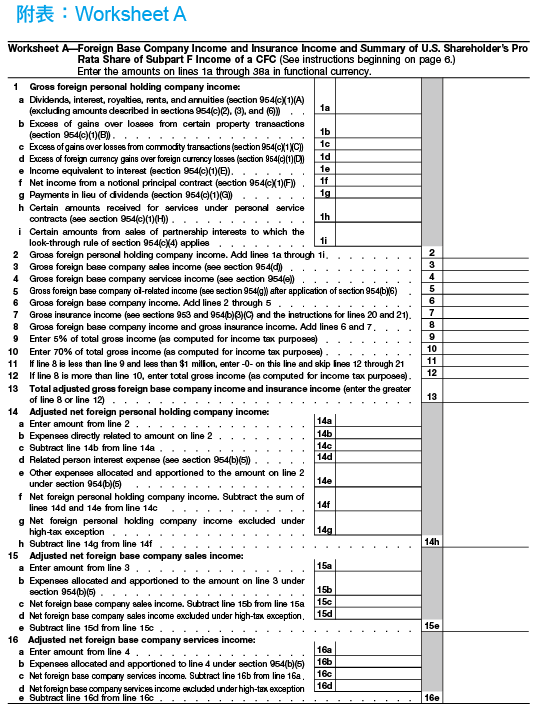

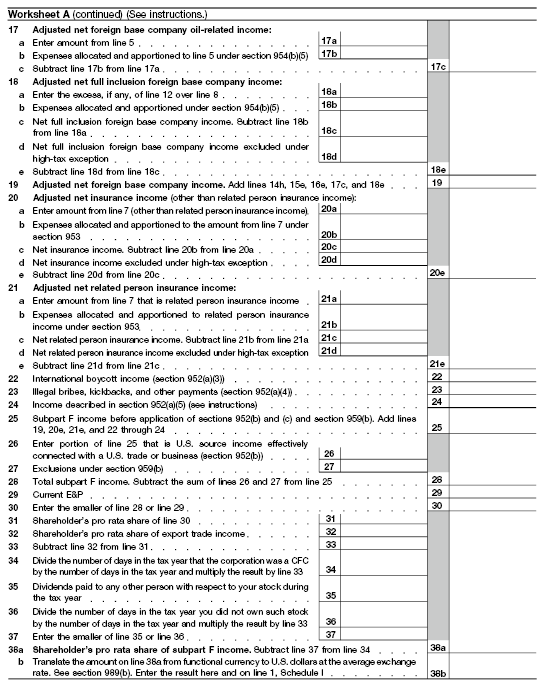

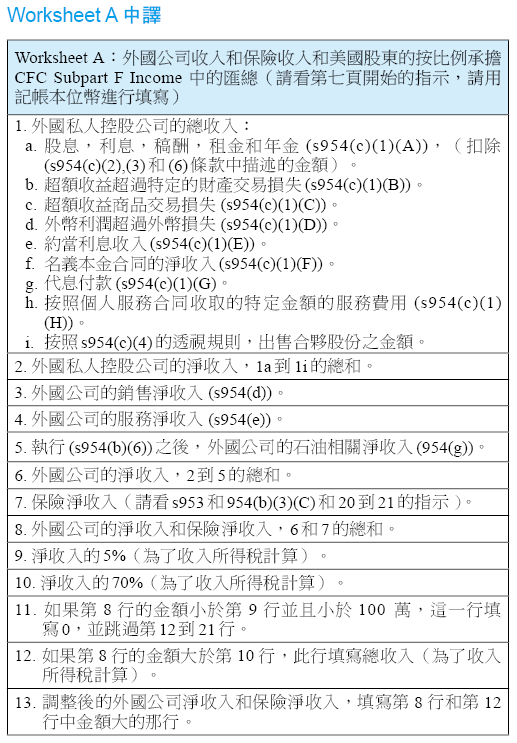

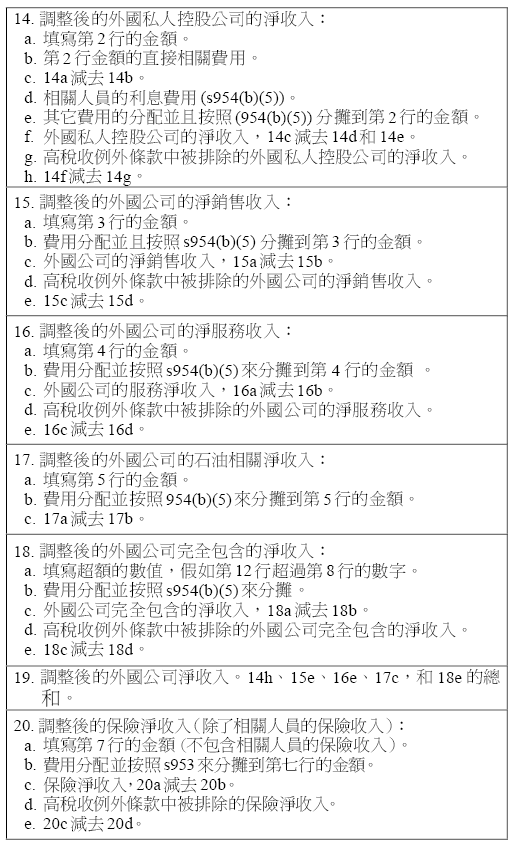

Subpart F Income(註)

根據美國稅法,為防堵美國人將營業利潤留置海外,從而延遲或規避應繳納的美國稅負,特別制定「受控外國公司」 (CFC:Controlled Foreign Corporation)具美國身分之股東需將該 CFC 未分配的海外所得其中屬於 Subpart F Income 的部分,依照該股東的持股比例計算,納入當年度個人海外所得申報美國稅。

Subpart F Income 的收入所得有相當複雜的分類以及敘述,主要根據 IRC section 952 分為以下類型:

一、保險收入:來自受控外國公司的該國風險承保所賺取的保險收入(IRC Section 953)。

二、境外公司收入(IRC Section 954),包含以下:

李先生早年從台灣移民美國成為美國公民,赴美後在洛杉磯經營一家家具行已經快二十年了,生意一直還算不錯。當年李先生的妹妹並沒有申請美國移民,而是一直待在台灣,仍是台灣公民。最近妹妹手上有個很好的木材投資計劃,希望能和李先生一起投資,在台灣成立一個貿易公司,妹妹也可以繼續創業;李先生由於經營家具生意,對木材也很熟悉,他認為這不失為一個投資的機會,畢竟自己相當瞭解這個行業,應該會有所成就。何況自己經營家具店也很久了,跟中國及台灣的一些家具製造企業都很熟悉,對於木材的銷售也很有把握。於是,他就答應跟妹妹一起在台灣設立這家公司,而李先生持股比例將達 60%。可是,李先生是美國人,到底成立這家公司對他會有甚麼影響?

專家解析

目前,美國政府除對美國人持有海外帳戶有資訊揭露的要求,對於美國人持有海外公司的股權,也有相關資訊申報的要求。主要目的是為了監控美國公司或美籍股東透過海外低稅率或免稅國家之子公司進行投資或營運,而將海外獲利留在子公司不分配回美國產生稅負不公,故頒布 CFC 特定外國公司(受控外國公司,Controlled Foreign Corporation;簡稱 CFC)相關法規,並制訂 5471 表,要求美籍股東每年申報這些特定的外國受控公司相關資料。身為一位美國人,應當明瞭個人的資訊申報義務,才能正確遵循美國稅務局的法規並正確提出申報,不致遭受處罰。實務上像李先生這類型的美籍華人在台灣或中國擁有個人投資事業的案例,可說極為普遍;除了每年的 1040 表申報個人所得稅之外,李先生是否還有其它表格應當申報?

基本上,美國對於美籍個人或法人持有一家外國公司股權,如果持有股權比例低於 10%,僅需要申報 8938 表;如果持有 CFC 受控外國公司股權比例 10% 以上、年度海外股權變動達 10%,則該美國人需填寫 5471 表額外揭露該項投資的申報規定。有關 8938 表及其申報說明請詳見附錄五。

首先,我們應先確認李先生是否符合「美國人」的定義?依據相關申報規定,美國人應包括(註1):

• 美國公民或稅務居民

• 美國國內股份公司(C Corporation)

• 美國國內合夥組織(Partnership)

• 美國國內遺產或信託(註2)

從上述幾點,我們可以明確了解李先生係美國公民,符合美國人的身分。釐清了李先生的身分,接下來就要看李先生是否係屬 5471 表所要求應提出申報的對象。5471 表的申報說明中詳細列出共有五大類人士需要申報該表,簡要說明如下:

不過,上揭人士雖然都有申報 5471 表的義務,但 5471 表附有眾多附表,揭露不同的資訊;不同身分的人士所應填寫揭露的附表並不盡相同,請詳下表「不同類申報者的申報要求」,其它特殊規定和詳細說明,請參見本書附錄七的「5471 表之其他附表及其補充說明」。

註1:參考 Instructions for Form 5471(2019 年 12 月修訂版)。

註2:依美國國內稅收法 §7701(a)(31) 規範,該遺產或信託非屬國外。

本案中的李先生持有該台灣公司的股權比例達 60%,因此第一次申報身分為第一、三、四、五類,但往後年度只須申報第一、四、五類。因此,李先生應依該年度實際狀況,申報 5471 表,並填寫各類身分所被要求應提供的相關附表。

上表中,IRS 為避免一些推定持股之股東,實際上並無多餘權力取得其他資訊來披露 5471,因此國稅局多設立了兩個分類,並降低其申報之內容。

「美國股東(U.S. Shareholder)」定義

任一美國人持有外國公司 10% 股份則為 U.S. Shareholder,美國人包含個人、公司、信託、合夥組織。

「特定外國公司(Specified Foreign Corporation)」定義

一、只要一外國公司是 Controlled Foreign Corporation (CFC) ,該公司就會是 Specified Foreign Corporation (SFC)。

二、只要一外國公司被一美國本土公司持有,該外國公司就會是 Specified Foreign Corporation (SFC)。

CFC(Controlled Foreign Corporation)定義

實務上美國人因持有 CFC(中譯為「受控外國公司」)股權,符合第四、五類人士,而被要求申報 5471 表是最常見的情形之一,對此我們進一步闡述相關的規定。

如何判定一家美國境外公司是不是受控外國公司,必須同時符合以下兩個測試:

一、美國股東測試:根據 IRC§957,擁有或被視為擁有 10% 或超過 10% 有投票權股權的美國人,被稱為美國股東(李先生持股超過 10%,所以他符合「美國股東」之定義)。

二、股份持有 50% 測試:如果上述美國股東合計擁有超過 50% 投票權或擁有超過價值 50% 的股權。

因為李先生的美國人身分以及他個人的持股比例即達到 50% 以上,同時滿足以上兩個測試,所以其與妹妹投資的台灣公司將被定義為「受控外國公司」。若有其它美國人持有該公司 10% 以上的股權,也將同樣會落入到第五類人士,應申報 5471 表。

為了讓讀者更加瞭解如何判定一個境外公司是否會成為「受控外國公司」,這裡再舉兩個簡單的例子,以協助讀者判定:

• 例①:如果一個境外公司有二十個美國人作為股東,但每人僅擁有 5% 的股份。這個境外公司將不會被視為受控外國公司。因為雖然這個境外公司的股東均為美國人,但是這些美國人都不滿足 10% 的美國股東測試,所以他們的股權不會被列入計算。

• 例②:如果一個境外公司有一個美國人擁有 40% 的股票,另外十個美國人分別擁有 6% 的境外公司股票。這個境外公司亦不會被稱為受控外國公司。因為雖然擁有 40% 的美國人被稱為美國股東,但經加總持股 10% 之上美國股東的股權,未滿足 50% 的測試條件。如下圖所示:

另外,提醒大家注意的是,在判定美國人是否為美國股東時,不僅從直接擁有來判斷,如果美國人「間接持有」或經過「歸屬判定規則」也會被視為美國股東持有的股權,我們將在下一篇文章中對這兩種情形加以說明。

申報期限

一般而言,如果美國個人為外國公司的股東,申報 5471 表的期限是每年的 4 月 15 日,連同個人所得稅表一起申報。但是如果美國公司成為外國公司股東(例如李先生在美國有一個公司,透過美國公司投資台灣公司 60%),那麼申報期限是每年的 3 月 15 日,連同該美國公司所得稅表一起申報 5471 表。以上期限,都可以另行申請延期申報。

註:參考美國國內稅收法 § 952:定義 SUBPART F INCOME DEFINED。

違反申報的處罰

至於沒有按時申報 5471 表會有甚麼處罰呢?未按時申報 5471 表會有 1 萬美元的罰款。如果國稅局郵寄通知在 90 天內補報,期限到還是沒有申報時,還會加計罰款按每個月每家公司以 1 萬美元計算,最高可以罰到 5 萬美元,總計 6 萬美元。

Subpart F Income(註)

根據美國稅法,為防堵美國人將營業利潤留置海外,從而延遲或規避應繳納的美國稅負,特別制定「受控外國公司」 (CFC:Controlled Foreign Corporation)具美國身分之股東需將該 CFC 未分配的海外所得其中屬於 Subpart F Income 的部分,依照該股東的持股比例計算,納入當年度個人海外所得申報美國稅。

Subpart F Income 的收入所得有相當複雜的分類以及敘述,主要根據 IRC section 952 分為以下類型:

一、保險收入:來自受控外國公司的該國風險承保所賺取的保險收入(IRC Section 953)。

二、境外公司收入(IRC Section 954),包含以下:

- 境外個人控股公司收入(FPHCI, Foreign Personal Holding Company Income):當一境外公司任意五位股東持有股權即達到 50% 則會被視為境外個人控股公司,並且該境外公司的租金、利息、權利金、股利或是資本利得,達到全公司收入總額的 60%。

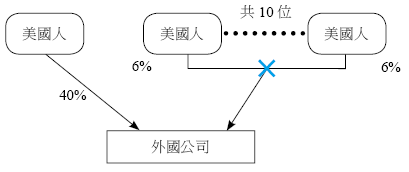

- 境外公司銷售收入:境外公司透過美國公司進貨,再將貨品轉賣給第三地;或是境外公司從第三人進貨,再將貨品轉賣給美國公司,以上兩種交易方式很容易就能把利潤留在境外公司,此種的交易模式產生的收入被視為 Subpart F Income。如下圖:

3. 境外公司服務收入

4. 境外公司運費收入

5. 境外公司石油相關收入

三、根據 IRC Section 952(a)(3) 定義的收入。

四、非法收賄、回扣或符合 1977 年海外腐敗條款的其它款項。

五、符合 IRC Section(j) 的任何境外國家所取得的所得。

上述提及應被強制認定的盈餘規範在美國所得稅法相關條文的 F 小節(26 USC Part III, Subpart F),故稱之為 Subpart F Income。然而,對於 Subpart F Income 的認定還是有一些例外以及限制。境外公司的所得來自美國,即由受控外國公司與美國境內產生交易行為的收入可認定為 Subpart F Income 之例外,除非此收入是免稅或是享受到稅收降低利率,則不須認列收入繳稅。

Subpart F Income 在同一個稅務年度中,不會超過該受控外國公司的保留盈餘。受控外國公司的保留盈餘需依照美國會計標準法計算,已由受控外國公司分配的保留盈餘則不用列入計算。

Subpart F Income 的扣除額

在計算 Subpart F Income 時,可以將 CFC 之銷貨成本、營業費用等等從 Subpart F Income 中扣除,上述費用需要透過繁複的計算及分配,但原則上只要能合理分配給 Subpart F Income 的費用都能予以扣除,但在計算以及判斷上建議讀者在計算前還是先行詢問專業會計師。

Subpart F Income 的免稅額

一、最小原則(De Minimis Rule)

只要全年的保險收入(IRC Section 953)及境外公司收入(IRC Section 954)總額小於 CFC 全年收入總額的 5%,或是全年境外公司收入總額不超過 100 萬美元,該 CFC 當年度就可以將境外公司收入從計算 Subpart F Income 中免除。假設 A 公司為 CFC 且也符合境外個人控股公司條件,該公司年度收入為 500 萬美元另有租金收入 15 萬美元,因租金收入占該公司全年收入總額比率為 3%,所以該公司的租金收入有符合「最小原則」之條件,在計算 Subpart F Income 時可以將該租金收入排除計算。

二、高稅率排除(Exception for certain income subject to high foreign taxes)

CFC 全年的保險收入(IRC Section 953)及境外公司收入(IRC Section 954)如在海外繳交的稅金超過美國公司稅最高稅率 21% 稅金的 9 成,那就符合高稅率排除的規定,假設 CFC 的海外實質稅率為 19%,那 19% 的稅率其實已經達到美國公司稅率的 90%,那在此狀況之下就能適用高稅率排除規定,但僅 CFC 股東為美國公司時才可適用此規定。

三、股利分配免除(Distribution excluded)

CFC 分配股利時,因所得有從 CFC 分配回美國股東就不會造成所得的遞延,則該股利分配份額可以從 Subpart F Inocme 計算中排除,股利分配數依比例會由美國股東在個人稅表中作申報。

上述的免稅額適用與否都需經過複雜且技術性的申報才能完成,建議讀者如有適用情況出現,可以先行與專業人士諮詢討論。

Subpart F Income 計算上限

當在計算 Subpart F Inocme 時除了上述的幾點之外,還需要考量 CFC 當期的盈餘狀況及是否有前期虧損需要撥補,所以計算 Subpart F Inocme 的上限是 CFC 當期盈餘加上前期累積虧損,而所謂累積虧損必須是前述幾項營運活動造成的:

一、保險損失

二、境外個人控股公司損失

三、境外公司銷售損失

四、境外公司服務損失

假設 CFC 同時為境外個人控股公司,主要收入項目為股利、利息以及房租收入,因為租房事業及經營不善長期累積虧損達 20 萬美元,而當期有來自股利及利息收入扣除營業費應共計盈餘 10 萬美元,因為上限為虧損 10 萬美元(當期盈餘加上累積虧損),這 10 萬美元的 Subpart F Inocme 因超過這個上限門檻,所以就不需再計算課稅。

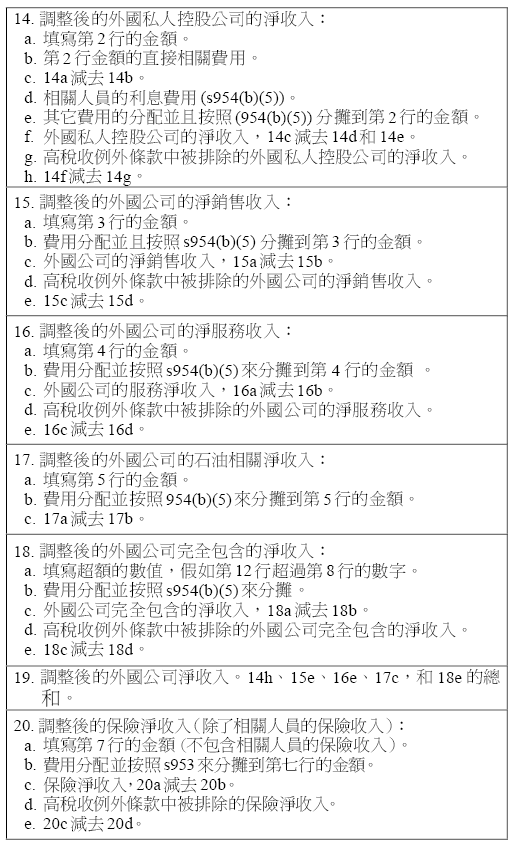

什麼是「GILTI」?對於受控外國公司股東有什麼影響?

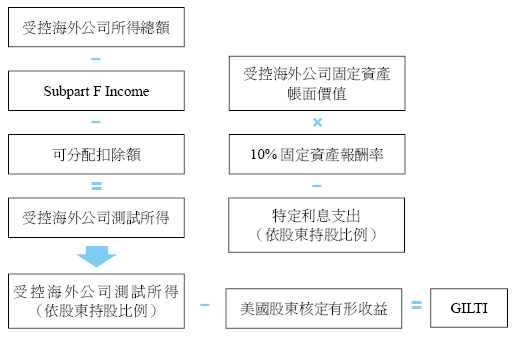

GILTI(Global Intangible Low-taxed Income)是川普政府在 2018 年稅改後對於受控外國公司所加入的新規範。其目的與 Subpart F Inocme 類似,就是為了防堵美國人將非屬境外產生之營業利潤留置海外,從而延遲或規避應繳納的美國稅負,美國身分之股東需將該 GILTI 依照該股東的持股比例計算,納入當年度個人海外所得申報美國稅。原則上 CFC 的所得如已被歸類為 Subpart F Inocme 是不會再被計算成 GILTI,讀者可以把 GILTI 理解成美國稅局對於 CFC 所得的最後一道濾網,讀者可參考以下詳細的計算流程圖。

一、可分配扣除額:受控海外公司之銷貨成本、營業費用等,如與 Subpart F Inocme 以外的收入有關聯性則可在計算 GILTI 時予以扣除。

二、受控海外公司測試所得:此所得需要依持股比例分給每位美國股東,再與美國股東核定淨有形收益相比才計算出 GILTI 。

三、受控海外公司固定資產帳面價值:固定資產的帳面價值為購入資產成本扣除累積折舊,在規定下固定資產帳面價值要使用平均數,也就是前後兩期固定資產帳面價值相加的平均數。

四、10% 固定資產報酬率:此報酬率是修法後所設定的,美國認為每間公司基本都會有 10% 的固定資產報酬率。

五、特定利息支出:受控海外公司的利息費用扣除利息收入。

六、美國股東淨核定有形收益:此收益為判斷受控海外公司是否有 GILTI 的門檻,利用固定資產帳面價值乘上固定資產報酬率,且扣除特定利息支出後求得,依規定凡超過 10% 固定資產報酬率之所得都會被視為 GILTI。

稅負分析

在 CFC 規定下,一家境外公司的美國股東(可能為法人或自然人;定義為持有境外公司至少 10% 投票權之單一美籍股東)已達到對該境外公司具有影響力,就應該申報揭露該公司相關資料,倘若境外公司超過 50% 以上之有表決權或有價值之股份為「美國股東」所持有,此時該境外公司就成為美國股東之境外受控公司。

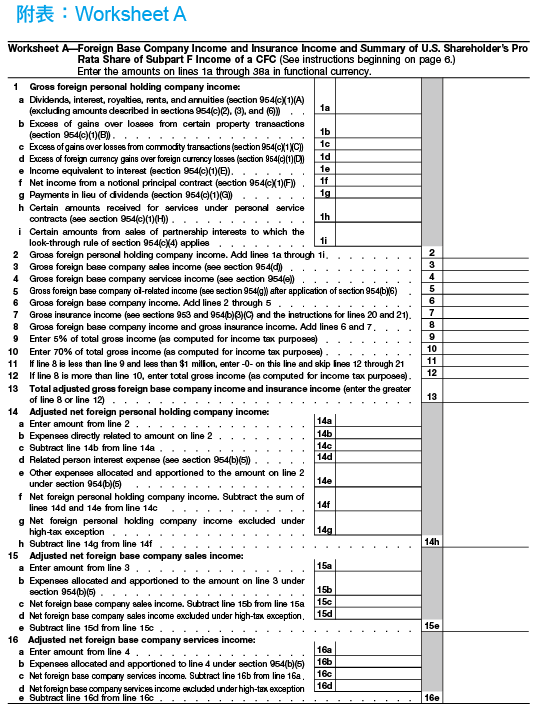

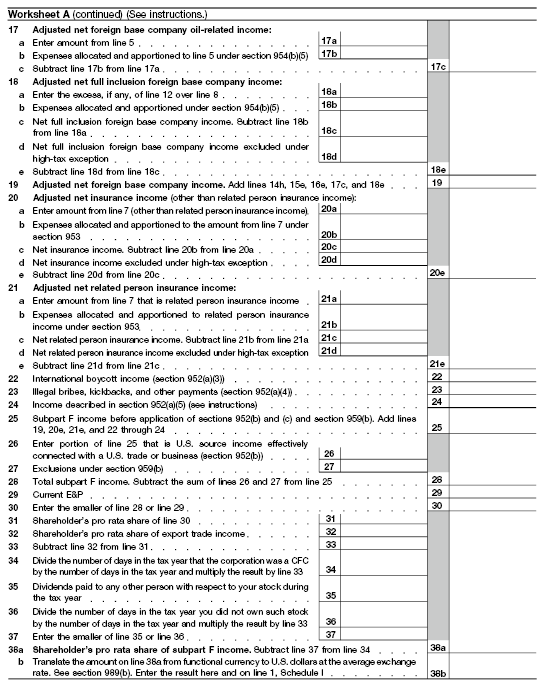

基於美國股東對該外國公司有實際控制力,美國稅法將該公司不分配股利原因視為美國股東可能意圖之避稅行為,針對境外公司於一稅務年度中連續 30 天以上被認定為 CFC 的境外公司,稅法額外規定該境外公司某些類型的獲利,即所定義之 CFC 的 Subpart F Income,不管該境外受控公司有無分配股利,均將強制認定受控公司提前分配股利,股東應於視同分配年度申報所得稅(應在 5471 表之附表 I、Worksheet A 等揭露)。

但亦有例外,對於持有 CFC 不足 10% 投票權之美國人股東,因非為 CFC 規範下所稱之「美國股東」,毋須受此規範。另外,若美國股東於稅務年度的最後一天已不持有該 CFC 的股權,相關處分損益應已於當年度所得稅申報,也可不受此 CFC 盈餘視為已分配股利之規範。

總之,為防堵有心人士意圖利用 CFC 達到避稅結果,對於持有 CFC 的美國股東在報稅上有許多複雜的規定,一般美國人股東若僅係單純投資海外公司的投資行為,若需持股超過 10% 以上,投資前後應注意該境外公司的股權是否有可能一半以上的股權均為美國人所持有,以避免被迫遵循 CFC 的許多揭示及課稅要求。若一旦發現所投資的境外公司可能觸及 CFC 的問題時,也務必與會計師討論應遵循的納稅規定。

Sec. 965 過渡稅

關於 2017 年川普稅法新政——過渡稅(Transition Tax)的相關規定:

自 2018 年川普實施新稅改後,對於美國公司或是個人所持有之境外公司進行了一系列的稅務修訂,除了將美國公司投資境外之課稅方式自屬人主義改為屬地主義外,同時以往對於實質運營的海外受控公司所允許之保留盈餘分配之遞延,自 2018 年起也開始實施「全球無形資產低稅之收益(Global Intangible Low Taxed Income,簡稱為 GILTI)」之計算,因此,對於稅改之前境外受控公司之保留盈餘,IRS 想出了一個過渡的解決辦法,就是於 2018 年申報 2017 年度稅表時,讓納稅人一次性地將稅改前所累積的盈餘匯回,但是給予一個優惠匯率來計算,因為此作法為一過渡時期之調整,並非長期適用,因此又稱作「965 過渡稅」:

一、甚麼是過渡稅?

Sec. 965 法規規定要求對美國人股東(持股≧10%)持有的特定境外公司(SFC)的 1986 年後累積的至 2017 年 12 月 31 日的未稅利潤,視同一次性匯回美國境內計入 2017 年的所得而徵收美國所得稅。該法規於 2017 年 12 月 22 日正式實施。此前,除特殊情況外,美國股東僅就境外公司利潤的分回部分有納稅義務,未分回部分是不上稅的,且只有規屬於被動收益之 Subpart F Income 須強制分配,若公司是實質運營公司,一般是不強制分配的。

二、特定境外公司(Specified Foreign Corporation)包含以下兩種公司:

任何 CFC 公司。CFC 指美國人股東(持股≧10%)持股超過 50% 的美國境外公司。

任何美國境外公司,其任一美國人股東(持股≧10%)是美國的 C Corporation。

三、過渡稅的稅率

根據境外公司未稅累計利潤中所持有的資產存在形態的不同,將收入分為現金或現金等價物等流動性資產對應的收入和非流動性資產對應的收入,分別給予不同程度的抵扣,抵扣後,流動性資產形態的保留盈餘部分(Cash Position)徵收約當於 15.5% 的稅率;非流動性資產形態的保留盈餘部分(Non-Cash Position)徵收約當於 8% 的稅率。

四、申報和繳稅

過渡稅需單獨填寫一張 965 支票郵寄。

過渡稅可以選擇分八年分期繳納,前五期分別支付 8%,第六期支付 15%,第七期支付 20%,第八期支付 25%。2017 年稅表的申報截止日 2018 年 4 月 17 日,應為過渡稅首次申報及繳付截至日期。若第一期未能如期繳納,最多可延至 2019 年 4 月15 日支付稅款。

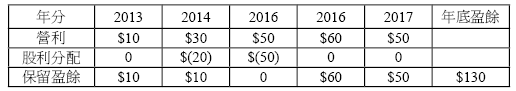

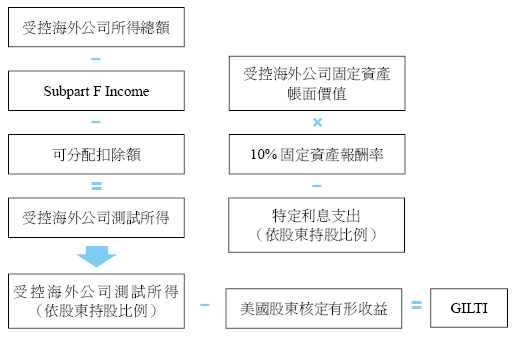

Sec. 965 案例

客戶背景:王先生 2002 年技術移民到美國,2013 年在上海獨資成立一家科技公司,憑著良好的市場和過硬的技術,公司每年盈利情況如下:

從上表我們可以知道:

◆ 2013 年盈利 10 萬美元,無紅利分配;

◆ 2014 年盈利 30 萬美元,當年股東分紅 20 萬美元;

◆ 2015 年盈利 50 萬美元,當年股東分紅 50 萬美元;

◆ 2016 年盈利 60 萬美元,無紅利分配;

◆ 2017 年盈利 50 萬美元,無紅利分配。

所以,截止到 2017 年 12 月 31 日,公司累計未分配盈餘是 130 萬美元。為了順利計算 Sec 965 稅款,我們假設以下資料:

截止到 2017 年 11 月 2 日,公司累計未分配盈餘是 140 萬美元。

公司 2015~2017 年的現金水位(Cash Position)分別如下:

◆ 2017 年:100 萬美元

◆ 2016 年:90 萬美元

◆ 2015 年:80 萬美元

不考慮 965 收入,客戶 2017 年的個人所得稅是 1,000 美元。

計算過程

1. 965(a) 收入

比較 2017 年 11 月 2 日和 2017 年 12 月 31 日的累計未分配利潤,取大值(因為此法於 11 月 2 日公布,為擔心公司於年底前刻意調整盈餘,因此以此兩天較高者為計算數值),965(a) 收入是 140 萬美元。

2. 965(c) 抵扣

根據公司資產類型不同(現金水位「Cash Position」或非現金水位「Non-Cash Position」),適用不同的抵扣金額。

現金水位:比較 2017 年的現金水位和 2016 年和 2015 年現金水位的平均值,取大值,得出現金水位是 100 萬美元。

那麼,140 萬美元的 965(a) 收入裡面有 100 萬美元屬於現金,40 萬美元屬於非現金。

現金水位部分的盈餘適用 0.557142857 的抵扣(同等於 15% 稅率),抵扣額是:100 萬 × 0.557142857=557,143 美元。

非現金水位部分的盈餘適用 0.771428571 的抵扣(同等於 8% 稅率),抵扣額是:40 萬 × 0.771428571=308,571 美元。

所以,965(c) 抵扣額合計是:557,143 美元+308,571 美元=865,714 美元。

3. 965(a) 收入-965(c) 抵扣

140 萬美元-865,714美元=534,286 美元。

這 534,286 美元的 965 收入應計入王先生 2017 年稅表的其他收入。

4. 965 稅款

假設加上 534,286 美元 965 收入後,王先生 2017 年的稅款是 10 萬美元。

那麼扣除不含 965 收入時的稅款 1,000 美元,得出王先生 2017 年的 965 稅款是 99,000 美元。這 99,000 美元的 965 稅款,王先生可以選擇一次性支付,也可以選擇分八期支付。

結語

在此建議如果美籍人士或美國公司有境外投資計劃時,應事前諮詢專業人士來對自己的投資做好規劃。同時注意以下幾點:

◆ 自己的投資身分;

◆ 籍投資夥伴的投資身分;

◆ 自己及美籍投資夥伴合計的持有比例;

◆ 各種投資紀錄建立檔案,以便將來報稅使用。

釐清以上幾點後,才能清楚知道自己的法律義務,以及是否已觸及額外的稅務申報義務。

三、根據 IRC Section 952(a)(3) 定義的收入。

四、非法收賄、回扣或符合 1977 年海外腐敗條款的其它款項。

五、符合 IRC Section(j) 的任何境外國家所取得的所得。

上述提及應被強制認定的盈餘規範在美國所得稅法相關條文的 F 小節(26 USC Part III, Subpart F),故稱之為 Subpart F Income。然而,對於 Subpart F Income 的認定還是有一些例外以及限制。境外公司的所得來自美國,即由受控外國公司與美國境內產生交易行為的收入可認定為 Subpart F Income 之例外,除非此收入是免稅或是享受到稅收降低利率,則不須認列收入繳稅。

Subpart F Income 在同一個稅務年度中,不會超過該受控外國公司的保留盈餘。受控外國公司的保留盈餘需依照美國會計標準法計算,已由受控外國公司分配的保留盈餘則不用列入計算。

Subpart F Income 的扣除額

在計算 Subpart F Income 時,可以將 CFC 之銷貨成本、營業費用等等從 Subpart F Income 中扣除,上述費用需要透過繁複的計算及分配,但原則上只要能合理分配給 Subpart F Income 的費用都能予以扣除,但在計算以及判斷上建議讀者在計算前還是先行詢問專業會計師。

Subpart F Income 的免稅額

一、最小原則(De Minimis Rule)

只要全年的保險收入(IRC Section 953)及境外公司收入(IRC Section 954)總額小於 CFC 全年收入總額的 5%,或是全年境外公司收入總額不超過 100 萬美元,該 CFC 當年度就可以將境外公司收入從計算 Subpart F Income 中免除。假設 A 公司為 CFC 且也符合境外個人控股公司條件,該公司年度收入為 500 萬美元另有租金收入 15 萬美元,因租金收入占該公司全年收入總額比率為 3%,所以該公司的租金收入有符合「最小原則」之條件,在計算 Subpart F Income 時可以將該租金收入排除計算。

二、高稅率排除(Exception for certain income subject to high foreign taxes)

CFC 全年的保險收入(IRC Section 953)及境外公司收入(IRC Section 954)如在海外繳交的稅金超過美國公司稅最高稅率 21% 稅金的 9 成,那就符合高稅率排除的規定,假設 CFC 的海外實質稅率為 19%,那 19% 的稅率其實已經達到美國公司稅率的 90%,那在此狀況之下就能適用高稅率排除規定,但僅 CFC 股東為美國公司時才可適用此規定。

三、股利分配免除(Distribution excluded)

CFC 分配股利時,因所得有從 CFC 分配回美國股東就不會造成所得的遞延,則該股利分配份額可以從 Subpart F Inocme 計算中排除,股利分配數依比例會由美國股東在個人稅表中作申報。

上述的免稅額適用與否都需經過複雜且技術性的申報才能完成,建議讀者如有適用情況出現,可以先行與專業人士諮詢討論。

Subpart F Income 計算上限

當在計算 Subpart F Inocme 時除了上述的幾點之外,還需要考量 CFC 當期的盈餘狀況及是否有前期虧損需要撥補,所以計算 Subpart F Inocme 的上限是 CFC 當期盈餘加上前期累積虧損,而所謂累積虧損必須是前述幾項營運活動造成的:

一、保險損失

二、境外個人控股公司損失

三、境外公司銷售損失

四、境外公司服務損失

假設 CFC 同時為境外個人控股公司,主要收入項目為股利、利息以及房租收入,因為租房事業及經營不善長期累積虧損達 20 萬美元,而當期有來自股利及利息收入扣除營業費應共計盈餘 10 萬美元,因為上限為虧損 10 萬美元(當期盈餘加上累積虧損),這 10 萬美元的 Subpart F Inocme 因超過這個上限門檻,所以就不需再計算課稅。

什麼是「GILTI」?對於受控外國公司股東有什麼影響?

GILTI(Global Intangible Low-taxed Income)是川普政府在 2018 年稅改後對於受控外國公司所加入的新規範。其目的與 Subpart F Inocme 類似,就是為了防堵美國人將非屬境外產生之營業利潤留置海外,從而延遲或規避應繳納的美國稅負,美國身分之股東需將該 GILTI 依照該股東的持股比例計算,納入當年度個人海外所得申報美國稅。原則上 CFC 的所得如已被歸類為 Subpart F Inocme 是不會再被計算成 GILTI,讀者可以把 GILTI 理解成美國稅局對於 CFC 所得的最後一道濾網,讀者可參考以下詳細的計算流程圖。

一、可分配扣除額:受控海外公司之銷貨成本、營業費用等,如與 Subpart F Inocme 以外的收入有關聯性則可在計算 GILTI 時予以扣除。

二、受控海外公司測試所得:此所得需要依持股比例分給每位美國股東,再與美國股東核定淨有形收益相比才計算出 GILTI 。

三、受控海外公司固定資產帳面價值:固定資產的帳面價值為購入資產成本扣除累積折舊,在規定下固定資產帳面價值要使用平均數,也就是前後兩期固定資產帳面價值相加的平均數。

四、10% 固定資產報酬率:此報酬率是修法後所設定的,美國認為每間公司基本都會有 10% 的固定資產報酬率。

五、特定利息支出:受控海外公司的利息費用扣除利息收入。

六、美國股東淨核定有形收益:此收益為判斷受控海外公司是否有 GILTI 的門檻,利用固定資產帳面價值乘上固定資產報酬率,且扣除特定利息支出後求得,依規定凡超過 10% 固定資產報酬率之所得都會被視為 GILTI。

稅負分析

在 CFC 規定下,一家境外公司的美國股東(可能為法人或自然人;定義為持有境外公司至少 10% 投票權之單一美籍股東)已達到對該境外公司具有影響力,就應該申報揭露該公司相關資料,倘若境外公司超過 50% 以上之有表決權或有價值之股份為「美國股東」所持有,此時該境外公司就成為美國股東之境外受控公司。

基於美國股東對該外國公司有實際控制力,美國稅法將該公司不分配股利原因視為美國股東可能意圖之避稅行為,針對境外公司於一稅務年度中連續 30 天以上被認定為 CFC 的境外公司,稅法額外規定該境外公司某些類型的獲利,即所定義之 CFC 的 Subpart F Income,不管該境外受控公司有無分配股利,均將強制認定受控公司提前分配股利,股東應於視同分配年度申報所得稅(應在 5471 表之附表 I、Worksheet A 等揭露)。

但亦有例外,對於持有 CFC 不足 10% 投票權之美國人股東,因非為 CFC 規範下所稱之「美國股東」,毋須受此規範。另外,若美國股東於稅務年度的最後一天已不持有該 CFC 的股權,相關處分損益應已於當年度所得稅申報,也可不受此 CFC 盈餘視為已分配股利之規範。

總之,為防堵有心人士意圖利用 CFC 達到避稅結果,對於持有 CFC 的美國股東在報稅上有許多複雜的規定,一般美國人股東若僅係單純投資海外公司的投資行為,若需持股超過 10% 以上,投資前後應注意該境外公司的股權是否有可能一半以上的股權均為美國人所持有,以避免被迫遵循 CFC 的許多揭示及課稅要求。若一旦發現所投資的境外公司可能觸及 CFC 的問題時,也務必與會計師討論應遵循的納稅規定。

Sec. 965 過渡稅

關於 2017 年川普稅法新政——過渡稅(Transition Tax)的相關規定:

自 2018 年川普實施新稅改後,對於美國公司或是個人所持有之境外公司進行了一系列的稅務修訂,除了將美國公司投資境外之課稅方式自屬人主義改為屬地主義外,同時以往對於實質運營的海外受控公司所允許之保留盈餘分配之遞延,自 2018 年起也開始實施「全球無形資產低稅之收益(Global Intangible Low Taxed Income,簡稱為 GILTI)」之計算,因此,對於稅改之前境外受控公司之保留盈餘,IRS 想出了一個過渡的解決辦法,就是於 2018 年申報 2017 年度稅表時,讓納稅人一次性地將稅改前所累積的盈餘匯回,但是給予一個優惠匯率來計算,因為此作法為一過渡時期之調整,並非長期適用,因此又稱作「965 過渡稅」:

一、甚麼是過渡稅?

Sec. 965 法規規定要求對美國人股東(持股≧10%)持有的特定境外公司(SFC)的 1986 年後累積的至 2017 年 12 月 31 日的未稅利潤,視同一次性匯回美國境內計入 2017 年的所得而徵收美國所得稅。該法規於 2017 年 12 月 22 日正式實施。此前,除特殊情況外,美國股東僅就境外公司利潤的分回部分有納稅義務,未分回部分是不上稅的,且只有規屬於被動收益之 Subpart F Income 須強制分配,若公司是實質運營公司,一般是不強制分配的。

二、特定境外公司(Specified Foreign Corporation)包含以下兩種公司:

任何 CFC 公司。CFC 指美國人股東(持股≧10%)持股超過 50% 的美國境外公司。

任何美國境外公司,其任一美國人股東(持股≧10%)是美國的 C Corporation。

三、過渡稅的稅率

根據境外公司未稅累計利潤中所持有的資產存在形態的不同,將收入分為現金或現金等價物等流動性資產對應的收入和非流動性資產對應的收入,分別給予不同程度的抵扣,抵扣後,流動性資產形態的保留盈餘部分(Cash Position)徵收約當於 15.5% 的稅率;非流動性資產形態的保留盈餘部分(Non-Cash Position)徵收約當於 8% 的稅率。

四、申報和繳稅

過渡稅需單獨填寫一張 965 支票郵寄。

過渡稅可以選擇分八年分期繳納,前五期分別支付 8%,第六期支付 15%,第七期支付 20%,第八期支付 25%。2017 年稅表的申報截止日 2018 年 4 月 17 日,應為過渡稅首次申報及繳付截至日期。若第一期未能如期繳納,最多可延至 2019 年 4 月15 日支付稅款。

Sec. 965 案例

客戶背景:王先生 2002 年技術移民到美國,2013 年在上海獨資成立一家科技公司,憑著良好的市場和過硬的技術,公司每年盈利情況如下:

從上表我們可以知道:

◆ 2013 年盈利 10 萬美元,無紅利分配;

◆ 2014 年盈利 30 萬美元,當年股東分紅 20 萬美元;

◆ 2015 年盈利 50 萬美元,當年股東分紅 50 萬美元;

◆ 2016 年盈利 60 萬美元,無紅利分配;

◆ 2017 年盈利 50 萬美元,無紅利分配。

所以,截止到 2017 年 12 月 31 日,公司累計未分配盈餘是 130 萬美元。為了順利計算 Sec 965 稅款,我們假設以下資料:

截止到 2017 年 11 月 2 日,公司累計未分配盈餘是 140 萬美元。

公司 2015~2017 年的現金水位(Cash Position)分別如下:

◆ 2017 年:100 萬美元

◆ 2016 年:90 萬美元

◆ 2015 年:80 萬美元

不考慮 965 收入,客戶 2017 年的個人所得稅是 1,000 美元。

計算過程

1. 965(a) 收入

比較 2017 年 11 月 2 日和 2017 年 12 月 31 日的累計未分配利潤,取大值(因為此法於 11 月 2 日公布,為擔心公司於年底前刻意調整盈餘,因此以此兩天較高者為計算數值),965(a) 收入是 140 萬美元。

2. 965(c) 抵扣

根據公司資產類型不同(現金水位「Cash Position」或非現金水位「Non-Cash Position」),適用不同的抵扣金額。

現金水位:比較 2017 年的現金水位和 2016 年和 2015 年現金水位的平均值,取大值,得出現金水位是 100 萬美元。

那麼,140 萬美元的 965(a) 收入裡面有 100 萬美元屬於現金,40 萬美元屬於非現金。

現金水位部分的盈餘適用 0.557142857 的抵扣(同等於 15% 稅率),抵扣額是:100 萬 × 0.557142857=557,143 美元。

非現金水位部分的盈餘適用 0.771428571 的抵扣(同等於 8% 稅率),抵扣額是:40 萬 × 0.771428571=308,571 美元。

所以,965(c) 抵扣額合計是:557,143 美元+308,571 美元=865,714 美元。

3. 965(a) 收入-965(c) 抵扣

140 萬美元-865,714美元=534,286 美元。

這 534,286 美元的 965 收入應計入王先生 2017 年稅表的其他收入。

4. 965 稅款

假設加上 534,286 美元 965 收入後,王先生 2017 年的稅款是 10 萬美元。

那麼扣除不含 965 收入時的稅款 1,000 美元,得出王先生 2017 年的 965 稅款是 99,000 美元。這 99,000 美元的 965 稅款,王先生可以選擇一次性支付,也可以選擇分八期支付。

結語

在此建議如果美籍人士或美國公司有境外投資計劃時,應事前諮詢專業人士來對自己的投資做好規劃。同時注意以下幾點:

◆ 自己的投資身分;

◆ 籍投資夥伴的投資身分;

◆ 自己及美籍投資夥伴合計的持有比例;

◆ 各種投資紀錄建立檔案,以便將來報稅使用。

釐清以上幾點後,才能清楚知道自己的法律義務,以及是否已觸及額外的稅務申報義務。

案例

在台灣出生的李先生,早些年求學時,和妹妹李小姐一同到海外做小留學生,並且在畢業後,兄妹倆都取得綠卡、在美國結婚生子,之後也讓父母也一同依親取得綠卡。近年來因為父母年事已高,希望把台灣經營的公司股權交由兩兄妹接棒。然而,李先生知道若外國公司持股過高且超過一定比例,需要申報境外公司的細部資料並強制分配盈餘。李先生認為一方面自己在美國的事業經營得有聲有色,二方面覺得報稅上不想要將稅務複雜化,因此考慮讓股權給妹妹及父親一同持有,以避免落入CFC公司的規範。他在參考了CFC的持股比例規定,決定讓股權平均交由自己及同樣是綠卡身分的父親和妹妹持有,想看看是否能夠透過親屬間分散持股的方式來規避申報複雜的CFC受控公司狀態?

專家解析

從上一篇文章中我們清楚地瞭解了美國政府除對美國人持有海外帳戶有資訊申報的要求,對於美國人持有海外公司的股權,也有相關資訊申報的要求。本案中的李先生使用該公司的分紅以及借款來申請移民,意即等同告知國稅局申請者擁有該公司的股權,申請者除了注意該公司是否為「受控外國公司(簡稱 CFC)」外,也必需知道每年必須申報的內容。

如何直接判定境外公司為「受控外國公司(簡稱 CFC)」的兩個條件,即滿足「美國股東測試」及「50% 測試」。

值得注意的是,許多人可能想採取其它迂迴方式避免投資公司成為 CFC。所以,美國稅法為了防止這樣的情況發生,對於持股判定有嚴格的規定,美國稅法使用「歸屬判定(Attribution Rules)」及「控制判定(Control Rules)」來判斷美國納稅義務人的持股數,下一段對於此兩種判定方式筆者有詳細說明。

歸屬判定及控制判定(Attribution and Control)

透過加總直接持股、間接持股或視為持股來計算海外公司的持股比例,但如果報稅義務人自身無持有外國公司股權,則將不適用歸屬判定及控制判定,筆者將判定方式分為以下幾類解析。

一、判別第三類申報者時:取得或處分股權時需考慮以下美籍親屬,包含配偶、子女、孫子、兄弟姊妹、父母,其上述人的股權變動將視為本人股權之變動需一併計算考慮,根據法條 6046(C) 判別第三類申報者時,需連同兄弟姊妹的持股變動數一併考慮,此處讀者需特別注意。

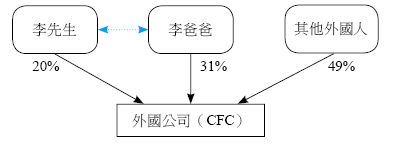

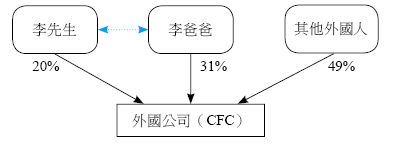

假設李先生 2019 年度取得 8% 的台灣公司股份,美籍妹妹李小姐當年度也取得 8%,美籍配偶李太太及美籍兒子李湯米當年度也各取得 5%。如圖:

四人股權變動達 26%,因此李先生符合第三類申報者條件。

二、判別第四類申報者時:是否對海外公司有控制權時需要考慮以下美籍親屬,包含配偶、子女、孫子、父母,其上述人所持有股權將視為本人持有需一併計算考慮,但不考慮兄弟姊妹,讀者可參考法條 958(b)。

根據上圖持股架構,李先生及美籍父親李爸爸因歸屬判定規則,李先生及李爸爸的股權會被視為雙方共同持有外國公司 51% 股權,所以李先生及李爸爸對外國公司有控制權,因此兩人皆符合第四類申報者條件,然而李先生及李爸爸雖然因歸屬判定會被視為持有外國公司股權 51%,但是在申報 Subpart F Income 及 GILTI 時,依然使用李先生自身持股 20% 及李爸爸自身持股 31% 來計算上述所得,並將計算結果併入個人所得中申報。

三、判別第五類申報者時:是否持有 CFC 股權時需要考慮以下美籍親屬,包含配偶、子女、孫子、父母,其上述人所持有股權將視為本人持有需一併計算考慮,但不考慮兄弟姊妹,讀者可參考法條 958(b)。

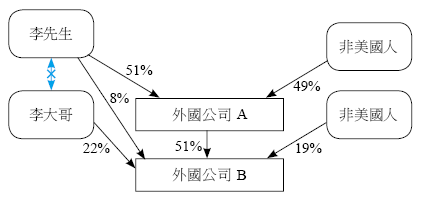

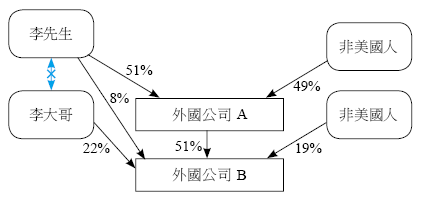

以上圖為例,因美籍李大哥持有外國公司股權 51%,因此該外國公司為 CFC;而李大哥需要申報 5471 第四類且用 51% 持股比例來計算 Subpart F Income 及 GILTI,而李先生及李太太因為歸屬判定規則,配偶的股權會被視為雙方一同持有,所以自身就算持股未達 10%,但透過歸屬判定規則後,兩人股權相加達 16%,因此兩人都需要申報 5471 第五類,但是在申報 Subpart F Income 及 GILTI 時依然使用李先生自身持股 8% 及李太太自身持股 8% 來計算上述所得,並將計算結果併入個人所得中申報。

四、間接持有

根據 IRC§958(a)(2) 及 Reg. 1.958-1,「間接持有」指美國人通過境外公司、境外合夥組織、信託及遺產來作為持有境外公司股份。簡單地說,境外公司的持股將按股權比例計算流向仲介組織(例如另一境外公司)直到歸屬給美國人(或外國人)或美國境內公司、合夥組織、信託及遺產。

以上圖為例,因李先生控制了美國公司,且美國公司控制了外國公司 A,因此外國公司 A 間接被李先生所控制;而李先生間接持有外國公司 A 股權 26%(51% × 51%),李先生再透過外國公司 A 控制了外國公司 B,李先生間接持有外國公司 B 股權 13%(26% × 51%),外國公司 A 及外國公司 B 都間接由李先生所控制,因此李先生需要申報 5471 表第五類揭露這兩間外國公司,在申報外國公司 A 及外國公司 B 的 Subpart F Income 及 GILTI 時,則使用李先生間接持股 26% 及 13% 來計算,並將計算結果併入個人所得中申報。

五、綜合案例

以上圖為例,李先生直接持有外國公司 A 股權達 51% 且取得控制,因此李先生持有外國公司 A 股權需申報 5471 第四類;除此之外,李先生透過外國公司 A 間接控制外國公司 B,所以外國公司 B 將會是一間 CFC,因此李先生間接控制外國公司 B 須申報 5471 第四類,而李先生的外國公司 B 持股則為間接持股 26% 加上直接持股 8% 合計 34%;而美籍兄長李大哥直接持有外國公司 B 股權 22%,因為外國公司 B 間接由李先生所控制,所以李大哥將會有申報 5471 第五類之義務。

在申報外國公司 A 的 Subpart F Income 及 GILTI 時,李先生以持股 51% 來計算,在申報外國公司 B 的 Subpart F Income 及 GILTI 時,李先生以 34% 計算,李大哥則以 22% 計算。

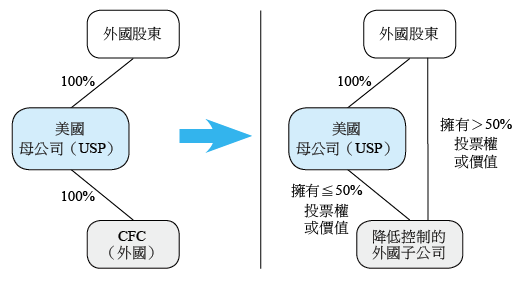

關於 958(b)(4) 條款,所謂禁止「向下歸屬(downward attribution)」之條款廢除的影響

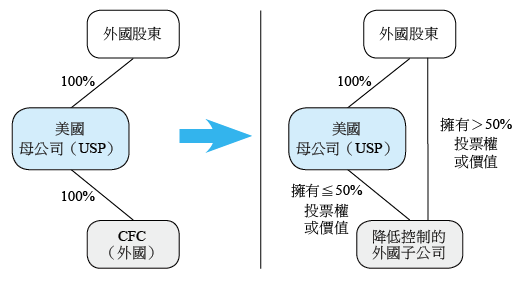

在 2017 年川普新稅改以前,根據 Section 958(b) 條款的規定,股權的計算方式,對於外國股東而言,無須將其下直接持有之股權,歸屬至其持有另一公司之股權來計算推定持股(Constructively Ownership)比例,也就是只要最上層股東為外國人,則即便向下持有之公司中有任何美國公司,也無需將外國人所持有之其他公司股份併入美國公司,使得美國公司對於其他公司的控制權產生 CFC 的問題。然而,在川普新稅改中,考慮到許多美國公司股東透過倒轉安排(Post Inversion Scheme)來降低控制權,以致形成下列結果。圖一原本母公司100% 持有下列外國公司,因此外國公司為一 CFC 公司,圖二為美國母公司透過倒轉安排,讓美國公司持有小於 50% 的股權,並透過上層外國股東直接持有下列外國子公司,讓控制權不變的情況下,可以規避 CFC 的申報規定。所以川普為了避免下列情況,因而刪除了 Section 958(b)(4) 的條款。

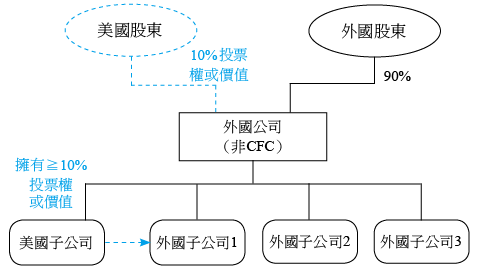

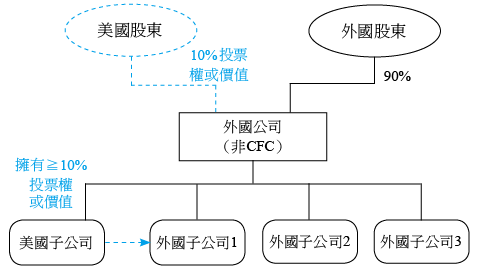

然而,當此條款被刪除後,在推定持股的認定下,須將外國人所持有之其他公司股權,併入旗下持有之美國公司,視同美國公司推定持有其他旁系的公司,進而大大擴張了 CFC 的認定範圍,導致有一些公司,即便一個直接或間接美國人股東都沒有,卻還是被納入了美國人股東的範疇,並且需要申報美國5471,對於此情況出乎了國稅局的意料之外,例如:

在此情況下,可能造成外國跨國企業之母公司,只因為在美國設立了一間子公司,在向下歸屬的認定下,被認定美國子公司對於其他子公司有控制權,就造成所有子公司都需要向美國披露,並設算 CFC 的相關條款,因此,IRS 為了補救此刪除條款的規定,調整其他法條,並規定如下:

一、如果向下歸屬推定股權造成其他美國子公司變成 CFC 的情況下,除非有實質的美國人股東(直接或間接持股超過 10%),否則無須設算 CFC 中的 Subpart F Income 及 GILTI。

二、如果該美國子公司僅應為推定持股的計算而被視作 CFC,但是非作為直接或間接持有外國公司的美國股東,且和推定所有權之 CFC 公司並無任和關聯,則無須遵照 5471 類別五來申報。(註)

註:參考美國國內稅收法 Sec. 318(a)(3) 和 Sec. 951A(e)(2)。

結語

很多美國稅法上有關資訊揭露的部分很容易被忽略,因為資訊申報很多跟稅務沒有關係,反而更容易被忽視,但是相關稅法規定都有罰則,不可不慎。

在移民時已經說明持有該公司股權,移民後當然也應該要充份揭露資產,避免導致以後的後遺症。另外,關於如何定義境外公司為 CFC 的規定紛繁複雜,在此建議有境外投資的讀者朋友要詳細諮詢專業人士,並且從各方面充分瞭解 CFC 的定義,不要只為了防堵一個問題而忽略其它潛在問題。

在台灣出生的李先生,早些年求學時,和妹妹李小姐一同到海外做小留學生,並且在畢業後,兄妹倆都取得綠卡、在美國結婚生子,之後也讓父母也一同依親取得綠卡。近年來因為父母年事已高,希望把台灣經營的公司股權交由兩兄妹接棒。然而,李先生知道若外國公司持股過高且超過一定比例,需要申報境外公司的細部資料並強制分配盈餘。李先生認為一方面自己在美國的事業經營得有聲有色,二方面覺得報稅上不想要將稅務複雜化,因此考慮讓股權給妹妹及父親一同持有,以避免落入CFC公司的規範。他在參考了CFC的持股比例規定,決定讓股權平均交由自己及同樣是綠卡身分的父親和妹妹持有,想看看是否能夠透過親屬間分散持股的方式來規避申報複雜的CFC受控公司狀態?

專家解析

從上一篇文章中我們清楚地瞭解了美國政府除對美國人持有海外帳戶有資訊申報的要求,對於美國人持有海外公司的股權,也有相關資訊申報的要求。本案中的李先生使用該公司的分紅以及借款來申請移民,意即等同告知國稅局申請者擁有該公司的股權,申請者除了注意該公司是否為「受控外國公司(簡稱 CFC)」外,也必需知道每年必須申報的內容。

如何直接判定境外公司為「受控外國公司(簡稱 CFC)」的兩個條件,即滿足「美國股東測試」及「50% 測試」。

值得注意的是,許多人可能想採取其它迂迴方式避免投資公司成為 CFC。所以,美國稅法為了防止這樣的情況發生,對於持股判定有嚴格的規定,美國稅法使用「歸屬判定(Attribution Rules)」及「控制判定(Control Rules)」來判斷美國納稅義務人的持股數,下一段對於此兩種判定方式筆者有詳細說明。

歸屬判定及控制判定(Attribution and Control)

透過加總直接持股、間接持股或視為持股來計算海外公司的持股比例,但如果報稅義務人自身無持有外國公司股權,則將不適用歸屬判定及控制判定,筆者將判定方式分為以下幾類解析。

一、判別第三類申報者時:取得或處分股權時需考慮以下美籍親屬,包含配偶、子女、孫子、兄弟姊妹、父母,其上述人的股權變動將視為本人股權之變動需一併計算考慮,根據法條 6046(C) 判別第三類申報者時,需連同兄弟姊妹的持股變動數一併考慮,此處讀者需特別注意。

假設李先生 2019 年度取得 8% 的台灣公司股份,美籍妹妹李小姐當年度也取得 8%,美籍配偶李太太及美籍兒子李湯米當年度也各取得 5%。如圖:

四人股權變動達 26%,因此李先生符合第三類申報者條件。

二、判別第四類申報者時:是否對海外公司有控制權時需要考慮以下美籍親屬,包含配偶、子女、孫子、父母,其上述人所持有股權將視為本人持有需一併計算考慮,但不考慮兄弟姊妹,讀者可參考法條 958(b)。

根據上圖持股架構,李先生及美籍父親李爸爸因歸屬判定規則,李先生及李爸爸的股權會被視為雙方共同持有外國公司 51% 股權,所以李先生及李爸爸對外國公司有控制權,因此兩人皆符合第四類申報者條件,然而李先生及李爸爸雖然因歸屬判定會被視為持有外國公司股權 51%,但是在申報 Subpart F Income 及 GILTI 時,依然使用李先生自身持股 20% 及李爸爸自身持股 31% 來計算上述所得,並將計算結果併入個人所得中申報。

三、判別第五類申報者時:是否持有 CFC 股權時需要考慮以下美籍親屬,包含配偶、子女、孫子、父母,其上述人所持有股權將視為本人持有需一併計算考慮,但不考慮兄弟姊妹,讀者可參考法條 958(b)。

以上圖為例,因美籍李大哥持有外國公司股權 51%,因此該外國公司為 CFC;而李大哥需要申報 5471 第四類且用 51% 持股比例來計算 Subpart F Income 及 GILTI,而李先生及李太太因為歸屬判定規則,配偶的股權會被視為雙方一同持有,所以自身就算持股未達 10%,但透過歸屬判定規則後,兩人股權相加達 16%,因此兩人都需要申報 5471 第五類,但是在申報 Subpart F Income 及 GILTI 時依然使用李先生自身持股 8% 及李太太自身持股 8% 來計算上述所得,並將計算結果併入個人所得中申報。

四、間接持有

根據 IRC§958(a)(2) 及 Reg. 1.958-1,「間接持有」指美國人通過境外公司、境外合夥組織、信託及遺產來作為持有境外公司股份。簡單地說,境外公司的持股將按股權比例計算流向仲介組織(例如另一境外公司)直到歸屬給美國人(或外國人)或美國境內公司、合夥組織、信託及遺產。

以上圖為例,因李先生控制了美國公司,且美國公司控制了外國公司 A,因此外國公司 A 間接被李先生所控制;而李先生間接持有外國公司 A 股權 26%(51% × 51%),李先生再透過外國公司 A 控制了外國公司 B,李先生間接持有外國公司 B 股權 13%(26% × 51%),外國公司 A 及外國公司 B 都間接由李先生所控制,因此李先生需要申報 5471 表第五類揭露這兩間外國公司,在申報外國公司 A 及外國公司 B 的 Subpart F Income 及 GILTI 時,則使用李先生間接持股 26% 及 13% 來計算,並將計算結果併入個人所得中申報。

五、綜合案例

以上圖為例,李先生直接持有外國公司 A 股權達 51% 且取得控制,因此李先生持有外國公司 A 股權需申報 5471 第四類;除此之外,李先生透過外國公司 A 間接控制外國公司 B,所以外國公司 B 將會是一間 CFC,因此李先生間接控制外國公司 B 須申報 5471 第四類,而李先生的外國公司 B 持股則為間接持股 26% 加上直接持股 8% 合計 34%;而美籍兄長李大哥直接持有外國公司 B 股權 22%,因為外國公司 B 間接由李先生所控制,所以李大哥將會有申報 5471 第五類之義務。

在申報外國公司 A 的 Subpart F Income 及 GILTI 時,李先生以持股 51% 來計算,在申報外國公司 B 的 Subpart F Income 及 GILTI 時,李先生以 34% 計算,李大哥則以 22% 計算。

關於 958(b)(4) 條款,所謂禁止「向下歸屬(downward attribution)」之條款廢除的影響

在 2017 年川普新稅改以前,根據 Section 958(b) 條款的規定,股權的計算方式,對於外國股東而言,無須將其下直接持有之股權,歸屬至其持有另一公司之股權來計算推定持股(Constructively Ownership)比例,也就是只要最上層股東為外國人,則即便向下持有之公司中有任何美國公司,也無需將外國人所持有之其他公司股份併入美國公司,使得美國公司對於其他公司的控制權產生 CFC 的問題。然而,在川普新稅改中,考慮到許多美國公司股東透過倒轉安排(Post Inversion Scheme)來降低控制權,以致形成下列結果。圖一原本母公司100% 持有下列外國公司,因此外國公司為一 CFC 公司,圖二為美國母公司透過倒轉安排,讓美國公司持有小於 50% 的股權,並透過上層外國股東直接持有下列外國子公司,讓控制權不變的情況下,可以規避 CFC 的申報規定。所以川普為了避免下列情況,因而刪除了 Section 958(b)(4) 的條款。

然而,當此條款被刪除後,在推定持股的認定下,須將外國人所持有之其他公司股權,併入旗下持有之美國公司,視同美國公司推定持有其他旁系的公司,進而大大擴張了 CFC 的認定範圍,導致有一些公司,即便一個直接或間接美國人股東都沒有,卻還是被納入了美國人股東的範疇,並且需要申報美國5471,對於此情況出乎了國稅局的意料之外,例如:

在此情況下,可能造成外國跨國企業之母公司,只因為在美國設立了一間子公司,在向下歸屬的認定下,被認定美國子公司對於其他子公司有控制權,就造成所有子公司都需要向美國披露,並設算 CFC 的相關條款,因此,IRS 為了補救此刪除條款的規定,調整其他法條,並規定如下:

一、如果向下歸屬推定股權造成其他美國子公司變成 CFC 的情況下,除非有實質的美國人股東(直接或間接持股超過 10%),否則無須設算 CFC 中的 Subpart F Income 及 GILTI。

二、如果該美國子公司僅應為推定持股的計算而被視作 CFC,但是非作為直接或間接持有外國公司的美國股東,且和推定所有權之 CFC 公司並無任和關聯,則無須遵照 5471 類別五來申報。(註)

註:參考美國國內稅收法 Sec. 318(a)(3) 和 Sec. 951A(e)(2)。

結語

很多美國稅法上有關資訊揭露的部分很容易被忽略,因為資訊申報很多跟稅務沒有關係,反而更容易被忽視,但是相關稅法規定都有罰則,不可不慎。

在移民時已經說明持有該公司股權,移民後當然也應該要充份揭露資產,避免導致以後的後遺症。另外,關於如何定義境外公司為 CFC 的規定紛繁複雜,在此建議有境外投資的讀者朋友要詳細諮詢專業人士,並且從各方面充分瞭解 CFC 的定義,不要只為了防堵一個問題而忽略其它潛在問題。

案例

美國籍的李先生在美國經營一間成衣賣場,專門銷售平價衣物。由於公司團隊發展得宜,業務蒸蒸日上。因此,李先生便考慮於台灣再成立一間紡織成衣廠,並待時機成熟時遷廠至中國。

但由於手頭上資金不足,李先生便考慮和美國籍的父母合資,並且委任父母擔任要職。李先生佔有該公司股權的 51%,其父母則佔了該公司的 49%,根據美國稅表定義此公司為受控外國公司(CFC)。

李先生想起會計師曾經告訴他有關 CFC 公司的規定,所以李先生想知道 CFC 是否需每年申報稅表?此外,是否每年會有額外的稅負產生?

專家解析

從上一篇文章中我們清楚地瞭解了如何直接判定境外公司為「受控外國公司(簡稱 CFC)」的兩個條件,即滿足「美國股東測試」及「50% 測試」。

以李先生的案子來說明,假設此公司於年初成立,到年底並無其它變化,根據 5471 表所需申報的內容,李先生及李先生的父母因為歸屬判定規則,均需要申報 5471 第四類及第五類;另外,李先生及李先生父母在設立成衣廠第一年所取得之股權達到第三類申報門檻,所以也需要申報第三類;當一間外國公司為 CFC 時,同時也是一間 SFC,因此除了上述類別外,李先生及李先生父母還須填報第一類,李先生及李先生父母總共需要申報第一、三、四、五類。

除此之外,如有美國人在海外公司股權變動達到 10% 門檻,則海外公司的美國經理人或董事有揭露相關資訊義務;由此可知因為李先生父母在成衣廠擔任要職,所以李先生父母還需要加報第二類。

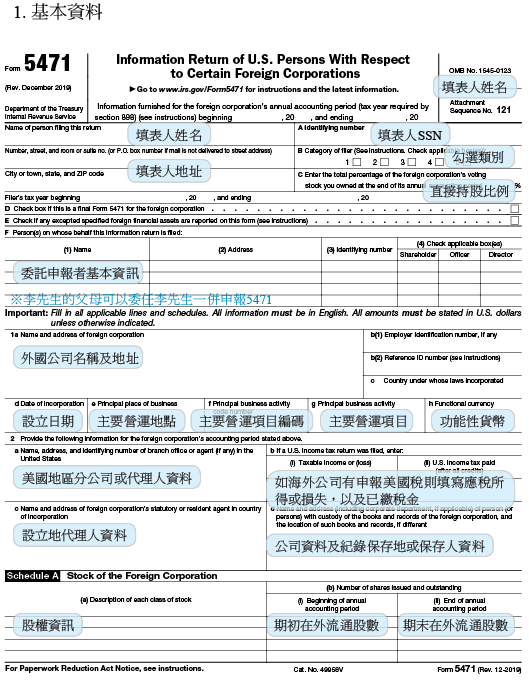

一、申報方式及基本資料

李先生及李先生父母因為歸屬判定關係被視為第四類及第五類申報者,根據美國稅局規定:「因歸屬判定而需要填報 5471 之美國人可由其中一人代他人填報」,因此李先生可以代為幫其父母填報 5471 表,李先生父母只要在自己的 1040 表中附上聲明書即可,填報時李先生需填寫自己以及父母的基本資訊,另外也要填寫該成衣廠的基本資料。

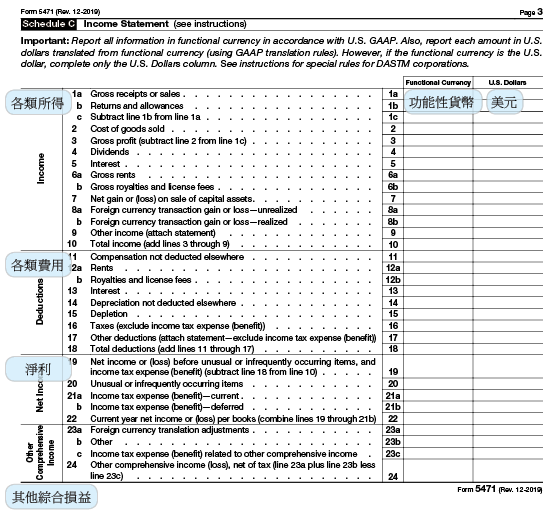

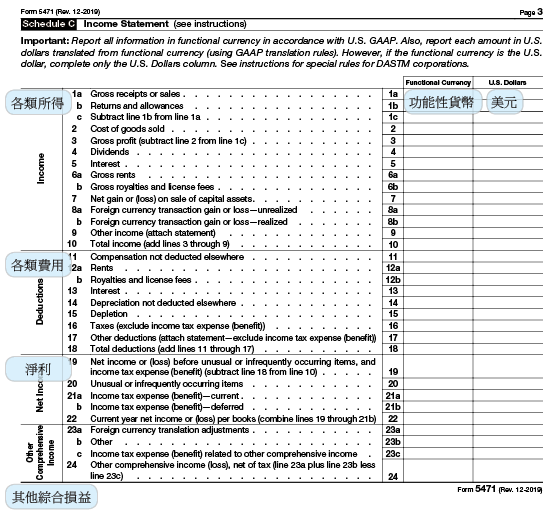

二、海外公司損益表揭露

李先生需要將海外成衣廠的損益狀況揭露給美國國稅局,包含銷貨收入、銷貨成本、營業費用等等資訊,將功能性貨幣換算成美元後填入報表中,並且財務報表的換算必須符合美國「一般公認會計準則之規定(Generally Accepted Accounting Principles)」,且美元換算匯率使用全年平均匯率。

【損益表】

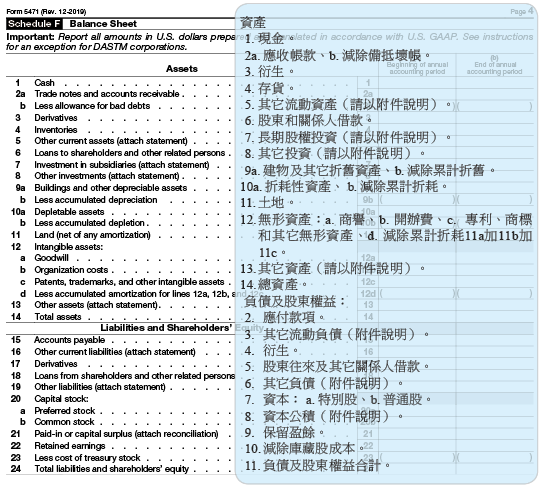

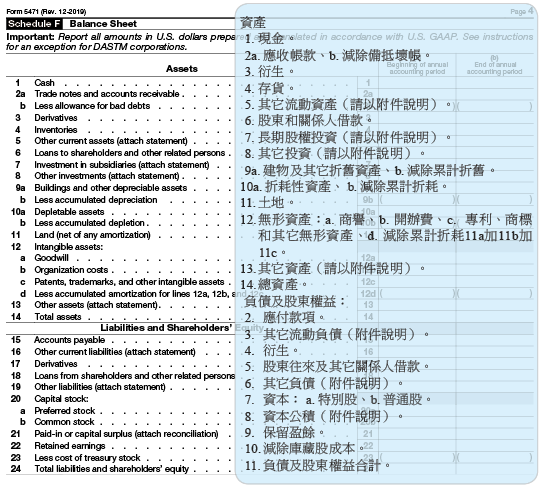

三、海外公司資產負債表揭露

李先生需要將海外成衣廠的資產負債表揭露給美國稅局,揭露資產包含現金、應收帳款、存貨、固定資產等,以及應付帳款、長短期借款等等,另外也須揭露股東權益;申報給美國國稅局的資產負債表需要以美元申報,並且財務報表的換算必須符合美國「一般公認會計準則之規定」,簡單來說報表中的資產及負債項需要使用年末匯率來做換算,倘若讀者對於財務報表的換算編制不熟捻,建議讀者在申報 5471 表前還是先行詢問專業會計師。

【資產負債表】

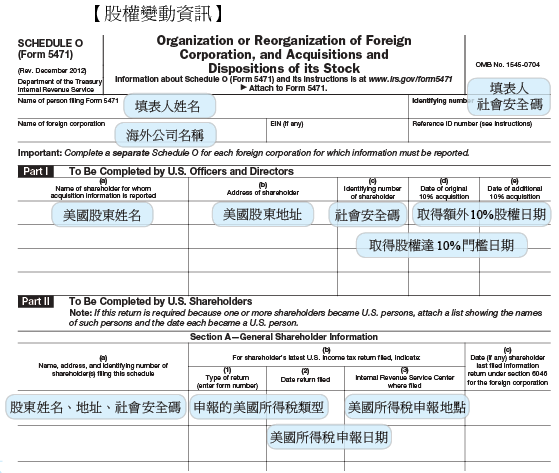

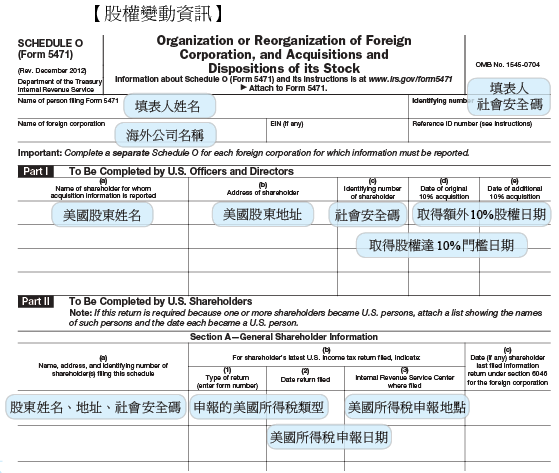

四、股權變動資訊

李先生及李先生的父母在設立成衣廠當年皆有申報股權變動相關資訊的義務(第二類及第三類申報者),需要將取得股權的日期、取得股數、取得金額等等資訊揭露給美國國稅局,第一部分由第二類申報者填寫,揭露該年度有股權變動之美國人的基本資料(第三類申報者),而第二部分由第三類申報者填寫,揭露自身基本資料、海外公司美國經理及董事資料(第二類申報者),及當年度股權變動資訊,美國稅局會利用第二類及第三類申報者所填報的資訊來做交叉勾稽,所以在填報該部分時不可不慎。

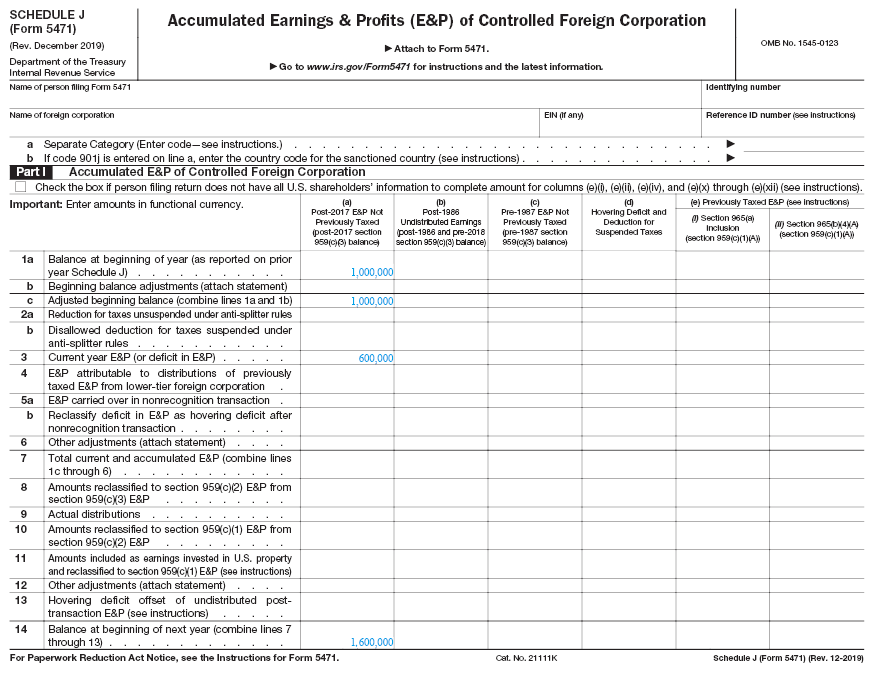

除了申報類別外,「受控外國公司」(CFC)還有涉及到 Subpart F Income 的問題,需要特別注意。一般來說,第四、五類申報人士都會有 Subpart F Income 的產生。Subpart F Income 會在 5471 的 J 表中體現如下圖範例:

Subpart F Income 主要會體現在 (e) 欄的 (xvi) 部分,由上圖的例子可知道去年的未分配盈額有 150 萬,其中 50 萬是屬於Subpart F Income。今年增加了 100 萬的未分配盈餘但於今年度皆不分配給持股人,而其中有 40 萬是屬於 Subpart F Income 的範疇,此 40 萬必須強制納入該年的收入來繳納個人所得稅。而今年年底的累績未分配盈餘為 250 萬,且累積並已完稅的 Subpart F Income 則為 90 萬,以後此筆稅額皆不需再繳納。

所以用這張表可以清楚知道公司的未分配盈餘中,有多少的部分已經在之前認列為 Subpart F Income 並已經繳納美國稅。此案例中的 50 萬是已經累積先被認列的美國所得,今年所新增加的 40 萬 Subpart F Income,便是今年需要認列為所得的部分。當然此金額是公司整體的金額,個人部分要依照持股比例計算所得。

此外對於很多投資人來說已經繳納過的所得,倘若遇上公司分紅或配股利時,這部分的美國所得就不需要計算。

以上表為例,如果有實際分配公司股利,且之前已經計入 Subpart F Income 納稅,則金額會出現在表中的 9 欄做為 Subpart F Income 的減項,如此一來國稅局就會知道此部分的收入是之前的納稅所得,同時 Subpart F Income 的留存金額也會減少。

結語

CFC 定義及應認列為 Subpart F Income 所得的規定與公司營業內容有關,必須要充分了解與此相關的關係人交易及公司營運的模式,以確認在甚麼樣的交易結構或是股權結構下沒有Subpart F Income 問題。

因牽涉比較多的規定及認定方式,同時又常常涉及亞洲普遍的關係人交易部分,對此應要更加小心。

美國籍的李先生在美國經營一間成衣賣場,專門銷售平價衣物。由於公司團隊發展得宜,業務蒸蒸日上。因此,李先生便考慮於台灣再成立一間紡織成衣廠,並待時機成熟時遷廠至中國。

但由於手頭上資金不足,李先生便考慮和美國籍的父母合資,並且委任父母擔任要職。李先生佔有該公司股權的 51%,其父母則佔了該公司的 49%,根據美國稅表定義此公司為受控外國公司(CFC)。

李先生想起會計師曾經告訴他有關 CFC 公司的規定,所以李先生想知道 CFC 是否需每年申報稅表?此外,是否每年會有額外的稅負產生?

專家解析

從上一篇文章中我們清楚地瞭解了如何直接判定境外公司為「受控外國公司(簡稱 CFC)」的兩個條件,即滿足「美國股東測試」及「50% 測試」。

以李先生的案子來說明,假設此公司於年初成立,到年底並無其它變化,根據 5471 表所需申報的內容,李先生及李先生的父母因為歸屬判定規則,均需要申報 5471 第四類及第五類;另外,李先生及李先生父母在設立成衣廠第一年所取得之股權達到第三類申報門檻,所以也需要申報第三類;當一間外國公司為 CFC 時,同時也是一間 SFC,因此除了上述類別外,李先生及李先生父母還須填報第一類,李先生及李先生父母總共需要申報第一、三、四、五類。

除此之外,如有美國人在海外公司股權變動達到 10% 門檻,則海外公司的美國經理人或董事有揭露相關資訊義務;由此可知因為李先生父母在成衣廠擔任要職,所以李先生父母還需要加報第二類。

一、申報方式及基本資料

李先生及李先生父母因為歸屬判定關係被視為第四類及第五類申報者,根據美國稅局規定:「因歸屬判定而需要填報 5471 之美國人可由其中一人代他人填報」,因此李先生可以代為幫其父母填報 5471 表,李先生父母只要在自己的 1040 表中附上聲明書即可,填報時李先生需填寫自己以及父母的基本資訊,另外也要填寫該成衣廠的基本資料。

二、海外公司損益表揭露

李先生需要將海外成衣廠的損益狀況揭露給美國國稅局,包含銷貨收入、銷貨成本、營業費用等等資訊,將功能性貨幣換算成美元後填入報表中,並且財務報表的換算必須符合美國「一般公認會計準則之規定(Generally Accepted Accounting Principles)」,且美元換算匯率使用全年平均匯率。

【損益表】

三、海外公司資產負債表揭露

李先生需要將海外成衣廠的資產負債表揭露給美國稅局,揭露資產包含現金、應收帳款、存貨、固定資產等,以及應付帳款、長短期借款等等,另外也須揭露股東權益;申報給美國國稅局的資產負債表需要以美元申報,並且財務報表的換算必須符合美國「一般公認會計準則之規定」,簡單來說報表中的資產及負債項需要使用年末匯率來做換算,倘若讀者對於財務報表的換算編制不熟捻,建議讀者在申報 5471 表前還是先行詢問專業會計師。

【資產負債表】

四、股權變動資訊

李先生及李先生的父母在設立成衣廠當年皆有申報股權變動相關資訊的義務(第二類及第三類申報者),需要將取得股權的日期、取得股數、取得金額等等資訊揭露給美國國稅局,第一部分由第二類申報者填寫,揭露該年度有股權變動之美國人的基本資料(第三類申報者),而第二部分由第三類申報者填寫,揭露自身基本資料、海外公司美國經理及董事資料(第二類申報者),及當年度股權變動資訊,美國稅局會利用第二類及第三類申報者所填報的資訊來做交叉勾稽,所以在填報該部分時不可不慎。

除了申報類別外,「受控外國公司」(CFC)還有涉及到 Subpart F Income 的問題,需要特別注意。一般來說,第四、五類申報人士都會有 Subpart F Income 的產生。Subpart F Income 會在 5471 的 J 表中體現如下圖範例:

Subpart F Income 主要會體現在 (e) 欄的 (xvi) 部分,由上圖的例子可知道去年的未分配盈額有 150 萬,其中 50 萬是屬於Subpart F Income。今年增加了 100 萬的未分配盈餘但於今年度皆不分配給持股人,而其中有 40 萬是屬於 Subpart F Income 的範疇,此 40 萬必須強制納入該年的收入來繳納個人所得稅。而今年年底的累績未分配盈餘為 250 萬,且累積並已完稅的 Subpart F Income 則為 90 萬,以後此筆稅額皆不需再繳納。

所以用這張表可以清楚知道公司的未分配盈餘中,有多少的部分已經在之前認列為 Subpart F Income 並已經繳納美國稅。此案例中的 50 萬是已經累積先被認列的美國所得,今年所新增加的 40 萬 Subpart F Income,便是今年需要認列為所得的部分。當然此金額是公司整體的金額,個人部分要依照持股比例計算所得。

此外對於很多投資人來說已經繳納過的所得,倘若遇上公司分紅或配股利時,這部分的美國所得就不需要計算。

以上表為例,如果有實際分配公司股利,且之前已經計入 Subpart F Income 納稅,則金額會出現在表中的 9 欄做為 Subpart F Income 的減項,如此一來國稅局就會知道此部分的收入是之前的納稅所得,同時 Subpart F Income 的留存金額也會減少。

結語

CFC 定義及應認列為 Subpart F Income 所得的規定與公司營業內容有關,必須要充分了解與此相關的關係人交易及公司營運的模式,以確認在甚麼樣的交易結構或是股權結構下沒有Subpart F Income 問題。

因牽涉比較多的規定及認定方式,同時又常常涉及亞洲普遍的關係人交易部分,對此應要更加小心。

Q44 何謂PFIC,美國人在境外設立公司投資、持有境外投資型保單或境外基金,會有甚麼申報義務和稅負?

案例

莫先生是一位住在洛杉磯的美籍華人,長期在美國從事房地產生意。近年來,因為台灣和中國之間各領域的密切交流,讓兩岸的房地產市場日趨熱絡,房價也不斷上揚,吸引莫先生前往台灣和中國數次考察房產市場。莫先生發現,台灣的豪宅產業有著非常大的商機,於是他攜手兩位朋友共同投入兩億台幣在台北市買下一間辦公室,並成立一個台灣公司來持有不動產。公司開始營運後,主要收入除了其名下不動產所產生的租金收入外,還有因租金收入而產生的利息收入;除此之外,善於理財的莫先生對於金融商品有相當程度的研究,進而同時持有非常多的境外投資型保單、境外基金及股票。

隨著報稅季節的到來,讓莫先生不禁開始思考:他在台灣所擁有的這間公司及手中的金融商品,是否有符合美國稅法中定義的「PFIC」?

專家解析

美國的稅法中對於美國人的外國投資,除了針對 CFC 有特殊的稅務揭露要求以外,還有一項便是所謂「被動外國投資公司(Passive Foreign Investment Company,簡稱 PFIC)」,我們在本文中作一簡要介紹。但是在實務上,美籍納稅人可能要向委託報稅的會計師主動說明是否有海外投資的情況,這樣會計師才能判斷是否應申報相關的資訊。

當一個美國公民或居民持有「被動外國投資公司」的股份,不論股份比例多少,在持有期間及處分年度都有相同的稅務問題需要注意。

PFIC 公司的定義

通常會有兩個測試來檢定外國投資公司是否為 PFIC;若符合下列其中之一條件,則該外國公司會被歸屬於 PFIC:

一、所得測試:在同一稅務年度裡,該公司 75% 以上的收入來自被動所得。

二、資產測試:在同一稅務年度裡,平均 50% 以上的資產會產生或用來產生被動所得。

甚麼是被動所得(Passive Income)呢?

一般而言,被動所得包括股利、利息、某些租金和權利金、來自出售股票和證券的利得,和來自買賣上述產生孳息的利得,一般商品交易的利得。

甚麼是產生被動所得的資產?

如果資產已經產生了被動所得,或可以合理期待資產在可見的未來會產生被動所得,那麼這樣的資產就是一項產生被動所得的資產;或資產持有的目的,是為了產生被動所得,這些資產都在含括範圍。例如租金收入是被動所得,則產生租金收入的房屋,就是產生被動所得的資產。

一個外國投資公司在某個稅務年度符合 PFIC 定義後,即使在之後的稅務年度中未達 75% 所得或 50% 資產的測試,仍是一個 PFIC,美國股東仍應申報相關資訊或所得,除非該美國股東提出特殊申請,依照公司型態不同可申請依照市價(Mark to Market)或者每年認列營收(QEF Election)的判別方式,避免該年度被視為 PFIC 。

境外投資型保單或境外基金是否在 PFIC 規定的範疇內?

一般來說投資型保單及境外基金主要的收益來源為股利及利息,且兩種金融商品都是由大量的資金構成,而後用來轉投資進一步創造被動收入,所以就判定上來看境外投資型保單及境外基金也是 PFIC 的一種,所以有美國籍身分的投資朋友在挑選境外金融商品時不可不慎,以免投資的商品因為 PFIC 的規定而產生額外的稅務成本。

PFIC 的稅務規定

如果一個外國投資公司符合 PFIC 規定,該公司的美國股東該如何申報相關的稅負?簡單來說,有三個方法:

一、超額分配法(Excess Distributions Method)

所謂「超額分配法」就是,如果某一年度的分配金額(如股利)超過了前三年度平均分配金額的 125%,則適用超額分配的規定。

如果有超額分配,稅務上的處理原則為:

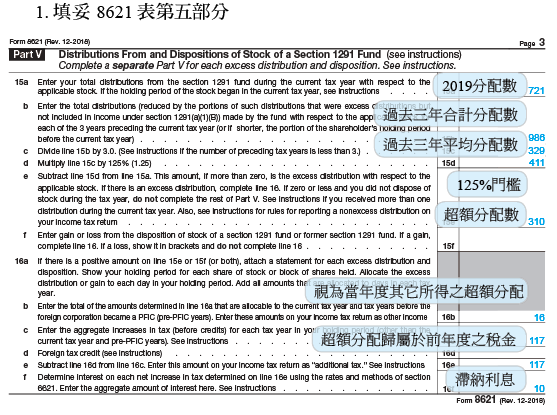

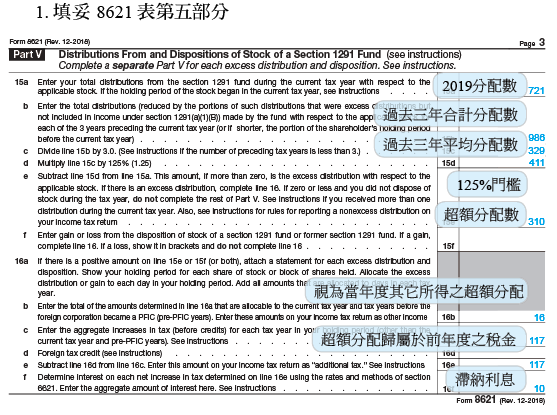

假設莫先生的台灣公司成立於 2013 年,2014 年後公司營運逐漸步上軌道,公司在 2017、2018 及 2019 各分配 855 美元、131 美元及 721 美元,從下列圖表可知:由於莫先生於 2019 年收到海外公司所分配的股利 721 美元,已經超過前三年(2016~2018)的平均分配數的 125%,所以莫先生 2019 年度會需要填寫 8621 表來申報該超額分配所產生的稅金以及設算利息。

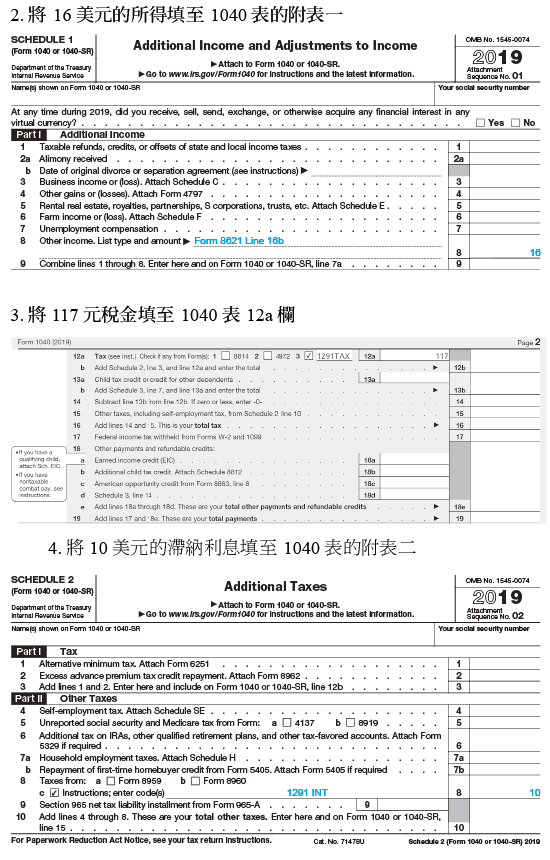

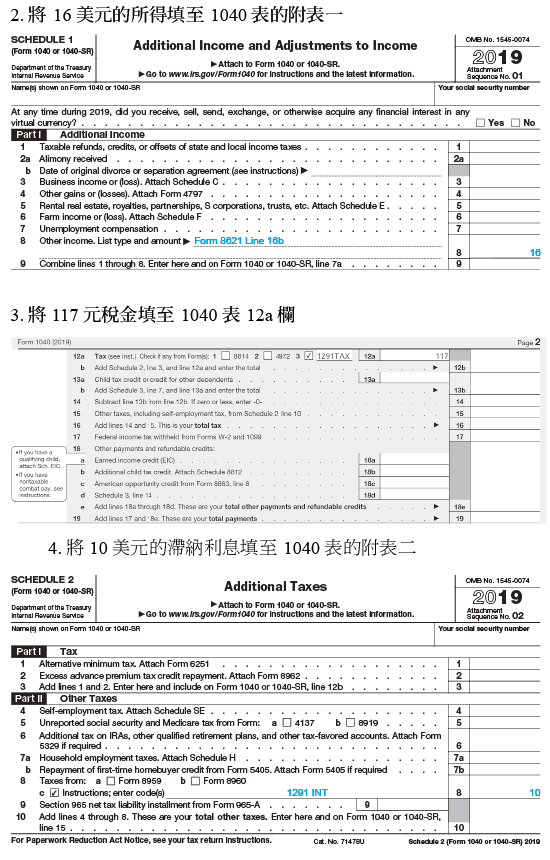

莫先生雖然初步理解了 PFIC 的相關規定,但他認為相關計算過於複雜,因此決定尋求專業會計師協助申報,經過會計師協助計算後,莫先生得知 2019 年因為 PFIC 的規定而產生額外的其它所得 16 美元,除此之外還需要負擔額外稅金 117 美元及 10 美元的滯納利息,莫先生需要將其計算結果填妥至 8621 表第五部分及 1040 表中,讀者可以參考下方圖例。

二、市價法(Mark-to-Market Method)

按市價課稅的方法允許 PFIC 股份的擁有者按照年度結束時的市價,計算當年的利得。換句話說,當事人所要繳納的稅,是當年初時股份的公平市場價格,和年末時股份的公平市場價格的價差作為稅基。而藉由這樣的方式所產生的利得和損失,都視為一般性項目而非資本利得或損失;但特別注意,如果有因使用市價法而產生損失,該損失並非能全數認列,而是有限度的在報稅時扣抵,讀者可以參考下方的評價模型做理解。

這樣的方法在使用上相對來說比較簡單,但相對的股東也必須符合部分要求才能選擇按市價課稅;其中最重要的是,資產價格務必要有公開的市場價格,而所謂公開市場價格指的是能在公開平台透明交易,並且經由相關主管機關妥善監督,但對於是否適用該方式,建議讀者先行與專業會計師討論了解,以免造成適用上的錯誤而遭受罰則。

在 Section 1.1296-1(c)(7) 中,美國國稅局對於 Mark-to-Market Method 有詳細說明並提供範例以供參考。

三、合格的選擇資金法(Qualified Electing Fund Method,簡稱 QEF)

如果美國股東不採用「超額分配法」或是「市價法」,可以在 8621 表選擇採用 QEF 方法。這個方法是每年把 PFIC 的一般性所得和資本利得,按照持股比例分配給每一位股東,同時股東所持有的 PFIC 成本,也會每年隨之調整。

要在何時選擇採用 QEF 呢?美國股東可以在取得 PFIC 股份的第一年進行選擇,這樣的選擇在之後的年度也都繼續有效。但如果美國股東在第一年度沒有選擇 QEF 法,之後的年度仍然可以進行選擇,但不能改變之前年度的所得認列方式,並且在申請處理上較複雜。

稅務申報

8621 表是 PFIC 的美國股東會使用的表格,通常使用在以下三個情況:

一、美國股東收到直接或間接分配(如股利)時;

二、美國股東處分 PFIC 股份時;

三、美國股東選擇以 QEF 或市價法課稅時。

申報日期則應和申報美國稅的截止日期一致。如果申報人是美國個人,在未申請延期的情況下,一般截止日期就是每年的 4 月 15 日。

PFIC和CFC之差異比較

CFC 和 PFIC 兩者皆為外國公司,CFC 公司是以「股東」來判別,而 PFIC 是根據外國公司收入及資產來測試。

CFC 和 PFIC 的準則相比之下,一間外國公司很容易同時滿足 CFC 及 PFIC 的規定。如果一位擁有 10% 股權之美國股東,他將 CFC(同時也是 PFIC)公司的 Subpart F Income 依持股比例納入所得裡,那麼在此期間之相同股票,通常不會重複適用 PFIC 條款。(註)

註:本文資料來源為參考 8621 表申報說明:http://www.irs.gov/pub/irs-pdf/i8621.pdf。

結語

如果美國納稅人成為 PFIC 的股東,或是持有境外投資型保單或是境外基金,通常當事人會考慮是否清算該公司或及早處理掉相關投資部分,再去從事其它非 PFIC 的投資,但這種做法並不一定適用所有人,也並不一定比起繼續持有 PFIC 來的有利,因此建議還是與會計師詳細討論後,再做相關的規劃與決定。

案例

莫先生是一位住在洛杉磯的美籍華人,長期在美國從事房地產生意。近年來,因為台灣和中國之間各領域的密切交流,讓兩岸的房地產市場日趨熱絡,房價也不斷上揚,吸引莫先生前往台灣和中國數次考察房產市場。莫先生發現,台灣的豪宅產業有著非常大的商機,於是他攜手兩位朋友共同投入兩億台幣在台北市買下一間辦公室,並成立一個台灣公司來持有不動產。公司開始營運後,主要收入除了其名下不動產所產生的租金收入外,還有因租金收入而產生的利息收入;除此之外,善於理財的莫先生對於金融商品有相當程度的研究,進而同時持有非常多的境外投資型保單、境外基金及股票。

隨著報稅季節的到來,讓莫先生不禁開始思考:他在台灣所擁有的這間公司及手中的金融商品,是否有符合美國稅法中定義的「PFIC」?

專家解析

美國的稅法中對於美國人的外國投資,除了針對 CFC 有特殊的稅務揭露要求以外,還有一項便是所謂「被動外國投資公司(Passive Foreign Investment Company,簡稱 PFIC)」,我們在本文中作一簡要介紹。但是在實務上,美籍納稅人可能要向委託報稅的會計師主動說明是否有海外投資的情況,這樣會計師才能判斷是否應申報相關的資訊。

當一個美國公民或居民持有「被動外國投資公司」的股份,不論股份比例多少,在持有期間及處分年度都有相同的稅務問題需要注意。

PFIC 公司的定義

通常會有兩個測試來檢定外國投資公司是否為 PFIC;若符合下列其中之一條件,則該外國公司會被歸屬於 PFIC:

一、所得測試:在同一稅務年度裡,該公司 75% 以上的收入來自被動所得。

二、資產測試:在同一稅務年度裡,平均 50% 以上的資產會產生或用來產生被動所得。

甚麼是被動所得(Passive Income)呢?

一般而言,被動所得包括股利、利息、某些租金和權利金、來自出售股票和證券的利得,和來自買賣上述產生孳息的利得,一般商品交易的利得。

甚麼是產生被動所得的資產?

如果資產已經產生了被動所得,或可以合理期待資產在可見的未來會產生被動所得,那麼這樣的資產就是一項產生被動所得的資產;或資產持有的目的,是為了產生被動所得,這些資產都在含括範圍。例如租金收入是被動所得,則產生租金收入的房屋,就是產生被動所得的資產。

一個外國投資公司在某個稅務年度符合 PFIC 定義後,即使在之後的稅務年度中未達 75% 所得或 50% 資產的測試,仍是一個 PFIC,美國股東仍應申報相關資訊或所得,除非該美國股東提出特殊申請,依照公司型態不同可申請依照市價(Mark to Market)或者每年認列營收(QEF Election)的判別方式,避免該年度被視為 PFIC 。

境外投資型保單或境外基金是否在 PFIC 規定的範疇內?

一般來說投資型保單及境外基金主要的收益來源為股利及利息,且兩種金融商品都是由大量的資金構成,而後用來轉投資進一步創造被動收入,所以就判定上來看境外投資型保單及境外基金也是 PFIC 的一種,所以有美國籍身分的投資朋友在挑選境外金融商品時不可不慎,以免投資的商品因為 PFIC 的規定而產生額外的稅務成本。

PFIC 的稅務規定

如果一個外國投資公司符合 PFIC 規定,該公司的美國股東該如何申報相關的稅負?簡單來說,有三個方法:

一、超額分配法(Excess Distributions Method)

所謂「超額分配法」就是,如果某一年度的分配金額(如股利)超過了前三年度平均分配金額的 125%,則適用超額分配的規定。

如果有超額分配,稅務上的處理原則為:

- 超額分配的金額需要平均分配到持有年度期間,並以各該年度最高所得稅率計算。

- 此方法之下的所得為一般性所得,而非資本利得。

- 之前持有年度的增加稅負,會有加計利息的問題。而利息是以複利率每天計算。