專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第一章 何謂跨境資產規劃?

案例研究(三):外國人購置美國房地產時有何影響?

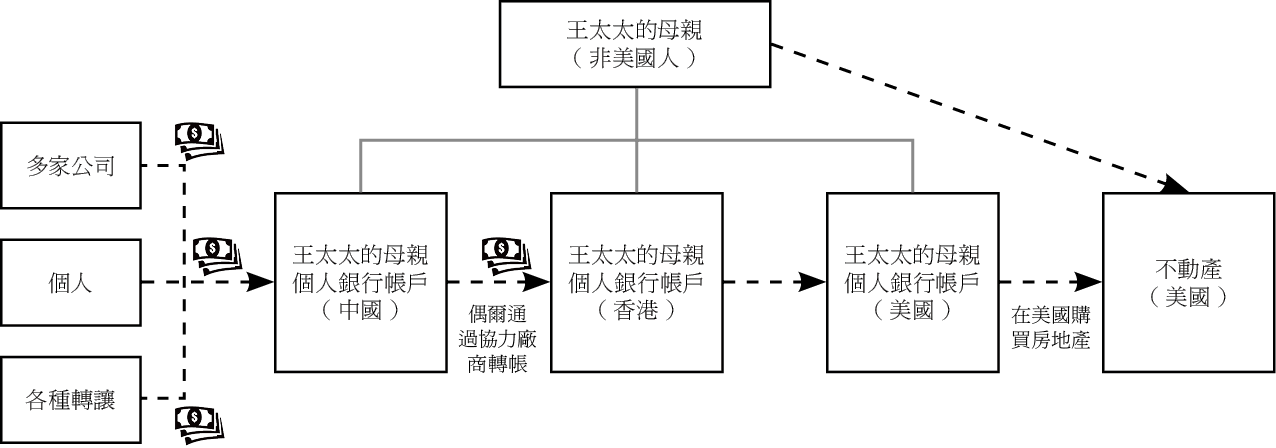

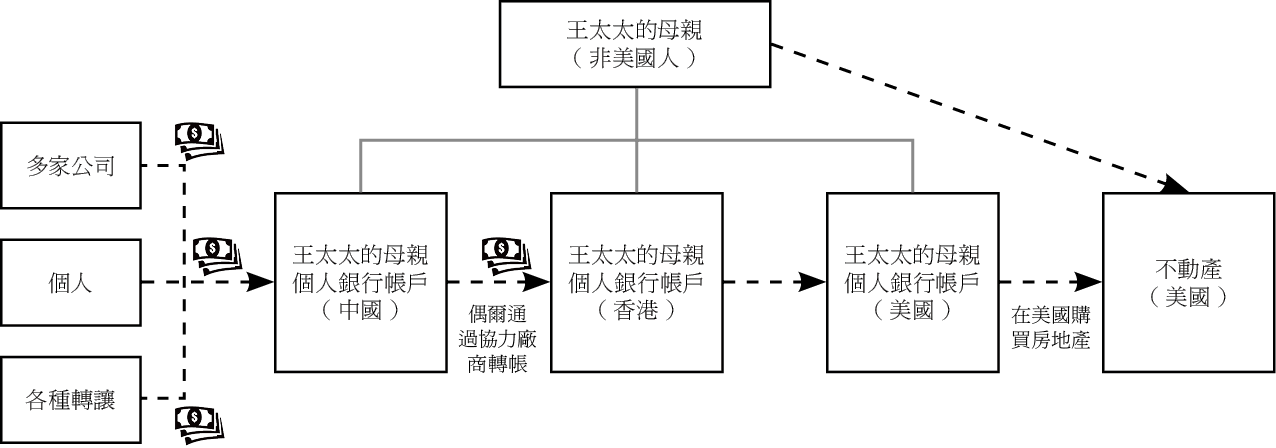

王女士長年擔任一間上海建設公司的高管,多年來在中國及海外積累了大量財富。去年,她透過EB-5投資移民項目取得綠卡並帶著子女搬到美國。王女士與許多創富者一樣,希望她的後代移居並永久定居美國,她也已瞭解美國對富人徵收巨額稅款,因此在她取得美國綠卡成為美國稅法上的美國人之前,她將資金轉給其具中國公民身分的母親,接著以母親的名義在美國購置多項美國房地產。

兩年後,她的好友介紹了一個美國會計師給她,這位會計師告知她,美國的遺產稅不僅對美國人徵收,亦對在美國擁有特定資產的外國人徵收,此外,針對贈與稅及遺產稅的免稅額,外國人僅有6萬美元,而任何超過免稅額的應稅遺產通常適用40%的遺產稅率。這番話讓王女士難以置信,因此她開始尋找降低其美國稅務風險的方法。

在傳承規劃前,王女士的資產結構如下:

對傳承的省思:

1. 在中國常見借名他人持有財產的架構,但這可能對財富保全及轉移帶來一些重大障礙。

中國的創富者習慣向他人(「出名人」)借名持有資產,因為他們(即「借名人」)認為這樣做的風險極微。儘管在中國,借名的做法很普遍,但借名持有中國境外資產的創富者可能會面臨相當大的挑戰。

與中國不同的是,根據美國法律,若創富者要挑戰出名人對資產所有權的正當性,需要在法律上針對該資產提出合理的權利主張,但「代他人持有資產的協議」在美國可能被視為不足以證明借名人對資產具有所有權。因此,一旦出名人的忠誠度有疑慮,資產的實際所有權人在主張其所有權時,得預期會面臨相當大的挑戰。

假設出名人對借名的創富者保持忠誠,亦有可能因為出名人的健康狀況而有疑慮。若出名人在持有大量資產時去世,該等資產可能 (1) 在美國被課徵巨額稅款,或 (2) 根據出名人的遺產或遺囑而成為分割的標的。在許多情況下,出名人的家人可能不願配合或甚至對出名人與實際所有權人之間的安排一無所知。

最後一個考量點為出名人的法律地位。我們在過去曾遇過即使是創富者亦未知悉出名人在美國或其他司法管轄區已取得新的公民身分或永久居留權(綠卡)。這種情況雖然罕見,但如未適當監督或管理,可能對創富者造成相當大的稅務風險。

2. 將資產移轉到美國時,創富者必須解釋其財富來源。

在開立美國帳戶或將現金轉入美國帳戶時,創富者通常必須申報其財富來源及其開戶時的估計總資產淨值。當移轉金額超過 100 萬美元時,建議創富者洽詢合格專業人士以協助該移轉。此外,亦應尋求熟稔協助客戶收受來自美國境外的大額資金移轉的專業人士。一旦資產進入美國的管轄範圍,金融機構本身、美國財政部或甚至國稅局均可能會質疑資金來源,或要求提供過往轉帳或繳納所得稅之證據等額外資料,而稱職的專業人士除得製作相關文件外,亦得協助客戶對前述機構所提出的問題提供適當的書面回覆。

3.創富者通常希望能快速開設銀行帳戶,俾利以外國親戚、朋友或同事的名義購買美國房地產及金融產品。

創富者可能將此視為在美國投資的機會,並同時最小化其在美國稅務的曝險程度及揭露義務;然而,許多人可能誤以為美國不會對持有美國資產的外國人課徵遺產稅。

此外,房地產經紀人或投資管理從業人員常常基於達成其自身的訴求(主要是佣金及手續費收入),而催促創富者快速轉移資金,卻未先充分理解或解釋其所建議的交易在稅務及法規層面的相關後果;甚至可能會使用像是「別擔心,會計師能解決您的疑慮」的話術。

為求最小化稅負的不利影響及法規風險,我們建議創富者在轉移資產到美國的 6 ~18 個月前尋求能全面處理財富轉移的顧問團隊,其應配置能分析美國所得稅、遺產稅及贈與稅的會計師、能分析跨境交易法律架構的律師、以及能管理美國及海外資金移轉(通常透過香港及新加坡的金融機構)及能提供客戶財富來源充分佐證的秘書等人員。

傳承架構分析:

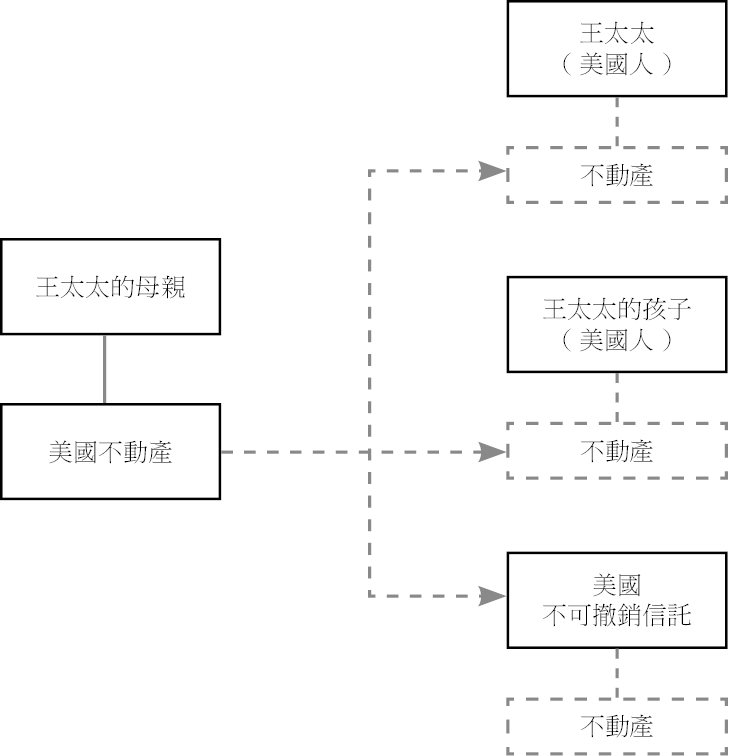

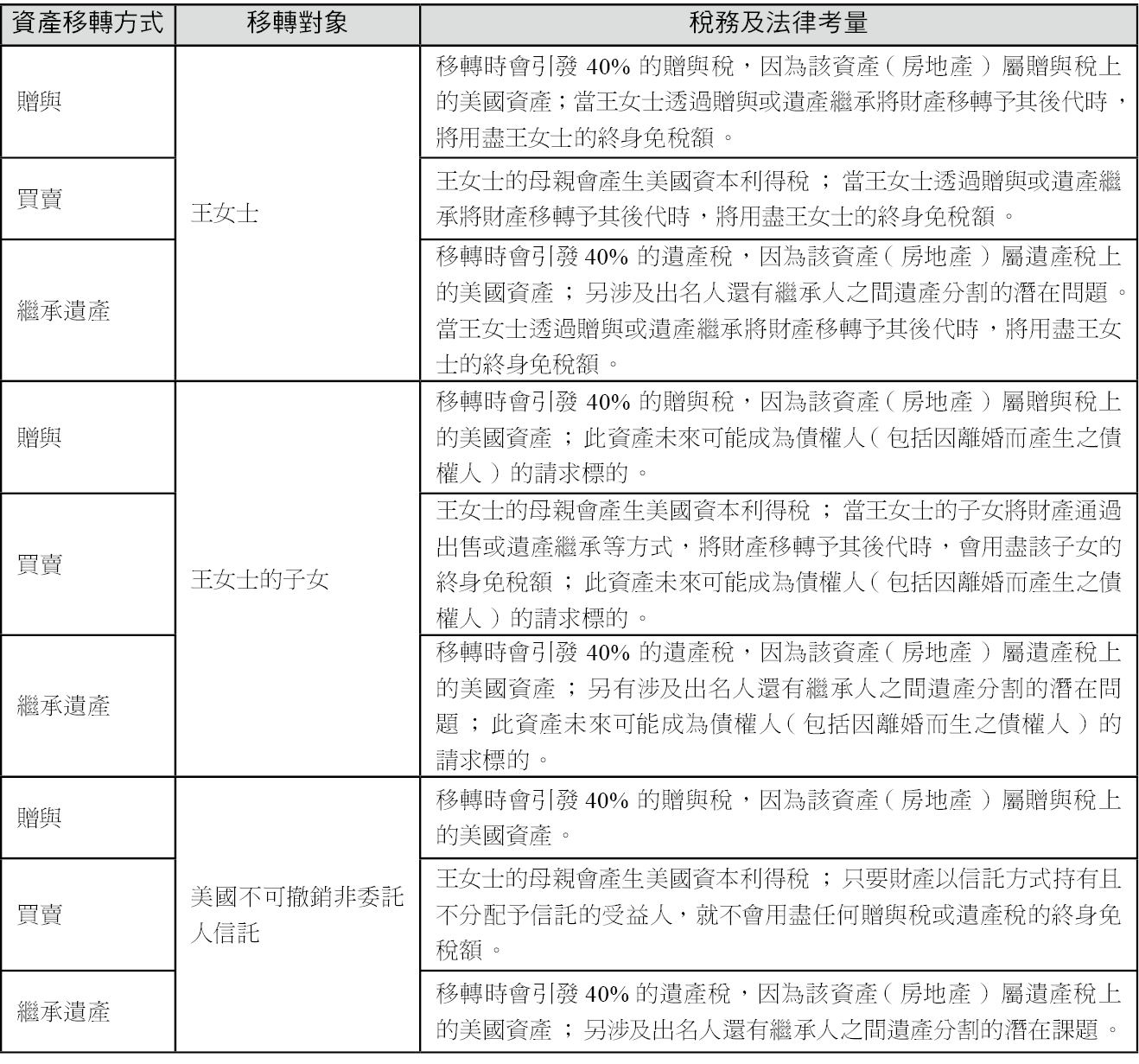

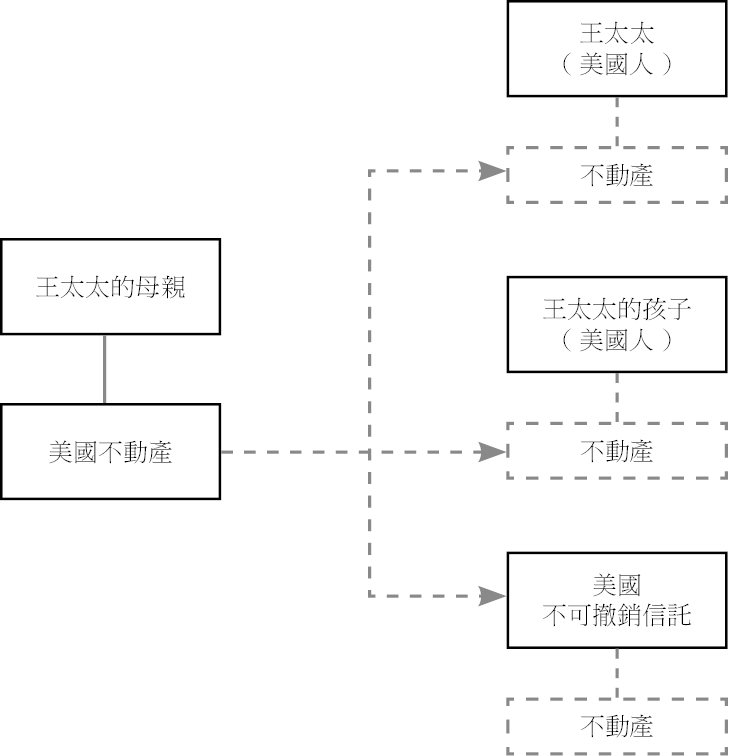

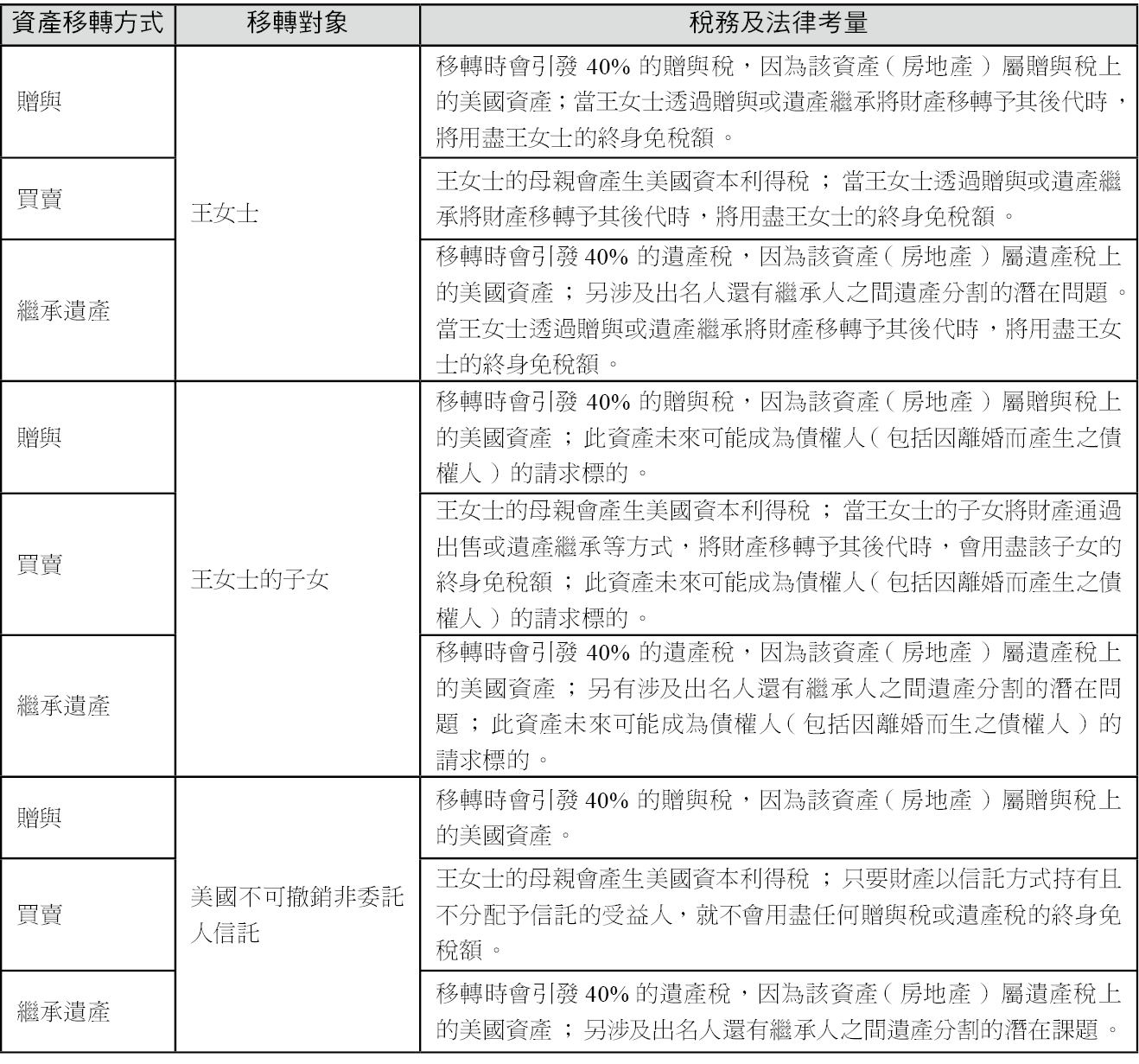

為了將財產從王女士的母親移轉給王女士、王女士的子女或在美國的信託,需考量許多稅務議題。此外,個人持有資產可能進一步成為美國贈與稅及遺產稅的課徵標的;且如有法律糾紛,其亦可能會成為債權人的請求標的。最後,出名人可能有其他繼承人,而繼承人可能知悉或不知悉借名財產事實上並不屬於出名人。下圖摘要本案例可能涉及的資產移轉方式及其在稅務及法律層面的影響:

注1:稅負通常是按贈與或繼承時的市價(而非成本)計算,而房地產通常是由其所在地司法管轄區的執業房地產估價師進行鑑價。

注2:上述提到的終身免稅額是指美國人可享有的統一贈與稅及遺產稅終身免稅額。

經傳承規劃後,王女士的資產結構如下:

若王女士的母親將房地產贈與給王女士或美國不可撤銷信託,則房地產贈與稅按其市價計收並適用40%稅率。若王女士選擇維持原本的資產架構,王女士母親去世時,其繼承人將被課徵40%的遺產稅。為避免被課徵美國的移轉稅,王女士應該設法從先前的交易解套。

兩年後,她的好友介紹了一個美國會計師給她,這位會計師告知她,美國的遺產稅不僅對美國人徵收,亦對在美國擁有特定資產的外國人徵收,此外,針對贈與稅及遺產稅的免稅額,外國人僅有6萬美元,而任何超過免稅額的應稅遺產通常適用40%的遺產稅率。這番話讓王女士難以置信,因此她開始尋找降低其美國稅務風險的方法。

在傳承規劃前,王女士的資產結構如下:

對傳承的省思:

1. 在中國常見借名他人持有財產的架構,但這可能對財富保全及轉移帶來一些重大障礙。

中國的創富者習慣向他人(「出名人」)借名持有資產,因為他們(即「借名人」)認為這樣做的風險極微。儘管在中國,借名的做法很普遍,但借名持有中國境外資產的創富者可能會面臨相當大的挑戰。

與中國不同的是,根據美國法律,若創富者要挑戰出名人對資產所有權的正當性,需要在法律上針對該資產提出合理的權利主張,但「代他人持有資產的協議」在美國可能被視為不足以證明借名人對資產具有所有權。因此,一旦出名人的忠誠度有疑慮,資產的實際所有權人在主張其所有權時,得預期會面臨相當大的挑戰。

假設出名人對借名的創富者保持忠誠,亦有可能因為出名人的健康狀況而有疑慮。若出名人在持有大量資產時去世,該等資產可能 (1) 在美國被課徵巨額稅款,或 (2) 根據出名人的遺產或遺囑而成為分割的標的。在許多情況下,出名人的家人可能不願配合或甚至對出名人與實際所有權人之間的安排一無所知。

最後一個考量點為出名人的法律地位。我們在過去曾遇過即使是創富者亦未知悉出名人在美國或其他司法管轄區已取得新的公民身分或永久居留權(綠卡)。這種情況雖然罕見,但如未適當監督或管理,可能對創富者造成相當大的稅務風險。

2. 將資產移轉到美國時,創富者必須解釋其財富來源。

在開立美國帳戶或將現金轉入美國帳戶時,創富者通常必須申報其財富來源及其開戶時的估計總資產淨值。當移轉金額超過 100 萬美元時,建議創富者洽詢合格專業人士以協助該移轉。此外,亦應尋求熟稔協助客戶收受來自美國境外的大額資金移轉的專業人士。一旦資產進入美國的管轄範圍,金融機構本身、美國財政部或甚至國稅局均可能會質疑資金來源,或要求提供過往轉帳或繳納所得稅之證據等額外資料,而稱職的專業人士除得製作相關文件外,亦得協助客戶對前述機構所提出的問題提供適當的書面回覆。

3.創富者通常希望能快速開設銀行帳戶,俾利以外國親戚、朋友或同事的名義購買美國房地產及金融產品。

創富者可能將此視為在美國投資的機會,並同時最小化其在美國稅務的曝險程度及揭露義務;然而,許多人可能誤以為美國不會對持有美國資產的外國人課徵遺產稅。

此外,房地產經紀人或投資管理從業人員常常基於達成其自身的訴求(主要是佣金及手續費收入),而催促創富者快速轉移資金,卻未先充分理解或解釋其所建議的交易在稅務及法規層面的相關後果;甚至可能會使用像是「別擔心,會計師能解決您的疑慮」的話術。

為求最小化稅負的不利影響及法規風險,我們建議創富者在轉移資產到美國的 6 ~18 個月前尋求能全面處理財富轉移的顧問團隊,其應配置能分析美國所得稅、遺產稅及贈與稅的會計師、能分析跨境交易法律架構的律師、以及能管理美國及海外資金移轉(通常透過香港及新加坡的金融機構)及能提供客戶財富來源充分佐證的秘書等人員。

傳承架構分析:

為了將財產從王女士的母親移轉給王女士、王女士的子女或在美國的信託,需考量許多稅務議題。此外,個人持有資產可能進一步成為美國贈與稅及遺產稅的課徵標的;且如有法律糾紛,其亦可能會成為債權人的請求標的。最後,出名人可能有其他繼承人,而繼承人可能知悉或不知悉借名財產事實上並不屬於出名人。下圖摘要本案例可能涉及的資產移轉方式及其在稅務及法律層面的影響:

注1:稅負通常是按贈與或繼承時的市價(而非成本)計算,而房地產通常是由其所在地司法管轄區的執業房地產估價師進行鑑價。

注2:上述提到的終身免稅額是指美國人可享有的統一贈與稅及遺產稅終身免稅額。

經傳承規劃後,王女士的資產結構如下:

若王女士的母親將房地產贈與給王女士或美國不可撤銷信託,則房地產贈與稅按其市價計收並適用40%稅率。若王女士選擇維持原本的資產架構,王女士母親去世時,其繼承人將被課徵40%的遺產稅。為避免被課徵美國的移轉稅,王女士應該設法從先前的交易解套。

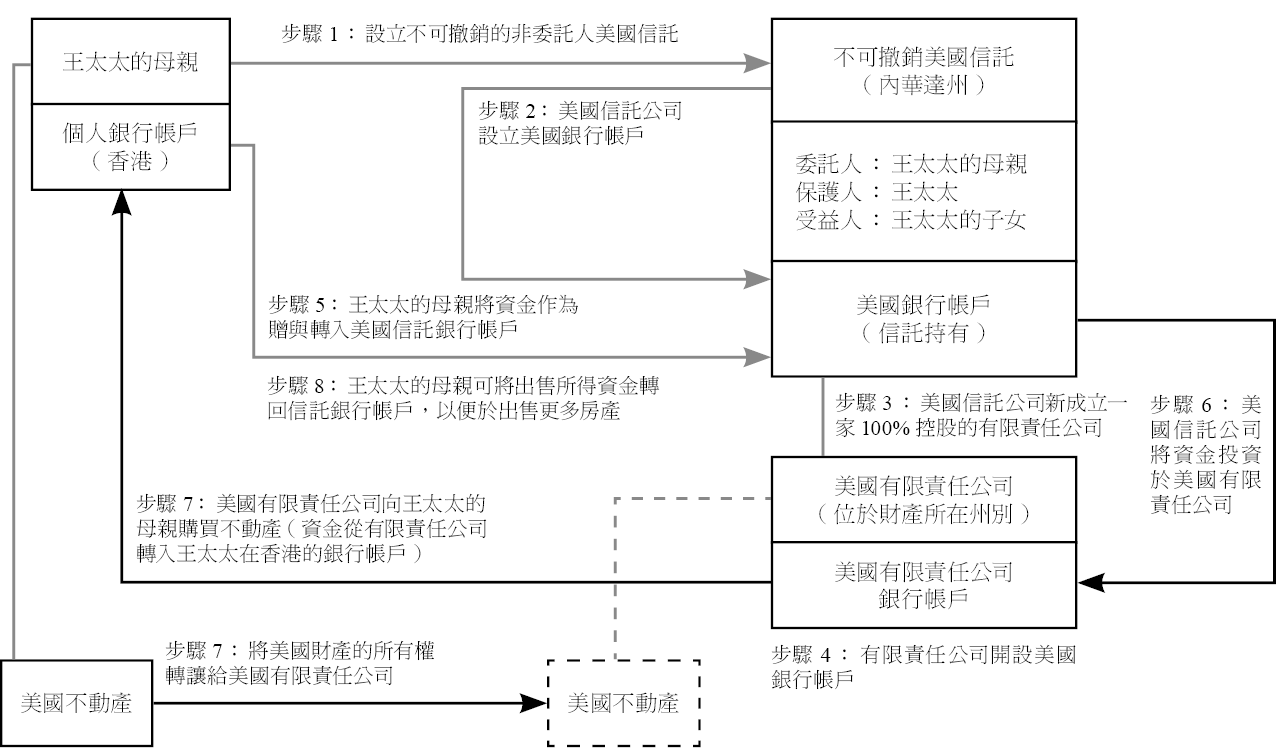

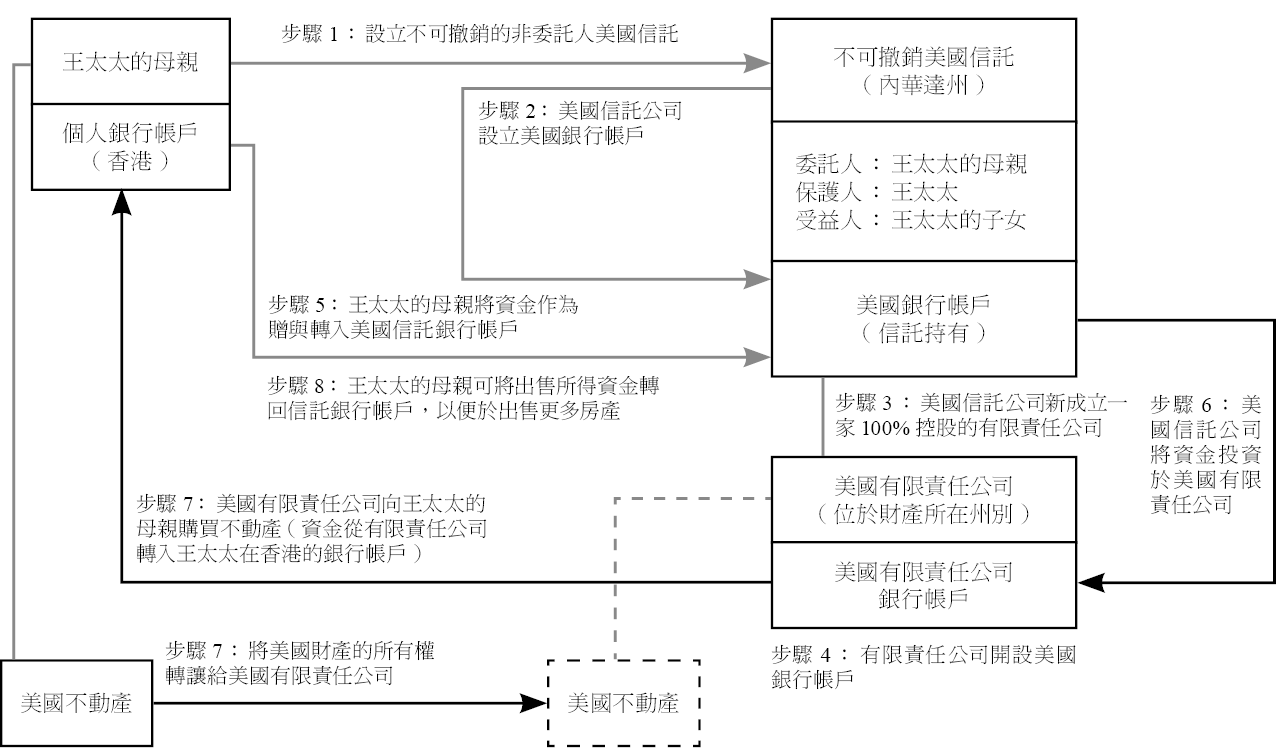

1. 在這些情況下,我們建議王女士的母親先設立一個美國不可撤銷的非委託人信託,身為美國人的王女士可擔任該信託的保護人,而她的子女及/或由王女士選定的其他人可成為信託的受益人。

2. 信託可隨後開設一個美國銀行帳戶。

3. 信託可隨後成立一家由其完全持有的美國有限責任公司。

4. 美國有限責任公司以SS-4表向美國國稅局申請並取得雇主識別號碼(EIN)後,即可開設美國銀行支票帳戶。

5. 王女士的母親將她在美國境外(通常在香港或新加坡)個人銀行帳戶的資金捐贈到美國信託的銀行帳戶。

6. 由王女士擬定一封指示信,藉以指示內華達州的信託受託人將資金從信託的銀行帳戶轉移到前述美國有限責任公司的美國銀行帳戶。

7. 美國有限責任公司聘請房地產估價師對擬出售的財產進行鑑價。之後美國有限責任公司按房地產鑑價後的價值向王女士的母親購買該房地產,並將買賣價金轉入王女士母親持有的銀行帳戶。

8. 若買賣價金是轉入王女士母親在美國境外的銀行帳戶,則可在交易完成後將資金以前述方式轉回美國。待資金進入美國有限責任公司的美國銀行帳戶後,得用來購買王女士母親持有的其他房地產(或房地產股份)。若買賣價金是轉入王女士母親在美國的銀行帳戶,我們建議在將資金轉回美國有限責任公司之前,先將資金從她的美國銀行帳戶轉至其離岸銀行帳戶。

9. 由於美國房地產自此由美國不可撤銷非委託人信託所持有,故王女士母親去世時,已出售予該信託持有的美國有限責任公司的房地產將不會產生美國遺產稅。