專業叢書

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

第二章 ─ 美國家族信託類型 介紹與籌劃

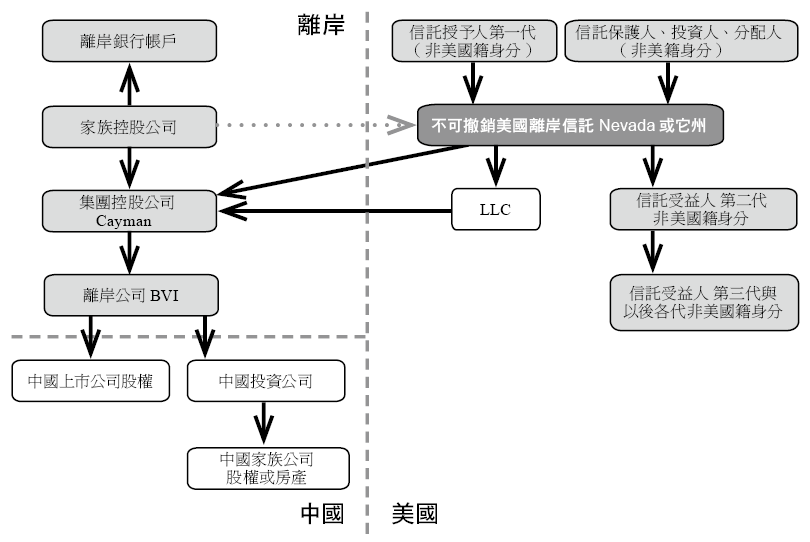

類型五:非美籍成立不可撤銷美國境外信託──四頭在外,控有境外資產

此信託架構擁有外國授予人和外國受益人,並同時持有境外資產。如果「保護人從非美國籍變成美國籍」,這個信託就會變成一個美國信託。

如果這個信託每年收到的股利都能完全分配,依IRC 662,受益人和信託不用繳納美國所得稅(因來源是境外所得);但信託本身有CFC, Subpart F Income 每年申報的問題,所以不建議使用。

- 適用情況:

- 適用情況:

- 非美籍信託授予人(Non-U.S. Persons) 、非美籍保護人、非美籍受益人。

- 目前準備移入信託的資產均在美國以外地區;移入信託後,資產保留於離岸地區。

- 不可撤銷信託完全贈與、立即放棄所有權不能再返還給授予人。

- 信託受託公司為美國受託公司(Delaware、Nevada)。

- 授予人一定要非美國稅務居民,信託合約簽署完成,授予人就與信託完全無關係。

- 非信託授予人可將財產移入此不可撤銷的美國信託。

- 信託持有資產在美國以外地區(未來將BVI公司股權直接變更為美國受託人持有)。

- 保護人為信託授予人於設立時指定,且一定要非美國稅務居民,但隨時可由受益人同意後更換(保護人隨時可被換掉)。

- 離岸公司(BVI公司)的股權由信託持有,但公司執行董事(Director)由保護人指派。

- 授予人應於境外(香港或新加坡)尋求可接受美國信託作為離岸公司(BVI公司)股東之銀行。

- 未來離岸公司(BVI公司) 在境外銀行所有理財操作均由離岸公司(BVI公司)的執行董事(Director)來進行。

- 適用目的:

- 財產控股權轉入美國境內,實際資產停留於美國以外地區、授予人放棄一切所有權與受益權、未來無所在國遺產稅與所得稅問題。

- 財產得到充分保護,無債權人追索與離婚配偶追索問題。

- 避免家族財產傳承所可能產生的傳承稅負。

- 避免美國境內遺產面對遺產認證冗長程序與高額費用。

- 透過「分割信託」或「轉注信託」將財產分割給下一代各家系。

- 可避免CRS通報問題(美國非CRS參與國)。

- 適用注意事項:

- 授予人贈與財產完成就不可返還(不能後悔),也無權在管理與受益信託之財產與收益。

- 境外公司股權移入美國境內,如無美國來源所得,則無美國所得稅問題。

- 資產移入信託需考慮授予人所在國贈與稅問題(台灣贈與稅務居民移轉境外資產進入美國不可撤銷信託有贈與稅問題)。