專業叢書

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

第二章 ─ 美國家族信託類型 介紹與籌劃

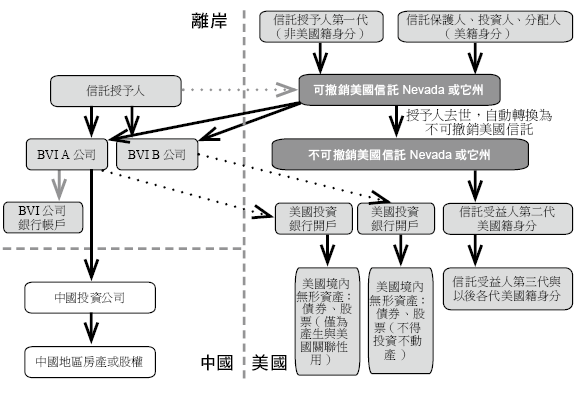

類型三:非美籍成立授予人可撤銷美國本地信託(美國境內成立外國授予人可撤銷信託)── 持有非美國地區資產

- 適用目的:

- 避免美國境內遺產面對遺產認證冗長程序與高額費用。

- 資產以美國信託持有,可能避免CRS通報問題(美國非CRS參與國)。

- 財產自動達到世代傳承目的。

- 資產有潛在大幅增值可能。

此架構適用於非美籍授予人(有美籍受益人)且在美國設立美國可撤銷授予人信託。該信託在授予人死亡後成為美國不可撤銷非授予人信託,信託所持資產的成本可通過勾選原則墊高到公平市價(請參見附錄C)。

主要優點:1) 授予人生前的美國境外資產所得無須繳納美國稅;2) 授予人死亡時可以墊高信託資產的成本(Step-Up Basis)。

- 適用情況及限制:

- 非美籍授予人希望生前對信託資產保留控制權,就美國贈與稅和遺產稅而言,授予人對信託的贈與架構為不完全贈與。

- 非美籍人士作為授予人(一般是擁有未來將贈與給信託資產的人) 。

- 保護人通常是美籍人士、美國C公司或美國有限責任公司。

- 如果授予人希望信託的非美國資產的收入在其生前不需要繳納美國所得稅,則信託受益人必須是非美國人。

- 贈予信託的資產在移轉前應在美國境外,移轉後(授予人死亡前)仍在美國境外,如此可避免不必要的稅收和法律問題。贈與的資產不應產生有效關聯收入(一般來說,當一個外國人在美國從事貿易或業務時,所有來自美國境內與該貿易或業務有關的收入都被視為有效關聯收入(ECI)。

- 就遺產稅而言,贈與信託的資產不應於美國本地(遺產稅和贈與稅的美國本地的相關資訊,請參見附錄A)。

- 信託的本金和收入可在任何時候分配給美國人,並需提交3520表。

- 適用注意事項:

- 因授予人生前並未完成財產之完全贈與,未來債權人或離婚配偶可能有請求權問題。

- 授予人過世後,信託將被課徵美國所得稅。

- 勾選原則相當複雜,需尋求專業人士協助。勾選原則請參見附錄C。