專業叢書

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

第一章 ─ 傳承意義與案例

第四節 家族傳承與實際案例

在充分認識財富傳承的糾紛與風險後,本節將分就企業傳承以及財富傳承來探討幾個真實情況,希冀讀者能對信託實務操作可能會遭遇的問題有個完整概念,並在面對瞬息萬變的世界趨勢,在信託架構上保有因應外界變化的彈性。經由以下分享的案例,可知透過妥善的信託規劃,面對未知的變化及可能的家庭內部問題,不僅能坐收未雨綢繆之效,更能確實達到財富傳承之目的。

一、企業傳承案例

企業傳承案例一:疫情席捲全球,企業如何永續傳承?

《傳承案例背景》

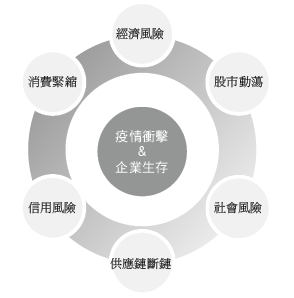

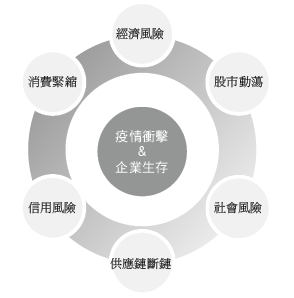

新冠肺炎橫掃全球,世界正處於VUCA時代,多變(Volatile)、不確定(Uncertain)、複雜(Complex)、混沌不明(Ambiguous),讓各國中小企業皆受到嚴重打擊。上海一家餐飲集團龍頭負責人房總,眼見各國知名企業均不敵此次新冠肺炎帶來的劇烈衝擊;在無奈於自家餐飲業得暫時歇業之際,更擔心集團和家族財富之間的切割。此次突如其來的疫情可說是企業傳承、企業轉型、營運能力的試金石。機會是留給準備好的人,大規模的疫情已在不同行業中區隔出贏家與輸家,分歧持續擴大,當核心營運團隊已經做好傳承準備、團隊具備先進數字營運能力者,在疫情衝擊下,反而產生正面效益。領導者亟需見識現階段的企業傳承團隊,對下列疫情衝擊是否已經做好準備!

《傳承問題思考》

(一)房總的夫人和小孩雖早已移居美國洛杉磯,但家族財富卻未遲遲進行妥善規劃,房總在面對此次新冠肺炎所帶來的衝擊,如何化危機為轉機?

(二)在企業營運方面,企業應立即實行應急和重大突發事件管理的持續性計畫,以應對企業未來的不確定性,如建立緊急事件决策機構、全面評估風險,明確緊急事件的響應機制、預案和人員分工,立即建立正面積極的員工、客戶及供貨商的訊息溝通機制、形成標準的溝通模式,以維護員工身體及心理健康,並分析不同業務和工作崗位性質,以採取相應的復工方案。

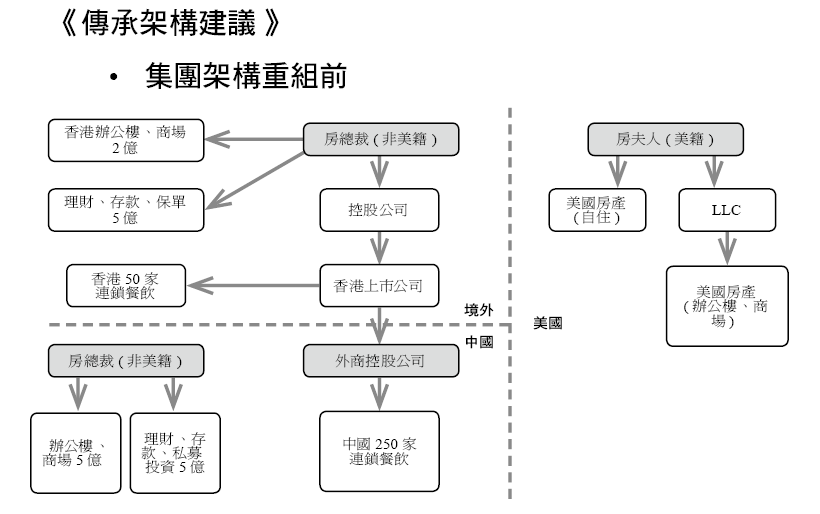

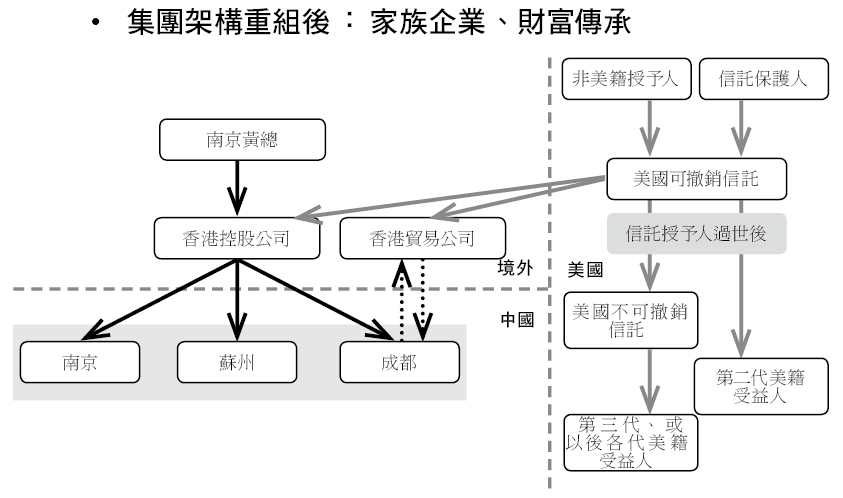

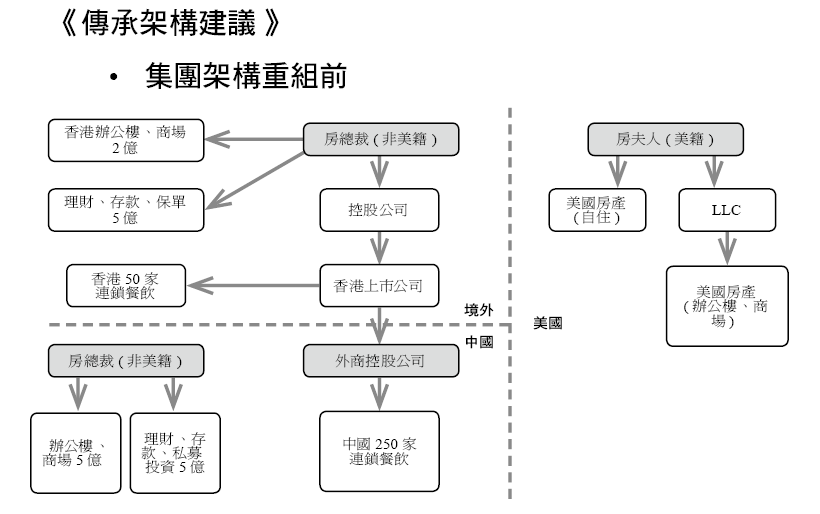

(三)企業主個人方面,應就目前企業營運架構與控股架構進行全面評估與重組,將企業傳承概念融入重組後新的架構中,以達到企業傳承的目的。以下列房總經理家族而言,原有重組前的架構均為房總裁與夫人個人直接持有,重組後變成家族信託與高階主管在境內與境外共同持有,完全可以阻隔個人財富與企業經營風險,可供讀者深思與參考!

《傳承架構解析》

(一)考慮房總個人名下資產過於集中,幾乎目前國內資產均集中於個人名下,未來若中國開徵遺產贈與稅,勢必有稅源不足問題。為降低其風險過於集中問題,建議購買終身壽險保單。

(二)家族已經移民美國,未來下一代生活重心與主要投資將以美國為主,建議目前非美國籍的房總成立一個美國不可撤銷信託,可將資金匯出離岸股權,以免稅方式進入美國信託。

(三)考慮房總夫人已經落地美國,個人在美國資產持有過高、未來有傳承稅的問題,所以也建議以美籍身分成立一個不可撤銷信託。

(四)中國高管可以在中國持有外商控股公司的股份,而由非中國高管持有BVI公司的股份(由該公司的高管持有)。

(五)房總還應考慮重組其在中國的持股。由於中國嚴格的貨幣管制, 因此將資產從中國轉出已越來越困難。房總若有機會,應考慮將他在中國公司直接或代名人持有的股份轉到離岸公司,以方便他將資產轉移給他的配偶或後代。一般來說,可以通過直接轉讓、融資和捐贈來完成。

企業傳承案例二:下一代若已具有美籍身分,境內外資產如何運用家族信託達到傳承目的?

《傳承案例背景》

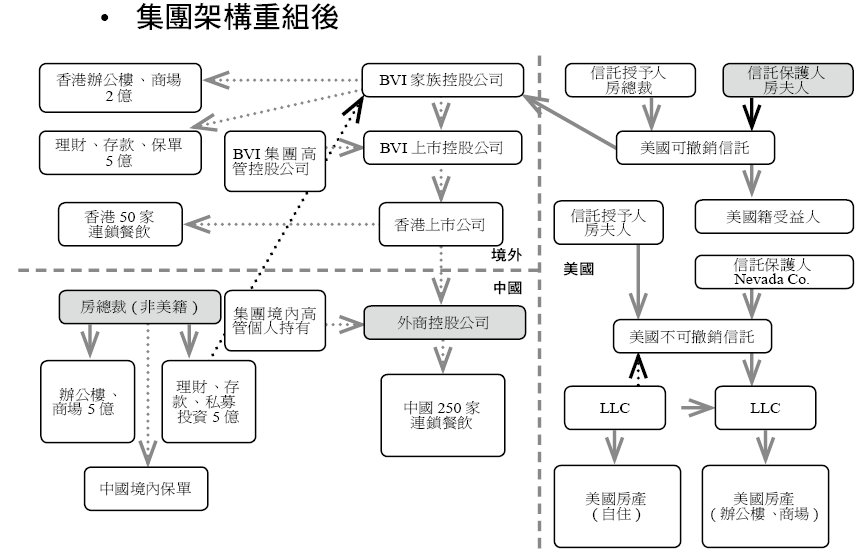

南京黃總在南京、蘇州、成都均設有工廠,可說是中國電子零組件第一大廠。總控公司因接單、轉單、研發需要,多年前已將工廠轉到香港。黃總在面臨企業接棒及家族財富傳承的關卡時,思索的難題是:企業該由具有美籍身分的孩子來接管嗎?若孩子不想親自接管,是不是該由專業經理人介入經營?黃總在世時,又該如何掌控?

《傳承問題思考》

該如何兼顧傳賢和傳子?股權和經營權如何分頭傳承?有適合的布局架構嗎?若下一代又具美籍身分,未來財產傳承一定需要考慮到雙重稅務身分問題。已有多個家族辦公室不斷建議黃總需要成立家族信託,但什麼是信託、何謂家族信託、該成立在哪裡、由誰來成立,成立了以後又該如何移入資產,移入資產了該由誰來管理?一連串的問題讓黃總仿徨不安,又有哪個顧問能從頭到尾給個明確答案?

《傳承架構解析》

(一)事實上,本案例的黃總早已經達到資產國際化,他的中國公司早已由境外公司持有,下一代身分也早已國際化,且黃總在妻小移民美國時考慮他本人不移民,不取得美國綠卡。此在雙重國籍的課稅籌劃中,是個非常好的利基,因資產國際化條件已經具備,只要妥善成立一個家族信託,中國傳承規劃就已臻完美!

(二)但要在哪裡成立信託,也就是信託屬地該在哪裡,答案已經很清楚。因黃總的下一代均具美籍身分,若信託法律屬地設在美國以外地區的離岸信託,未來黃總若不幸過世,該離岸信託若變成一個不可撤銷信託,受益人又是美籍個人,未來一定有美國稅法規定回溯稅的問題。每一年分配信託資產時,需要明確計算信託當中哪一部分為信託本金、哪一部分為本年度信託可分配獲利(Distributable Net Income,簡稱DNI)、哪一部分為歷年累積未分配獲利(Undistributed Net Income,簡稱UNI)等。筆者在實務中就曾經遇過,這些計算、記帳與報稅的費用居然高過當年度信託總收益,但目前在中國還是有許多家族辦公室甚至信託公司,仍建議這些擁有美籍身分的第二代,在中國或是美國以外地區成立家族信託。此部分未來要如何改回,有可能需要將目前離岸信託再轉注到美國信託。

(三)本案最好的方式即是由黃總在美國先成立一個可撤銷信託,持有目前在美國以外地區的財產,因在黃總過世前均屬於一個外國人在美國設立的授予人信託(Foreign Grantor Trust established in the U.S.,簡稱FGT),所有持有美國以外地區的資產還是歸屬於黃總的財產,也就是外國人之資產。所以在黃總過世前,此財產產生的所得還是屬於黃總個人所得,與受益人無關係,所以沒有受益人美國所得稅問題。若黃總不幸過世,此美國授予人信託,將自動轉換為美國非授予人信託(U.S. Non-Grantor Trust),未來年度信託的分配、記帳、報稅均按照美國的規定,當然沒有美國回溯稅問題。

(四)此外,現在黃總成立此美國可撤銷信託還有一個最大好處,就是財產可由黃總牢牢掌控,從現在開始即可藉由此信託規劃來劃分企業經營權和所有權。因黃總已移轉所有股權由信託持有,黃總法律形式上不再持有股權,但是還能實質控有股權,如此可以將經營權與所有權一步一步的分離,培養出專業經理人好好運作此企業,未來企業所有權還是歸美國信託,即可自然而然達到財產傳承目的。

企業傳承案例三:海外(香港、美國)股權上市前的必要籌劃──CRS揭露與通報。

《傳承案例背景》

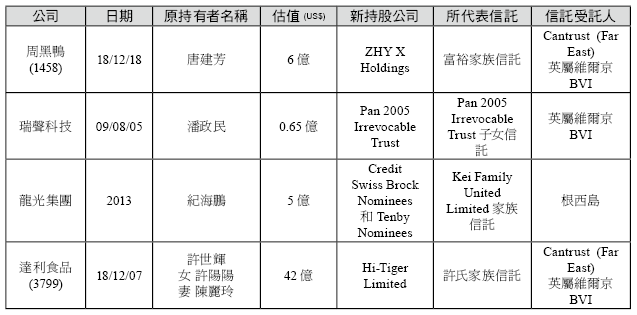

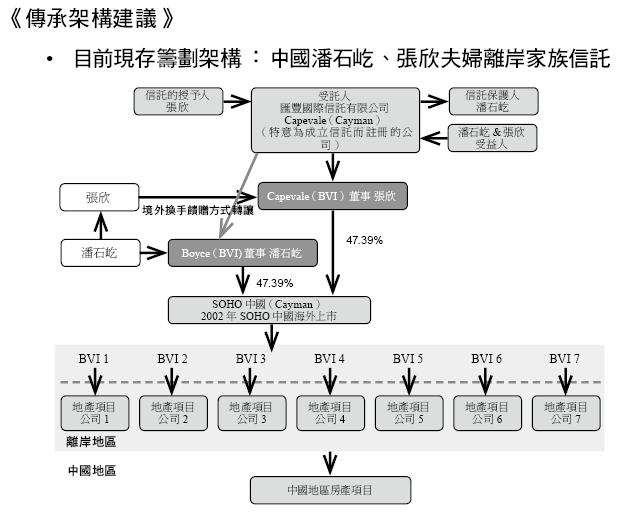

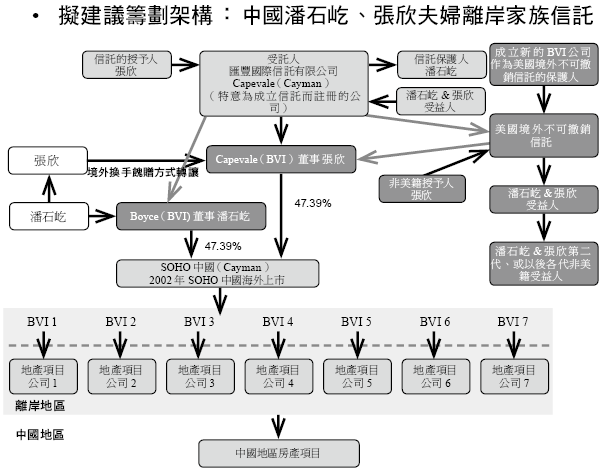

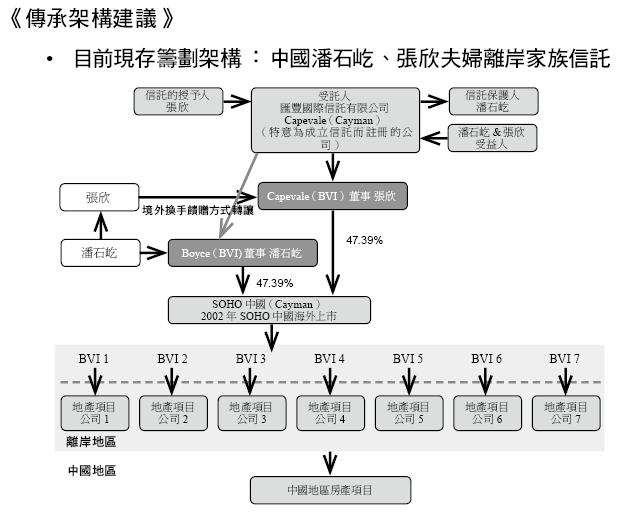

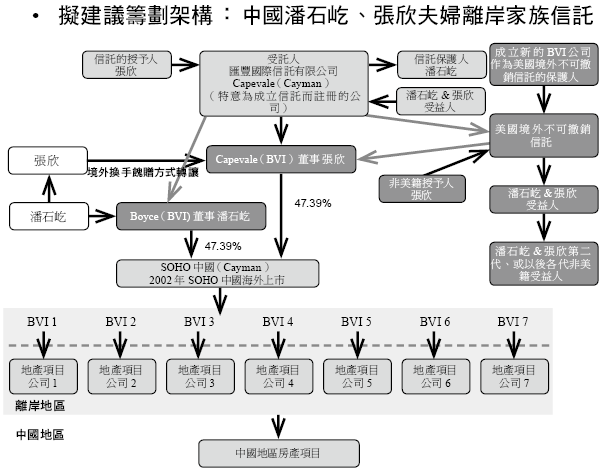

中國地產界潘石屹、張欣夫婦在公司股權上市前已委由受託人匯豐國際信託有限公司Capevale(Cayman是特意為成立信託而註冊的公司),完成上市前籌備資產國際化與家族資產信託化。但自2018年底開始,全球範圍內金融帳戶訊息自動交換(CRS)的國家將自動交換交易訊息,自此個人的海外資產將無處可藏,打亂了潘氏夫婦想以開曼信託來傳承家族資產的計畫。若潘氏夫婦仍是中國公民與中國稅務居民,未來遺產稅及贈與稅草案上路後,恐將面臨鉅額稅務風險。

《傳承問題思考》

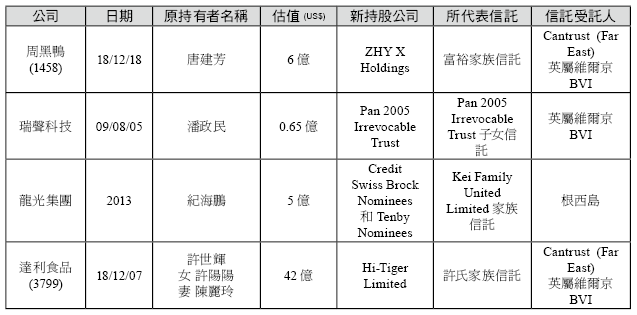

(一)有什麼方式可以達到完全贈與的目的,而將個人的財產從個人身上脫離,使財產能完全受到保護進而規避企業經營風險、企業實際控制人突然離世、債務風險、甚至婚姻危機風險?大部分公司在海外上市前,均會引入外資,將股權分散,並同時將資產國際化,在上市前(Pre-IPO)也會藉由離岸信託(Offshore Trust)獨特的優勢將風險隔離、進行稅務及家族財富傳承的籌劃;企業的實際控制人將所持有的股份委託於離岸信託,甚至家庭主要成員各自成立獨立的離岸信託;同時藉由上市前成立離岸信託,凝聚一盤散沙的力量。無論信託內部涉及多少受益人或關聯方,或者信託契約內容如何更改,它將股權鎖定集中於受託人名下,實現最高效率的控制權方式。近十年來,由於更多信託的管理與運營渴望更多來自家族內部的話語權,以及定制化的後期管理,「私人信託公司」(Private Trust Company,簡稱PTC)更變成為主流;授予人即企業的實際控制人可以安排其家庭成員與專業顧問,甚至在不違背信託權力割離的立法本意上,授予人本人亦擔任私人信託公司的成員之一,以掌握和監督受託人未來的信託運作,此種形式廣受中心集權主義薰陶下中國高淨值人士的喜愛,所以股權離岸信託已成為上市前的必要規劃。

(二)在企業首次公開發行(IPO)之前創立人或團隊一般都會集中持有大部分公司股權,上市前通常會採用指示型信託(Directed Trust),最終受益人由保護人來决定;亦可採用自由裁量信託(Discretionary Trust)。如採用自由裁量信則會在信託合約規定中,將屬於受益人的利益採非固定的,真正的分配準則會參考信託合約的規定,由受託人在後續執行,不管用哪一家受託公司,開曼的STAR信託與BVI的VISTA信託,甚至根西島與澤西島信託,似乎成為可靠的信託管轄法域。

在信託設立後,股東會將其預備上市的股份轉入信託;而在法律上來說,這些股份的所有者從此將成為受託公司。因此在IPO期間,信託受託人會代替原來的授予人,成為主要被揭露的對象。儘管如此,信託授予人往往保留對信託資產的全部控制權(投資、管理和分配),而受託人只擔任行政職務。

(三)由上述各方面看來,一切的規劃似乎非常全面且美好;但此類規劃詳細斟酌,該上市前公司股份信託似已喪失該有的獨立性,之後會不會變成偽信託,可能需要謹慎思考與檢討。此外,2016年國際調查記者聯盟(ICIJ)揭露「巴拿馬文件」,巴拿馬的莫薩克馮賽卡律師事務所洩漏了1,150萬份的客戶密件,揭露多國權貴名流疑涉利用避稅天堂藏富、逃稅、甚至洗錢,震撼全球。又2017年國際調查記者聯盟更揭露涵蓋1950年到2016年「天堂文件」,檔案超過1,400GB,包含大約1,340萬份文件,約680萬份來自境外法律事務所Appleby和專門服務企業的Estera。

《傳承架構解析》

(一)針對目前已經上市且已經以離岸信託作為上市前公司股份信託(Pre-IPO Trust)規劃者,境外信託合約以及境外各層公司的架構,並可先實行下列評估:

《傳承架構解析》

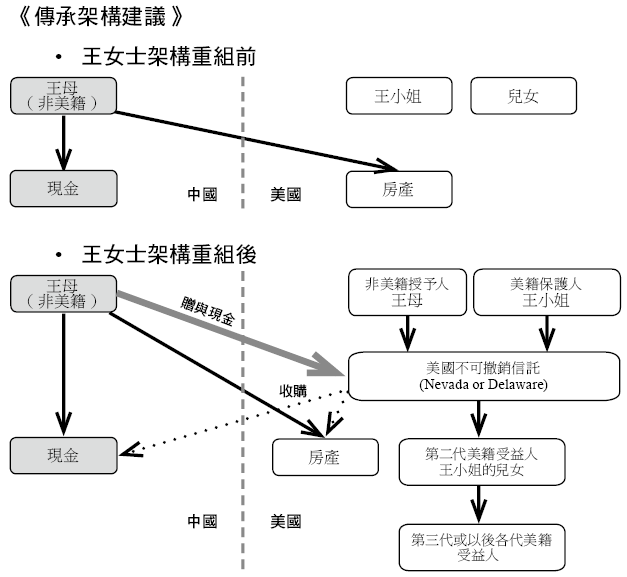

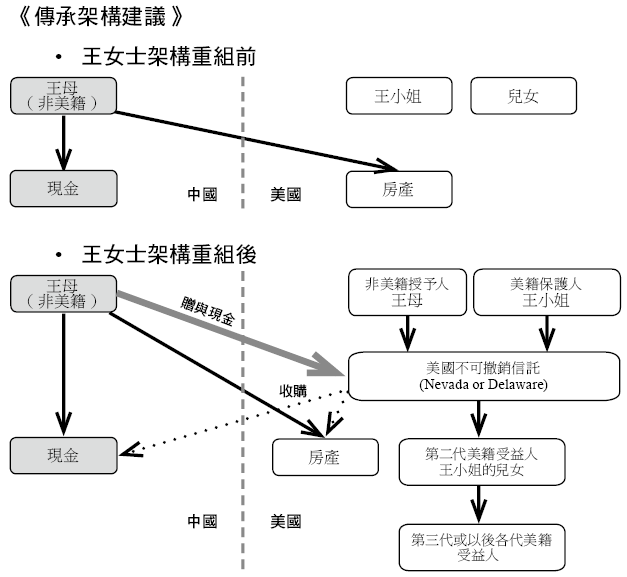

(一)本案例中的王女士因已經用親友名義代持美國境內資產,所以僅能盡快以非美籍身分的親友在美國成立不可撤銷信託,並以綠卡持有者為信託保護人,綠卡持有者的下一代為信託受益人。

(二)信託成立後立即以信託名義投資一個美國本地的LLC,並將信託與LLC的銀行帳戶開立完成。

(三)對王母在美國持有的房產進行資產評估,確認代持資產的合理市價。

(四)將境外王母資金贈與進入美國境內所成立的信託,並立即轉投資到所屬LLC,如此即可將王母代持的資產購置至信託持有。

(五)王母取得售房資金後,可再安排此筆資金回流至王母的境外銀行帳戶,再轉贈入信託。

財富傳承案例二:成立了偽信託(Illusory Trust),如何收拾殘局?

《傳承案例背景》

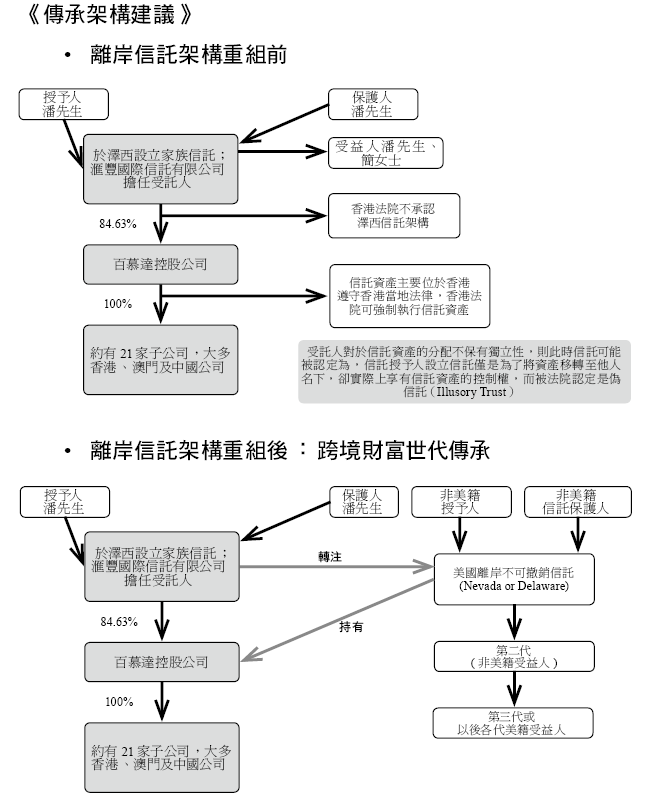

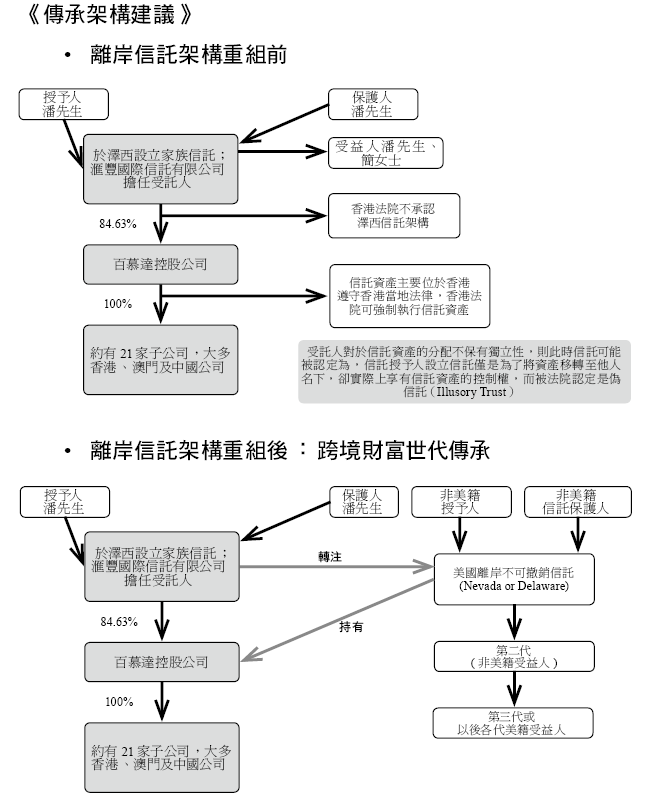

許多香港富豪皆透過境外信託來保護其財產,潘樂陶也不例外。潘樂陶自1990年起鴻圖大展,成立了安樂工程集團有限公司,作為其事業的控股公司。1995年7月,潘樂陶於澤西群島成立一個不可撤銷的全權信託,自己擔任信託的授予人、保護人及受益人之一。受託人則委匯豐國際信託有限公司擔任;潘樂陶在信託成立後,將安樂85%的股份授予該信託。但此信託於2014年被香港最高法院宣告不具有獨立性,使得其配偶得以請求一半的信託資產。

《傳承問題思考》

此判决讓眾人震撼,讓人不禁懷疑境外信託對於資產保護的效果,畢竟成立信託不就是為了保護財產嗎?怎麼可能在這個小島設立的信託,資產也移入這個受託公司,最後還是遭離婚的配偶求償成功?

(一)在過去10年,本人研究了數百個離岸信託,一般離岸信託可分成三大類型,第一類是為投資理財為目的,尋求私人銀行所附屬受託公司成立信託;第二類是尋求專業的受託公司;最後一類就是自己成立一個私人信託公司。無論實行哪一類的受託公司,最重要的是信託合約訂立所屬的法律屬地,因為一旦信託發生相關問題及糾紛,將會依據該屬地信託法律及該屬地所接受的法院來進行裁判。若原先成立信託的目的就是為了理財投資,或是為了避稅,而非為了財產保護,再加上目前中國信託設立個人通常希望能完全掌控信託,這個將與信託理論相違背,如此將使此信託失去獨立性,導致信託無效。

(二)另外,若該信託法律屬地僅是一個小島,或可稱為「小島信託」,原先信託法的訂定就是為了增加信託設立者的便利性,也就是迎合信託設立者的需要,在此情形下該信託法律就會訂得非常有彈性,很多信託約定均可由授予人來决定,如此一來就產生本案例香港富豪潘樂陶同時為信託的授予人、保護人及受益人之一,導致被香港法院判决此信託完全穿透,也就是一個「偽信託」。

《傳承架構解析》

離岸信託長期以來一直是高資產家族作為財富規劃的首選,但是需謹記務必在控制需求與信託的資產保護之間取得平衡。如果信託授予人對信託保留了許多權力,法院可能對信託持懷疑態度,並否認信託的存在。這有可能導致資產被債權人和/或稅務機關扣押。以下步驟對於確認一個信託是否能夠發揮其功能,並保護資產不受潛在債權人的影響非常重要:

(一)首先,分析原有信託合約內容,並了解設立信託目的是為財產保護、還是為節稅?確認授予人與受益人的稅籍身分,是單一國籍還是雙重國籍,或者是否有多重稅籍身分?

(二)評估信託的獨立性。如:原則上當成立不可撤銷信託時,信託授予人不可以是信託保護人、信託保護人不可以是信託受益人。當然,若為財產傳承的目的,最好授予人又不要是受益人。若要違反這些原則,則要詳細設計信託合約上的相關規定,以符合設立信託所在地之相關法律規定。

(三)若信託授予人原稅務居住地有所得稅或遺產贈與稅規定,則要更進一步了解此信託成立、財產移入、未來信託孳息產生、有無涉及到遺產贈與稅與所得稅的相關規定。

(四)以本案例而言,若信託設立後才發現信託不具備獨立性、無信託財產保護的效果,則可盡快成立一個不可撤銷的美國離岸信託,將目前以香港國際匯豐信託有限公司為受託人的離岸信託,轉注到美國的不可撤銷離岸信託。當然在轉注過程中,一定要先確定原信託合同有無相關轉注規定。

(五)在美國信託合約中,美國信託合同依規定均需由信託設立所在州的律師草擬或是覆核,主要目的是要確認此信託合同是否符合該州法律規定,另一重要目的是要確認此信託合約是否具備獨立性。

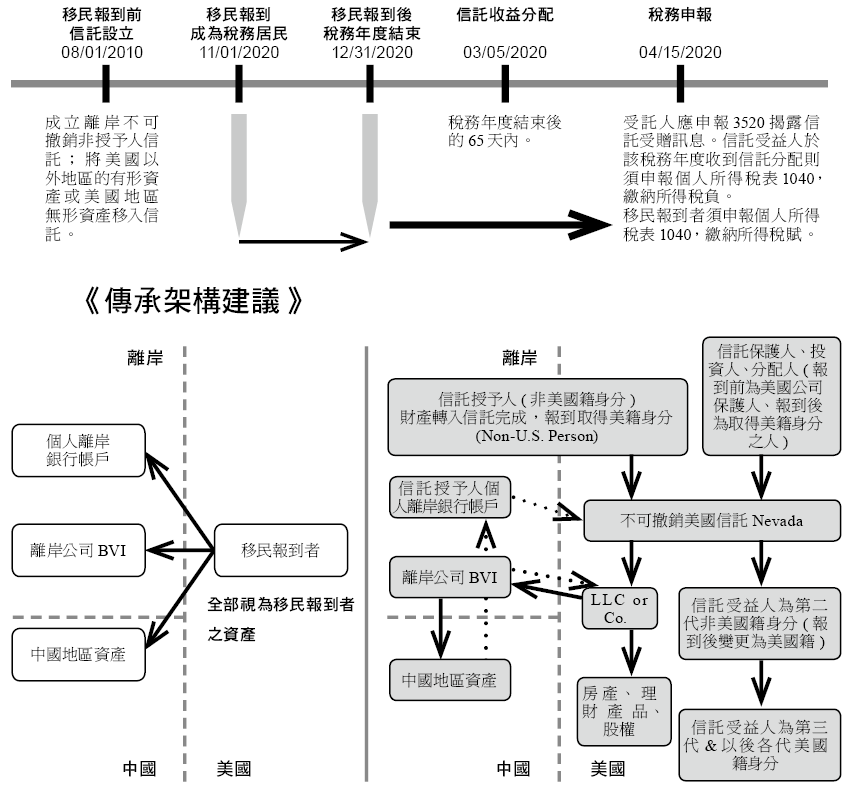

財富傳承案例三:美國移民報到前的必要籌劃。

《傳承案例背景》

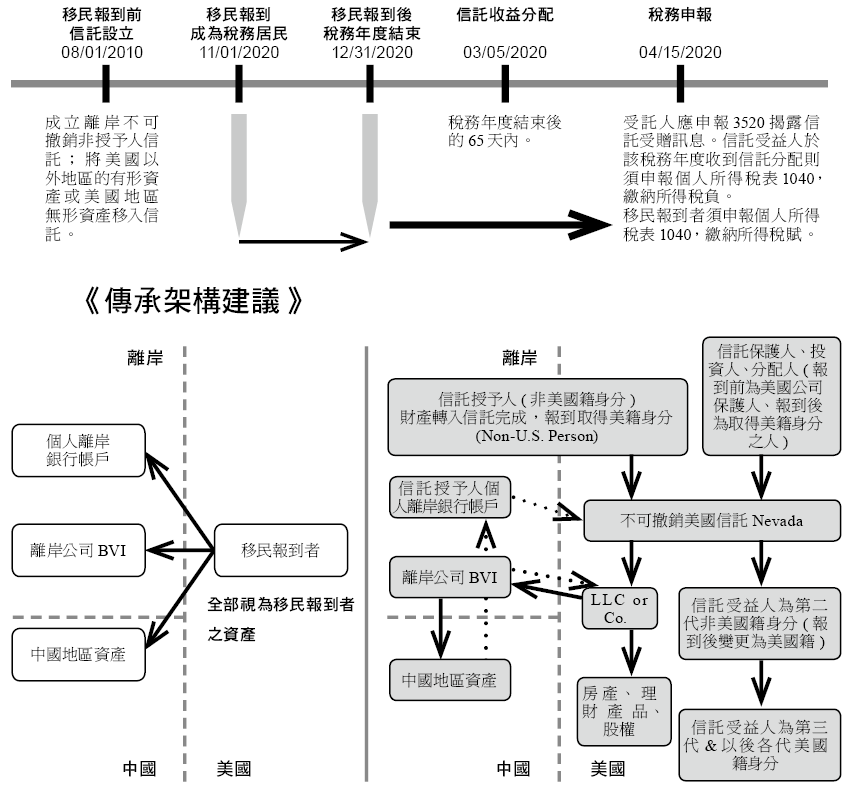

江總夫婦好不容易結束了10年的綠卡排期,順利拿到綠卡,但在這漫長的等待中卻忘了對自身在中國的名下資產進行事先規劃,因此到美國報到後,經過會計師的提醒才發現自己不但沒有預備漂亮的淨值報告,未來更可能面臨高額的遺贈稅,讓總算順利踏上移民這條路的江總夫婦進退兩難。

《傳承問題思考》

(一)由於香港、澳洲、加拿大的移民政策限縮,加上美國EB-5政策的開放,過去十餘年來,中國相當多家族移民到美國。移民公司針對高資產家庭給的建議會是: 「先生不拿,太太拿」;也就是太太帶著孩子辦美國綠卡,先生還是以10年美簽方式入境美國。但在實務上可能不易辦到,因中國人固有的傳統觀念認為家庭成員總是要聚在一起才圓滿,如果夫妻分散兩地,這個家庭總會出問題的。

(二)承接上述,沒錯,先生取得綠卡,若其又是家族的經濟所得來源重心,其取得綠卡後一定要面對後續美國稅務問題或是美國以外地區財產揭露問題,所以有無兩全其美方式,在移民美國前就做好做滿財富傳承規劃,能夠在降低美國所得稅、遺贈稅,還能夠兼具資產的保護與控管?

《傳承架構解析》

(一)本案例是一個標準的移民美國前即須進行的傳承與稅務籌劃案件,在移民美國前部分移民家庭已經在美國置產,在中國也有不少財產,甚至在境外也有財產,所以第一步驟即應先確定移民者的財產金額規模、財產分布狀況、財產性質、財產轉移成本等。

(二)接下來即須確定哪些財產是要移入美國且不太可能再移出,也就是此部分財產會長期置放在美國,供生活所需、孩子學習及投資等。此部分通常會先留在移民者名下,但若金額龐大,如超過1,000萬美元以上,就會建議在移民前先行設立美國信託。

(三)移民前設立美國信託的最大好處,即在赴美報到前還是非美國稅務居民,所以成立美國不可撤銷信託,無論移入多少資金均不會有美國贈與稅問題,且因已經移入不可撤銷信託,故未來亦不會衍生美國遺產稅。

(四)成立美國信託時,需先確定信託授予人(原財產所有權人、財產移入信託的人)、信託保護人(未來財產管理的人),以及信託受益人,接下來尋求一個美國的專業受託公司。目前美國受託公司如採用指示型信託,則每年信託管理費用僅需固定的5,000~10,000美元,不會隨受託資產額度的增加而提高管理費用,相較離岸信託管理費用可說是便宜許多。

(五)在移民報到前,若有些部分資產尚無法確定是否要移至美國,甚至部分資產可能會長期留在中國,務必要尋求一到兩位家族長輩的協助。在報到之前,先轉移(贈與)至這些長輩名下,一來未來報到美國後無境外財產揭露與美國所得稅納稅問題;二來若報到後需增加移入美國資產,還可以由外國人名義贈與至美國綠卡持有者。當然如果移入金額龐大,也可直接贈與到之前已經成立的不可撤銷信託。

(六)此外,若江總在取得綠卡身分之前已成立了離岸信託,未來當江總取得綠卡身分時,從取得綠卡身分那一刻起起算前 5 年,江總須將前 5 年信託所產生的收益併入美國個人所得稅中繳交,此部分是根據Section 679(a)(4)(A)規定(請參見附錄E)。除了所得稅的申報外,江總為境外授予人信託的美國所有人,每年還必須提交3520表以申報境外信託的所有權,並附上從受託人收到的「境外授予人信託所有人聲明」。這當中牽扯到的美國稅申報相當複雜,若未准時申報、未揭露所有訊息或揭露錯誤訊息的罰則相當重,因此未來有意取得美國身分之讀者,需特別考慮離岸信託對其之影響。

一、企業傳承案例

企業傳承案例一:疫情席捲全球,企業如何永續傳承?

《傳承案例背景》

新冠肺炎橫掃全球,世界正處於VUCA時代,多變(Volatile)、不確定(Uncertain)、複雜(Complex)、混沌不明(Ambiguous),讓各國中小企業皆受到嚴重打擊。上海一家餐飲集團龍頭負責人房總,眼見各國知名企業均不敵此次新冠肺炎帶來的劇烈衝擊;在無奈於自家餐飲業得暫時歇業之際,更擔心集團和家族財富之間的切割。此次突如其來的疫情可說是企業傳承、企業轉型、營運能力的試金石。機會是留給準備好的人,大規模的疫情已在不同行業中區隔出贏家與輸家,分歧持續擴大,當核心營運團隊已經做好傳承準備、團隊具備先進數字營運能力者,在疫情衝擊下,反而產生正面效益。領導者亟需見識現階段的企業傳承團隊,對下列疫情衝擊是否已經做好準備!

《傳承問題思考》

(一)房總的夫人和小孩雖早已移居美國洛杉磯,但家族財富卻未遲遲進行妥善規劃,房總在面對此次新冠肺炎所帶來的衝擊,如何化危機為轉機?

(二)在企業營運方面,企業應立即實行應急和重大突發事件管理的持續性計畫,以應對企業未來的不確定性,如建立緊急事件决策機構、全面評估風險,明確緊急事件的響應機制、預案和人員分工,立即建立正面積極的員工、客戶及供貨商的訊息溝通機制、形成標準的溝通模式,以維護員工身體及心理健康,並分析不同業務和工作崗位性質,以採取相應的復工方案。

(三)企業主個人方面,應就目前企業營運架構與控股架構進行全面評估與重組,將企業傳承概念融入重組後新的架構中,以達到企業傳承的目的。以下列房總經理家族而言,原有重組前的架構均為房總裁與夫人個人直接持有,重組後變成家族信託與高階主管在境內與境外共同持有,完全可以阻隔個人財富與企業經營風險,可供讀者深思與參考!

《傳承架構解析》

(一)考慮房總個人名下資產過於集中,幾乎目前國內資產均集中於個人名下,未來若中國開徵遺產贈與稅,勢必有稅源不足問題。為降低其風險過於集中問題,建議購買終身壽險保單。

(二)家族已經移民美國,未來下一代生活重心與主要投資將以美國為主,建議目前非美國籍的房總成立一個美國不可撤銷信託,可將資金匯出離岸股權,以免稅方式進入美國信託。

(三)考慮房總夫人已經落地美國,個人在美國資產持有過高、未來有傳承稅的問題,所以也建議以美籍身分成立一個不可撤銷信託。

(四)中國高管可以在中國持有外商控股公司的股份,而由非中國高管持有BVI公司的股份(由該公司的高管持有)。

(五)房總還應考慮重組其在中國的持股。由於中國嚴格的貨幣管制, 因此將資產從中國轉出已越來越困難。房總若有機會,應考慮將他在中國公司直接或代名人持有的股份轉到離岸公司,以方便他將資產轉移給他的配偶或後代。一般來說,可以通過直接轉讓、融資和捐贈來完成。

企業傳承案例二:下一代若已具有美籍身分,境內外資產如何運用家族信託達到傳承目的?

《傳承案例背景》

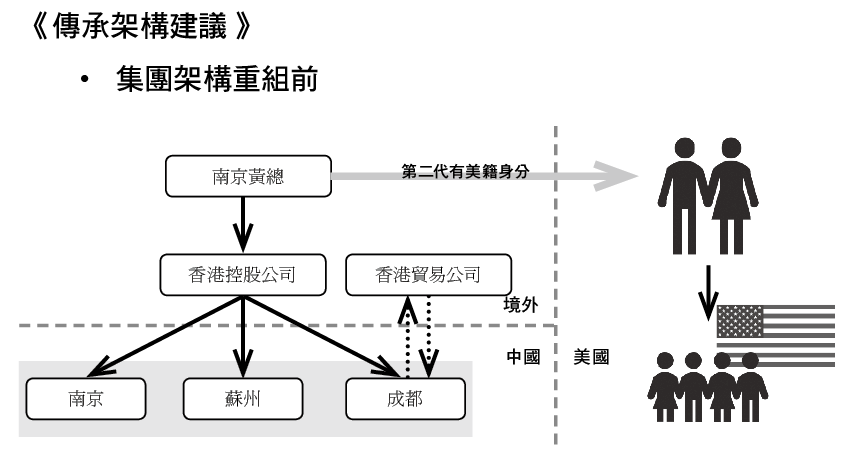

南京黃總在南京、蘇州、成都均設有工廠,可說是中國電子零組件第一大廠。總控公司因接單、轉單、研發需要,多年前已將工廠轉到香港。黃總在面臨企業接棒及家族財富傳承的關卡時,思索的難題是:企業該由具有美籍身分的孩子來接管嗎?若孩子不想親自接管,是不是該由專業經理人介入經營?黃總在世時,又該如何掌控?

《傳承問題思考》

該如何兼顧傳賢和傳子?股權和經營權如何分頭傳承?有適合的布局架構嗎?若下一代又具美籍身分,未來財產傳承一定需要考慮到雙重稅務身分問題。已有多個家族辦公室不斷建議黃總需要成立家族信託,但什麼是信託、何謂家族信託、該成立在哪裡、由誰來成立,成立了以後又該如何移入資產,移入資產了該由誰來管理?一連串的問題讓黃總仿徨不安,又有哪個顧問能從頭到尾給個明確答案?

《傳承架構解析》

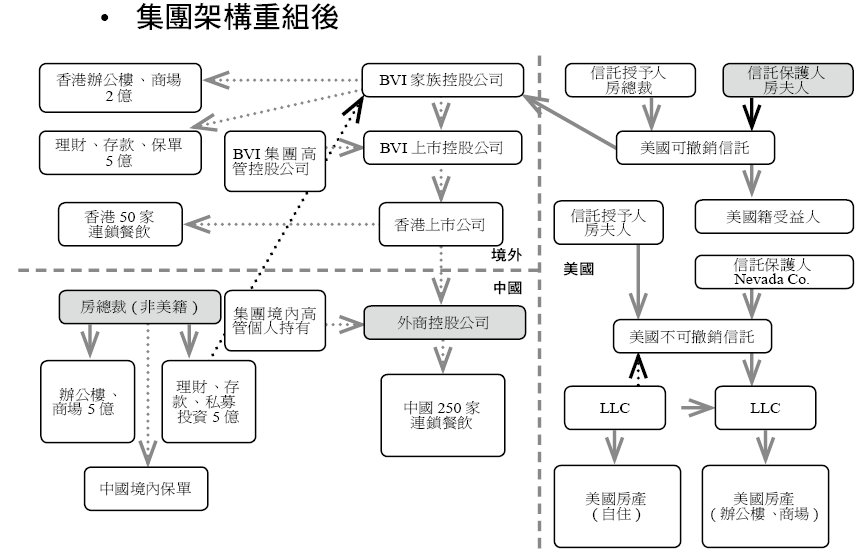

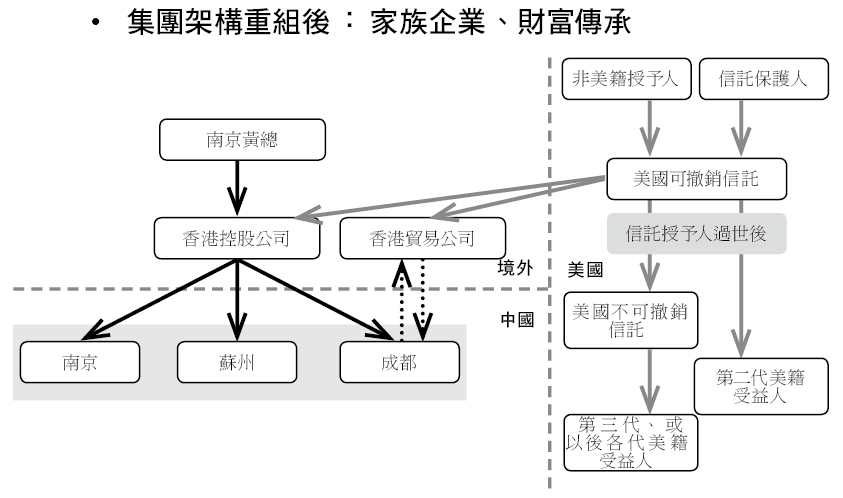

(一)事實上,本案例的黃總早已經達到資產國際化,他的中國公司早已由境外公司持有,下一代身分也早已國際化,且黃總在妻小移民美國時考慮他本人不移民,不取得美國綠卡。此在雙重國籍的課稅籌劃中,是個非常好的利基,因資產國際化條件已經具備,只要妥善成立一個家族信託,中國傳承規劃就已臻完美!

(二)但要在哪裡成立信託,也就是信託屬地該在哪裡,答案已經很清楚。因黃總的下一代均具美籍身分,若信託法律屬地設在美國以外地區的離岸信託,未來黃總若不幸過世,該離岸信託若變成一個不可撤銷信託,受益人又是美籍個人,未來一定有美國稅法規定回溯稅的問題。每一年分配信託資產時,需要明確計算信託當中哪一部分為信託本金、哪一部分為本年度信託可分配獲利(Distributable Net Income,簡稱DNI)、哪一部分為歷年累積未分配獲利(Undistributed Net Income,簡稱UNI)等。筆者在實務中就曾經遇過,這些計算、記帳與報稅的費用居然高過當年度信託總收益,但目前在中國還是有許多家族辦公室甚至信託公司,仍建議這些擁有美籍身分的第二代,在中國或是美國以外地區成立家族信託。此部分未來要如何改回,有可能需要將目前離岸信託再轉注到美國信託。

(三)本案最好的方式即是由黃總在美國先成立一個可撤銷信託,持有目前在美國以外地區的財產,因在黃總過世前均屬於一個外國人在美國設立的授予人信託(Foreign Grantor Trust established in the U.S.,簡稱FGT),所有持有美國以外地區的資產還是歸屬於黃總的財產,也就是外國人之資產。所以在黃總過世前,此財產產生的所得還是屬於黃總個人所得,與受益人無關係,所以沒有受益人美國所得稅問題。若黃總不幸過世,此美國授予人信託,將自動轉換為美國非授予人信託(U.S. Non-Grantor Trust),未來年度信託的分配、記帳、報稅均按照美國的規定,當然沒有美國回溯稅問題。

(四)此外,現在黃總成立此美國可撤銷信託還有一個最大好處,就是財產可由黃總牢牢掌控,從現在開始即可藉由此信託規劃來劃分企業經營權和所有權。因黃總已移轉所有股權由信託持有,黃總法律形式上不再持有股權,但是還能實質控有股權,如此可以將經營權與所有權一步一步的分離,培養出專業經理人好好運作此企業,未來企業所有權還是歸美國信託,即可自然而然達到財產傳承目的。

企業傳承案例三:海外(香港、美國)股權上市前的必要籌劃──CRS揭露與通報。

《傳承案例背景》

中國地產界潘石屹、張欣夫婦在公司股權上市前已委由受託人匯豐國際信託有限公司Capevale(Cayman是特意為成立信託而註冊的公司),完成上市前籌備資產國際化與家族資產信託化。但自2018年底開始,全球範圍內金融帳戶訊息自動交換(CRS)的國家將自動交換交易訊息,自此個人的海外資產將無處可藏,打亂了潘氏夫婦想以開曼信託來傳承家族資產的計畫。若潘氏夫婦仍是中國公民與中國稅務居民,未來遺產稅及贈與稅草案上路後,恐將面臨鉅額稅務風險。

《傳承問題思考》

(一)有什麼方式可以達到完全贈與的目的,而將個人的財產從個人身上脫離,使財產能完全受到保護進而規避企業經營風險、企業實際控制人突然離世、債務風險、甚至婚姻危機風險?大部分公司在海外上市前,均會引入外資,將股權分散,並同時將資產國際化,在上市前(Pre-IPO)也會藉由離岸信託(Offshore Trust)獨特的優勢將風險隔離、進行稅務及家族財富傳承的籌劃;企業的實際控制人將所持有的股份委託於離岸信託,甚至家庭主要成員各自成立獨立的離岸信託;同時藉由上市前成立離岸信託,凝聚一盤散沙的力量。無論信託內部涉及多少受益人或關聯方,或者信託契約內容如何更改,它將股權鎖定集中於受託人名下,實現最高效率的控制權方式。近十年來,由於更多信託的管理與運營渴望更多來自家族內部的話語權,以及定制化的後期管理,「私人信託公司」(Private Trust Company,簡稱PTC)更變成為主流;授予人即企業的實際控制人可以安排其家庭成員與專業顧問,甚至在不違背信託權力割離的立法本意上,授予人本人亦擔任私人信託公司的成員之一,以掌握和監督受託人未來的信託運作,此種形式廣受中心集權主義薰陶下中國高淨值人士的喜愛,所以股權離岸信託已成為上市前的必要規劃。

(二)在企業首次公開發行(IPO)之前創立人或團隊一般都會集中持有大部分公司股權,上市前通常會採用指示型信託(Directed Trust),最終受益人由保護人來决定;亦可採用自由裁量信託(Discretionary Trust)。如採用自由裁量信則會在信託合約規定中,將屬於受益人的利益採非固定的,真正的分配準則會參考信託合約的規定,由受託人在後續執行,不管用哪一家受託公司,開曼的STAR信託與BVI的VISTA信託,甚至根西島與澤西島信託,似乎成為可靠的信託管轄法域。

在信託設立後,股東會將其預備上市的股份轉入信託;而在法律上來說,這些股份的所有者從此將成為受託公司。因此在IPO期間,信託受託人會代替原來的授予人,成為主要被揭露的對象。儘管如此,信託授予人往往保留對信託資產的全部控制權(投資、管理和分配),而受託人只擔任行政職務。

(三)由上述各方面看來,一切的規劃似乎非常全面且美好;但此類規劃詳細斟酌,該上市前公司股份信託似已喪失該有的獨立性,之後會不會變成偽信託,可能需要謹慎思考與檢討。此外,2016年國際調查記者聯盟(ICIJ)揭露「巴拿馬文件」,巴拿馬的莫薩克馮賽卡律師事務所洩漏了1,150萬份的客戶密件,揭露多國權貴名流疑涉利用避稅天堂藏富、逃稅、甚至洗錢,震撼全球。又2017年國際調查記者聯盟更揭露涵蓋1950年到2016年「天堂文件」,檔案超過1,400GB,包含大約1,340萬份文件,約680萬份來自境外法律事務所Appleby和專門服務企業的Estera。

《傳承架構解析》

(一)針對目前已經上市且已經以離岸信託作為上市前公司股份信託(Pre-IPO Trust)規劃者,境外信託合約以及境外各層公司的架構,並可先實行下列評估:

- 是否為可撤銷?或是原成立為可撤銷、目前已經轉換為不可撤銷?

- 授予人是美籍或是非美籍?

- 受益人是美籍或非美籍?

- 保護人是美籍或非美籍?

- 保護人的權限?誰可以撤銷、替換保護人?

- 受託公司的權限?什麼情況可以撤換受託公司?條文在第幾條?

- 信託的屬地在哪裡?

- 受託公司的屬地在哪裡?

- 這個信託從開始設立以來的聯絡人是誰?

- 當初設立信託的原因為何?

- 離岸信託授予人稅務居民身分已經或即將轉換為美籍稅務身分。

- 離岸信託授予人存在或去世是否已經由可撤銷信託轉換為不可撤銷信託。

- 離岸信託受益人稅務居民身分已經或即將轉換為美籍稅務身分。

- 離岸信託保護人已經存在或無信託保護人。

- 離岸信託成立的目的是否已經改變。

- 其他需要轉換之各殊原因(如CRS通報所在國問題)。

- 香港及新加坡等地的離岸金融帳戶面臨關戶風險。

- 第二代或未來子孫已經或可能具有美籍身分。

- 短時間內不想立即將資產給下一代。

- 生前希望完全掌控財產管理、處分與收益,因為資產傳承尚未確定好。

- 原始信託設立架構無法順利達到財富傳承的目的。

- 原始信託設立非為傳承而是理財,成立目的、原有認知有疑義。

- 擔心離岸信託主體資質可能得不到承認;信託的合法性存在風險。

- 離岸信託產生糾紛時,可能陷入司法管轄困境。

- 各離岸群島文化認知差異、法令更動頻繁,經常帶來維護上的困難。

- 財富創造者已經或正在將他或她的資產和資金國際化。

- 目前委由名義人所代持信託持有資產。

- 下一代已經落戶在美國,生活及工作均在美國;境外資產管理不便。

- 資產與資金希望回到美國境內,財產風險持有分散。

- 希望借重美國的穩定法律。

《傳承架構解析》

(一)本案例中的王女士因已經用親友名義代持美國境內資產,所以僅能盡快以非美籍身分的親友在美國成立不可撤銷信託,並以綠卡持有者為信託保護人,綠卡持有者的下一代為信託受益人。

(二)信託成立後立即以信託名義投資一個美國本地的LLC,並將信託與LLC的銀行帳戶開立完成。

(三)對王母在美國持有的房產進行資產評估,確認代持資產的合理市價。

(四)將境外王母資金贈與進入美國境內所成立的信託,並立即轉投資到所屬LLC,如此即可將王母代持的資產購置至信託持有。

(五)王母取得售房資金後,可再安排此筆資金回流至王母的境外銀行帳戶,再轉贈入信託。

財富傳承案例二:成立了偽信託(Illusory Trust),如何收拾殘局?

《傳承案例背景》

許多香港富豪皆透過境外信託來保護其財產,潘樂陶也不例外。潘樂陶自1990年起鴻圖大展,成立了安樂工程集團有限公司,作為其事業的控股公司。1995年7月,潘樂陶於澤西群島成立一個不可撤銷的全權信託,自己擔任信託的授予人、保護人及受益人之一。受託人則委匯豐國際信託有限公司擔任;潘樂陶在信託成立後,將安樂85%的股份授予該信託。但此信託於2014年被香港最高法院宣告不具有獨立性,使得其配偶得以請求一半的信託資產。

《傳承問題思考》

此判决讓眾人震撼,讓人不禁懷疑境外信託對於資產保護的效果,畢竟成立信託不就是為了保護財產嗎?怎麼可能在這個小島設立的信託,資產也移入這個受託公司,最後還是遭離婚的配偶求償成功?

(一)在過去10年,本人研究了數百個離岸信託,一般離岸信託可分成三大類型,第一類是為投資理財為目的,尋求私人銀行所附屬受託公司成立信託;第二類是尋求專業的受託公司;最後一類就是自己成立一個私人信託公司。無論實行哪一類的受託公司,最重要的是信託合約訂立所屬的法律屬地,因為一旦信託發生相關問題及糾紛,將會依據該屬地信託法律及該屬地所接受的法院來進行裁判。若原先成立信託的目的就是為了理財投資,或是為了避稅,而非為了財產保護,再加上目前中國信託設立個人通常希望能完全掌控信託,這個將與信託理論相違背,如此將使此信託失去獨立性,導致信託無效。

(二)另外,若該信託法律屬地僅是一個小島,或可稱為「小島信託」,原先信託法的訂定就是為了增加信託設立者的便利性,也就是迎合信託設立者的需要,在此情形下該信託法律就會訂得非常有彈性,很多信託約定均可由授予人來决定,如此一來就產生本案例香港富豪潘樂陶同時為信託的授予人、保護人及受益人之一,導致被香港法院判决此信託完全穿透,也就是一個「偽信託」。

《傳承架構解析》

離岸信託長期以來一直是高資產家族作為財富規劃的首選,但是需謹記務必在控制需求與信託的資產保護之間取得平衡。如果信託授予人對信託保留了許多權力,法院可能對信託持懷疑態度,並否認信託的存在。這有可能導致資產被債權人和/或稅務機關扣押。以下步驟對於確認一個信託是否能夠發揮其功能,並保護資產不受潛在債權人的影響非常重要:

(一)首先,分析原有信託合約內容,並了解設立信託目的是為財產保護、還是為節稅?確認授予人與受益人的稅籍身分,是單一國籍還是雙重國籍,或者是否有多重稅籍身分?

(二)評估信託的獨立性。如:原則上當成立不可撤銷信託時,信託授予人不可以是信託保護人、信託保護人不可以是信託受益人。當然,若為財產傳承的目的,最好授予人又不要是受益人。若要違反這些原則,則要詳細設計信託合約上的相關規定,以符合設立信託所在地之相關法律規定。

(三)若信託授予人原稅務居住地有所得稅或遺產贈與稅規定,則要更進一步了解此信託成立、財產移入、未來信託孳息產生、有無涉及到遺產贈與稅與所得稅的相關規定。

(四)以本案例而言,若信託設立後才發現信託不具備獨立性、無信託財產保護的效果,則可盡快成立一個不可撤銷的美國離岸信託,將目前以香港國際匯豐信託有限公司為受託人的離岸信託,轉注到美國的不可撤銷離岸信託。當然在轉注過程中,一定要先確定原信託合同有無相關轉注規定。

(五)在美國信託合約中,美國信託合同依規定均需由信託設立所在州的律師草擬或是覆核,主要目的是要確認此信託合同是否符合該州法律規定,另一重要目的是要確認此信託合約是否具備獨立性。

財富傳承案例三:美國移民報到前的必要籌劃。

《傳承案例背景》

江總夫婦好不容易結束了10年的綠卡排期,順利拿到綠卡,但在這漫長的等待中卻忘了對自身在中國的名下資產進行事先規劃,因此到美國報到後,經過會計師的提醒才發現自己不但沒有預備漂亮的淨值報告,未來更可能面臨高額的遺贈稅,讓總算順利踏上移民這條路的江總夫婦進退兩難。

《傳承問題思考》

(一)由於香港、澳洲、加拿大的移民政策限縮,加上美國EB-5政策的開放,過去十餘年來,中國相當多家族移民到美國。移民公司針對高資產家庭給的建議會是: 「先生不拿,太太拿」;也就是太太帶著孩子辦美國綠卡,先生還是以10年美簽方式入境美國。但在實務上可能不易辦到,因中國人固有的傳統觀念認為家庭成員總是要聚在一起才圓滿,如果夫妻分散兩地,這個家庭總會出問題的。

(二)承接上述,沒錯,先生取得綠卡,若其又是家族的經濟所得來源重心,其取得綠卡後一定要面對後續美國稅務問題或是美國以外地區財產揭露問題,所以有無兩全其美方式,在移民美國前就做好做滿財富傳承規劃,能夠在降低美國所得稅、遺贈稅,還能夠兼具資產的保護與控管?

《傳承架構解析》

(一)本案例是一個標準的移民美國前即須進行的傳承與稅務籌劃案件,在移民美國前部分移民家庭已經在美國置產,在中國也有不少財產,甚至在境外也有財產,所以第一步驟即應先確定移民者的財產金額規模、財產分布狀況、財產性質、財產轉移成本等。

(二)接下來即須確定哪些財產是要移入美國且不太可能再移出,也就是此部分財產會長期置放在美國,供生活所需、孩子學習及投資等。此部分通常會先留在移民者名下,但若金額龐大,如超過1,000萬美元以上,就會建議在移民前先行設立美國信託。

(三)移民前設立美國信託的最大好處,即在赴美報到前還是非美國稅務居民,所以成立美國不可撤銷信託,無論移入多少資金均不會有美國贈與稅問題,且因已經移入不可撤銷信託,故未來亦不會衍生美國遺產稅。

(四)成立美國信託時,需先確定信託授予人(原財產所有權人、財產移入信託的人)、信託保護人(未來財產管理的人),以及信託受益人,接下來尋求一個美國的專業受託公司。目前美國受託公司如採用指示型信託,則每年信託管理費用僅需固定的5,000~10,000美元,不會隨受託資產額度的增加而提高管理費用,相較離岸信託管理費用可說是便宜許多。

(五)在移民報到前,若有些部分資產尚無法確定是否要移至美國,甚至部分資產可能會長期留在中國,務必要尋求一到兩位家族長輩的協助。在報到之前,先轉移(贈與)至這些長輩名下,一來未來報到美國後無境外財產揭露與美國所得稅納稅問題;二來若報到後需增加移入美國資產,還可以由外國人名義贈與至美國綠卡持有者。當然如果移入金額龐大,也可直接贈與到之前已經成立的不可撤銷信託。

(六)此外,若江總在取得綠卡身分之前已成立了離岸信託,未來當江總取得綠卡身分時,從取得綠卡身分那一刻起起算前 5 年,江總須將前 5 年信託所產生的收益併入美國個人所得稅中繳交,此部分是根據Section 679(a)(4)(A)規定(請參見附錄E)。除了所得稅的申報外,江總為境外授予人信託的美國所有人,每年還必須提交3520表以申報境外信託的所有權,並附上從受託人收到的「境外授予人信託所有人聲明」。這當中牽扯到的美國稅申報相當複雜,若未准時申報、未揭露所有訊息或揭露錯誤訊息的罰則相當重,因此未來有意取得美國身分之讀者,需特別考慮離岸信託對其之影響。