專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第三章:美國稅務居民與財產揭露申報

Q40 對美國稅務核定結果有異議之上訴方法及相關情況為何?

案例

在美國出生的田老闆擁有一間頗具規模的汽車零組件製造廠,十幾年來累積了不少財富。2008 年由美國開始的金融風暴席捲全球,汽車相關產業十分蕭條,但在田老闆的帶領之下依然熬過那段艱難的時刻;在同時田老闆認為是時候把公司交付下一代與專業經理人故退居幕後。後來公司財務人員在未充分溝通之情況下,將擁有公司相關帳戶簽名權的田老闆的美國身分通知銀行。因為帳戶資金龐大,田老闆又從未揭露過相關帳戶,引起美國國稅局的注意。美國國稅局認定田老闆沒有申報過資金來源,也認定他欠稅。發出通知依照他海外金融資產帳戶金額要求補稅,田老闆認為他平時所得稅都是按時按規定申報,漏申報的公司帳戶非個人所有,決定上訴,遂找了美國會計師與律師想要了解上訴過程?還有會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局通知(Notice)或來信(Letter)可以說是有各種緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人可以說是各形各色。所以我們第一步要先認知到甚麼來信會提供納稅人上訴的權利(所有通知或是來信提供上訴機會將列表於後):

可以上訴的情況必須滿足下列三個條件,缺一不可。

一、納稅義務人收到的國稅局信函當中,解釋了納稅義務人若對國稅局的決定有異議可提出上訴的程序。

二、納稅義務人不同意國稅局的決定。

三、納稅義務人沒有簽署寄發的協議書。

當以上情況有一項沒有滿足,或是以下情況,納稅義務人是無法提出上訴的。

一、納稅義務人收到的國稅局信函只是一份帳單,內容並未提到上訴。

二、納稅義務人在審計期間沒有向查稅員提供所有資訊來佐證立場。

三、納稅義務人唯一的顧慮只在於付不出欠稅金額。

通過上述條件後,身為納稅人基本上應是出於以下原因提出上訴:納稅人認為美國國稅局根據法律的誤解做出不正確的決定;納稅人認為美國國稅局對納稅人採取不當的追討行動,或是對納稅人提出付稅折衷方案遭到拒絕;納稅人認為美國國稅局採用的事實不正確,納稅人須有紀錄或其它證據來佐證納稅人的立場。基於以上理由提出上訴會議或聽證的要求(Appeals Conference or Hearing)。

如本案件的田先生是因為被美國國稅局告知欠稅,如果田先生既不同意美國國稅局欠稅金額也不聯絡美國國稅局,最後美國國稅局將會進行強制徵收。而田先生可以委託美國律師與美國國稅局協商,若協商成功,美國國稅局會修正欠稅金額,視需要寄出新的通知或是信函。當然以田先生的狀況下無法一下子取得雙方同意,可以考慮行使自己的權力進行上訴。

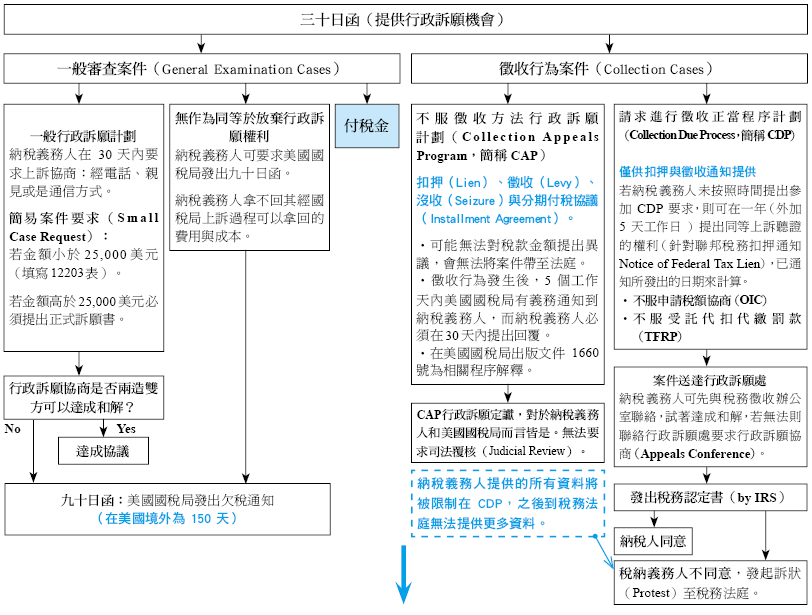

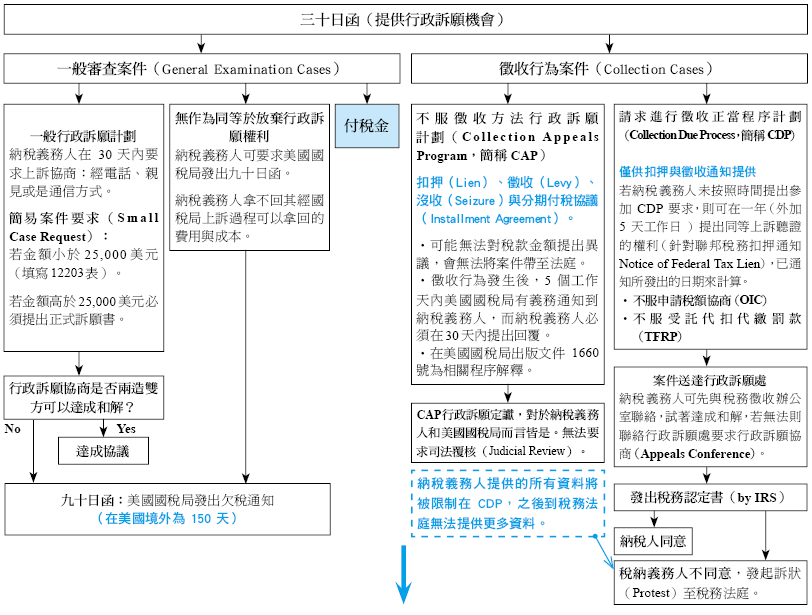

上訴的簡易流程(完整流程直到最高法院將檢附於後)

首先納稅人會收到通稱「三十日函(30-Day Letter)」的通知或信函,有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。

二、不採取任何行動,放棄自己上訴的權利,或是要求美國國稅局直接進行下一步收到「九十日函(90-Day Letter)」,如此一來可以將整個案件帶上稅務法庭( Tax Court )。

三、收到美國國稅局的通知或是來信 30 天內對於來函案件進行上訴。

如果進行上訴,再來是準備提出答辯(Protest)要求上訴,上訴案件欠稅金額在 25,000 美元以下,可以藉由填寫 12203 表(Request for Appeals Review)來主張小案件要求(Small Case Request)。填表內容包含個人資料,同時列出您不同意的更動以及您不同意的理由。要特別注意的是,如果走小案件要求的上訴方式,將會由當地上訴處(Local Appeals Office)決定。

如果超過 25,000 美元的案件,或是員工計劃(Employee Plans,簡稱 EP)和免稅機構(Exempt Organizations,簡稱 EO)的案件、合夥公司和小型企業股份公司(S Corporation)的案件等,無論涉及的金額多寡都必須準備正式書面上訴。

一份正式上訴書(Written Protest)必須包含:姓名、地址、社會安全碼等個人訊息和一份聲明,表示希望向上訴處上訴審查部門的結果。並附上審查部門的信函副本,顯示納稅人不同意國稅局的提議和調查結果(或是有日期和 IRS 標誌的信函),指明牽涉的稅務期間、列出所有不同意的更動以及不同意的理由,針對不同意的事項陳述可以支持個人立場的各項事實,如果有,可列出引證的法條與判例,最後在有偽證罪的前提下在抗辯書上簽名。

根據美國國稅局網站所述,通常送出上訴要求後的 90 天內會接到上訴處的回應。至於上訴處收到案件後可能根據事實與情況,從 90 天到一年來處理一個案件,這部分需要由上訴官員(AO)或是和解官員(SO)來提供確切時間表。在收到三十日函後申請覆議至美國國稅局,經審查之後如果確認欠稅不存在,案件就此了結。

本案中田先生在 30 天後收到美國國稅局上訴處回函,我們通稱「九十日函(90-Day Letter)」(Notice of Deficiency)。

這個時候納稅人有三個選擇:

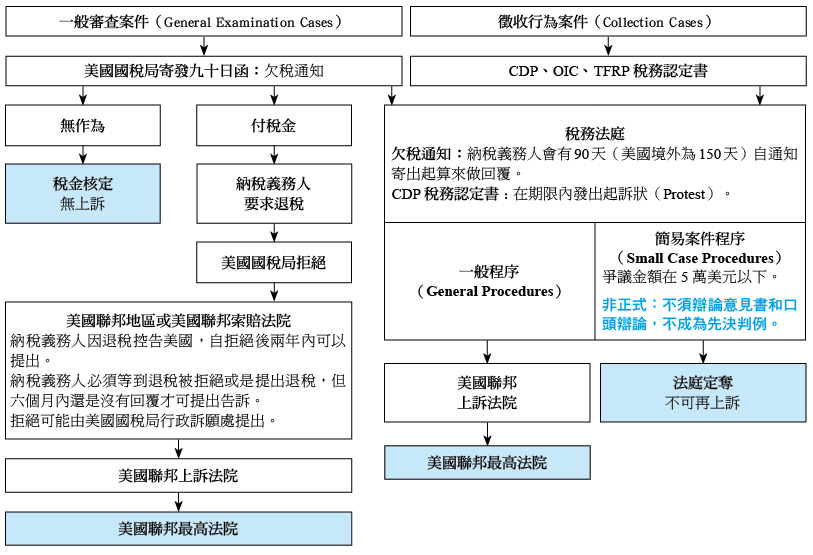

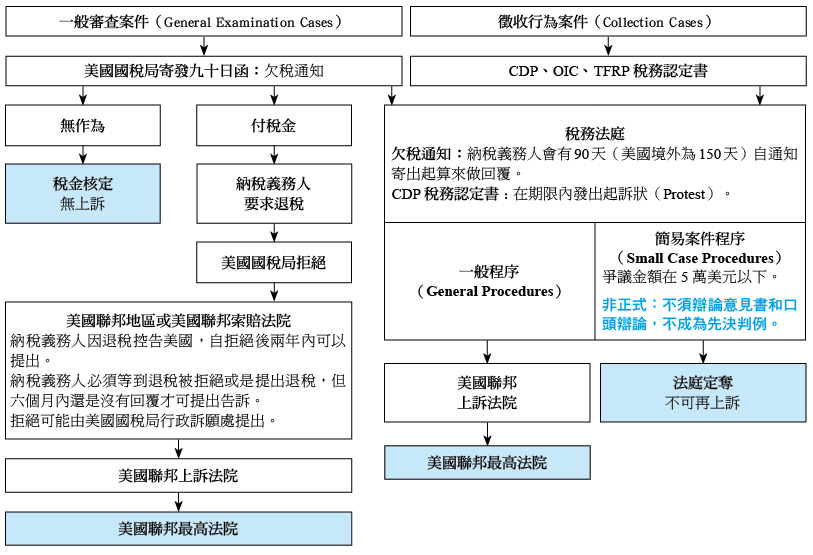

一、可以逕行支付任何美國國稅局認定的金額。而後要求退稅(Refund)。這時當美國國稅局不同意,會拒絕請求(Reject Claim)。在收到相關通知或信函兩年內,納稅人有權控告美國政府,但是納稅人必須是在收到拒絕請求或是發出退稅要求六個月以後提出告訴,將上訴至美國聯邦地區法院(United States District Courts)或是美國聯邦索賠法院(United States Court of Federal Claims)。就最後結果可以繼續上訴至美國聯邦上訴法院(United States Courts of Appeals),再來最後到最高法院(United States Supreme Court)。

二、無作為,稅金核定。

三、納稅人 90 天內遞交訴願書(Petition)給稅務法庭(Tax Court)同時也分成兩種選擇:

1. 低於 5 萬美元的案件(Small Case Procedures),將不需提出律師提交辯論意見書(Brief)和口頭辯論(法庭口頭陳述,Oral Arguments),不循先前判例決定也不能成為先前判例,由稅務法庭定奪後不能再上訴。

2. 一般程序(General Procedures),先經由稅務法庭程序,若不服可由律師至美國聯邦上訴法庭提出書面意見書並在法庭陳述提出上訴,可就最後結果繼續上訴至美國聯邦上訴法院。

結語

通常案件納稅人都應該與美國稅務會計師、律師合作,由美國會計師準備再修正的稅表,自行先計算欠稅金額來判定美國國稅局的認定是否有誤,再請精通美國稅法的律師擬定上訴的資料並出庭口頭答辯。不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案田先生的整個上訴程序因為欠稅金額太大或是資料不備,很可能耗費相當長的時間。為了不讓上訴功敗垂成,務必要與您的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自己之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

如果納稅人因為欠稅又被美國國稅局扣押或徵收名下財產,可以就不同意徵收行為提出上訴,這時候可就稅款追索徵收提出:

一、追索徵收上訴計劃(Collection Appeals Program,簡稱 CAP)通常適用於廣泛的追索徵收行動。如選擇參與此計劃就必須放棄上法庭的權利,即使不同意上訴處的決定。

二、追索徵收正當程序(Collection Due Process,簡稱 CDP),當收到以下通知可提出:

在美國國稅局網站羅列了以下提供上訴機會的通知或信函。

通知(Notice)

CP 90:有意徵收的最後通知。

CP 92:徵收州稅退稅的通知。

CP 242:徵收州稅退稅的通知。

CP 523:IMF 帳戶分期付款違約通知。

CP 2000:美國國稅局所擁有之納稅人存檔資料與納稅人提供有差異時發出的通知。

信函(Letter)

Letter 11:徵收意向通知書與聽證權利通知。

Letter 525:一般三十日函。

Letter 532:欠稅通知。

Letter 692:要求進一步調查。

Letter 915:審查報告發布。

Letter 950:三十日函(欠稅不足或過度核定)。

Letter 1058:三十日函最後通知。

Letter 1085:三十日函(根據 6020(b) 核定)。

Letter 1153:信託基金追討罰款。

Letter 3016:三十日函(根據 IRC Section 6015 提出之初步裁定書)。

Letter 3391:三十日函(未申報)。

Letter 3727:三十日函(納稅人未通過合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3728:三十日函(納稅人未通過一名合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3172:美國聯邦徵收通知與聽證權利通知。

在美國出生的田老闆擁有一間頗具規模的汽車零組件製造廠,十幾年來累積了不少財富。2008 年由美國開始的金融風暴席捲全球,汽車相關產業十分蕭條,但在田老闆的帶領之下依然熬過那段艱難的時刻;在同時田老闆認為是時候把公司交付下一代與專業經理人故退居幕後。後來公司財務人員在未充分溝通之情況下,將擁有公司相關帳戶簽名權的田老闆的美國身分通知銀行。因為帳戶資金龐大,田老闆又從未揭露過相關帳戶,引起美國國稅局的注意。美國國稅局認定田老闆沒有申報過資金來源,也認定他欠稅。發出通知依照他海外金融資產帳戶金額要求補稅,田老闆認為他平時所得稅都是按時按規定申報,漏申報的公司帳戶非個人所有,決定上訴,遂找了美國會計師與律師想要了解上訴過程?還有會遇到甚麼樣的情況?

專家解析

納稅義務人收到美國國稅局通知(Notice)或來信(Letter)可以說是有各種緣由,從要求身分認定到利息催繳、或是要將稅金退還給納稅人可以說是各形各色。所以我們第一步要先認知到甚麼來信會提供納稅人上訴的權利(所有通知或是來信提供上訴機會將列表於後):

可以上訴的情況必須滿足下列三個條件,缺一不可。

一、納稅義務人收到的國稅局信函當中,解釋了納稅義務人若對國稅局的決定有異議可提出上訴的程序。

二、納稅義務人不同意國稅局的決定。

三、納稅義務人沒有簽署寄發的協議書。

當以上情況有一項沒有滿足,或是以下情況,納稅義務人是無法提出上訴的。

一、納稅義務人收到的國稅局信函只是一份帳單,內容並未提到上訴。

二、納稅義務人在審計期間沒有向查稅員提供所有資訊來佐證立場。

三、納稅義務人唯一的顧慮只在於付不出欠稅金額。

通過上述條件後,身為納稅人基本上應是出於以下原因提出上訴:納稅人認為美國國稅局根據法律的誤解做出不正確的決定;納稅人認為美國國稅局對納稅人採取不當的追討行動,或是對納稅人提出付稅折衷方案遭到拒絕;納稅人認為美國國稅局採用的事實不正確,納稅人須有紀錄或其它證據來佐證納稅人的立場。基於以上理由提出上訴會議或聽證的要求(Appeals Conference or Hearing)。

如本案件的田先生是因為被美國國稅局告知欠稅,如果田先生既不同意美國國稅局欠稅金額也不聯絡美國國稅局,最後美國國稅局將會進行強制徵收。而田先生可以委託美國律師與美國國稅局協商,若協商成功,美國國稅局會修正欠稅金額,視需要寄出新的通知或是信函。當然以田先生的狀況下無法一下子取得雙方同意,可以考慮行使自己的權力進行上訴。

上訴的簡易流程(完整流程直到最高法院將檢附於後)

首先納稅人會收到通稱「三十日函(30-Day Letter)」的通知或信函,有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。

二、不採取任何行動,放棄自己上訴的權利,或是要求美國國稅局直接進行下一步收到「九十日函(90-Day Letter)」,如此一來可以將整個案件帶上稅務法庭( Tax Court )。

三、收到美國國稅局的通知或是來信 30 天內對於來函案件進行上訴。

如果進行上訴,再來是準備提出答辯(Protest)要求上訴,上訴案件欠稅金額在 25,000 美元以下,可以藉由填寫 12203 表(Request for Appeals Review)來主張小案件要求(Small Case Request)。填表內容包含個人資料,同時列出您不同意的更動以及您不同意的理由。要特別注意的是,如果走小案件要求的上訴方式,將會由當地上訴處(Local Appeals Office)決定。

如果超過 25,000 美元的案件,或是員工計劃(Employee Plans,簡稱 EP)和免稅機構(Exempt Organizations,簡稱 EO)的案件、合夥公司和小型企業股份公司(S Corporation)的案件等,無論涉及的金額多寡都必須準備正式書面上訴。

一份正式上訴書(Written Protest)必須包含:姓名、地址、社會安全碼等個人訊息和一份聲明,表示希望向上訴處上訴審查部門的結果。並附上審查部門的信函副本,顯示納稅人不同意國稅局的提議和調查結果(或是有日期和 IRS 標誌的信函),指明牽涉的稅務期間、列出所有不同意的更動以及不同意的理由,針對不同意的事項陳述可以支持個人立場的各項事實,如果有,可列出引證的法條與判例,最後在有偽證罪的前提下在抗辯書上簽名。

根據美國國稅局網站所述,通常送出上訴要求後的 90 天內會接到上訴處的回應。至於上訴處收到案件後可能根據事實與情況,從 90 天到一年來處理一個案件,這部分需要由上訴官員(AO)或是和解官員(SO)來提供確切時間表。在收到三十日函後申請覆議至美國國稅局,經審查之後如果確認欠稅不存在,案件就此了結。

本案中田先生在 30 天後收到美國國稅局上訴處回函,我們通稱「九十日函(90-Day Letter)」(Notice of Deficiency)。

這個時候納稅人有三個選擇:

一、可以逕行支付任何美國國稅局認定的金額。而後要求退稅(Refund)。這時當美國國稅局不同意,會拒絕請求(Reject Claim)。在收到相關通知或信函兩年內,納稅人有權控告美國政府,但是納稅人必須是在收到拒絕請求或是發出退稅要求六個月以後提出告訴,將上訴至美國聯邦地區法院(United States District Courts)或是美國聯邦索賠法院(United States Court of Federal Claims)。就最後結果可以繼續上訴至美國聯邦上訴法院(United States Courts of Appeals),再來最後到最高法院(United States Supreme Court)。

二、無作為,稅金核定。

三、納稅人 90 天內遞交訴願書(Petition)給稅務法庭(Tax Court)同時也分成兩種選擇:

1. 低於 5 萬美元的案件(Small Case Procedures),將不需提出律師提交辯論意見書(Brief)和口頭辯論(法庭口頭陳述,Oral Arguments),不循先前判例決定也不能成為先前判例,由稅務法庭定奪後不能再上訴。

2. 一般程序(General Procedures),先經由稅務法庭程序,若不服可由律師至美國聯邦上訴法庭提出書面意見書並在法庭陳述提出上訴,可就最後結果繼續上訴至美國聯邦上訴法院。

結語

通常案件納稅人都應該與美國稅務會計師、律師合作,由美國會計師準備再修正的稅表,自行先計算欠稅金額來判定美國國稅局的認定是否有誤,再請精通美國稅法的律師擬定上訴的資料並出庭口頭答辯。不論是何種原因,納稅人務必準備好自己的資料,因為如果美國國稅局採用的事實不正確,納稅人應該備妥進一步佐證資料來支持自己的立場。如本案田先生的整個上訴程序因為欠稅金額太大或是資料不備,很可能耗費相當長的時間。為了不讓上訴功敗垂成,務必要與您的美國會計師進行良好的溝通,並選擇優秀的律師相輔。如果之前的稅務申報都是靠自己之力完成,可能需要尋找美國會計師釐清發生問題的可能原因,以找出解決的方式。

如果納稅人因為欠稅又被美國國稅局扣押或徵收名下財產,可以就不同意徵收行為提出上訴,這時候可就稅款追索徵收提出:

一、追索徵收上訴計劃(Collection Appeals Program,簡稱 CAP)通常適用於廣泛的追索徵收行動。如選擇參與此計劃就必須放棄上法庭的權利,即使不同意上訴處的決定。

二、追索徵收正當程序(Collection Due Process,簡稱 CDP),當收到以下通知可提出:

- 邦稅收扣押通知和依法規 6320 舉行聽證會的權利(Notice of Federal Tax Lien and Your Right to a Hearing Under IRC 6320);

- 最後通知——意圖徵收通知和舉行聽證會權利通知(Notice of Intent to Levy and Notice of Your Right to a Hearing);

- 危險徵收和上訴權利通知(Notice of Jeopardy Levy and Right of Appeal);

- 徵收州稅退稅通知——舉行聽證會權利的通知(Notice of Levy on Your State Tax Refund - Notice of Your Right to a Hearing),以及

- 徵收通知(Notice of Levy)和舉行聽證會權利的通知(Notice of Your Right to a Hearing)。

在美國國稅局網站羅列了以下提供上訴機會的通知或信函。

通知(Notice)

CP 90:有意徵收的最後通知。

CP 92:徵收州稅退稅的通知。

CP 242:徵收州稅退稅的通知。

CP 523:IMF 帳戶分期付款違約通知。

CP 2000:美國國稅局所擁有之納稅人存檔資料與納稅人提供有差異時發出的通知。

信函(Letter)

Letter 11:徵收意向通知書與聽證權利通知。

Letter 525:一般三十日函。

Letter 532:欠稅通知。

Letter 692:要求進一步調查。

Letter 915:審查報告發布。

Letter 950:三十日函(欠稅不足或過度核定)。

Letter 1058:三十日函最後通知。

Letter 1085:三十日函(根據 6020(b) 核定)。

Letter 1153:信託基金追討罰款。

Letter 3016:三十日函(根據 IRC Section 6015 提出之初步裁定書)。

Letter 3391:三十日函(未申報)。

Letter 3727:三十日函(納稅人未通過合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3728:三十日函(納稅人未通過一名合格兒童測試使用薪資所得租稅補貼 (EIC))。

Letter 3172:美國聯邦徵收通知與聽證權利通知。