納稅義務人對於捐贈、保險、醫藥、災害、自用住宅借款利息及對候選人、政黨之捐贈,若未能舉證扣除即按標準扣除額扣除。

翁國正雖屆齡70歲,但由於擔任智勝公司董事長,又擔任其他公司董事,每年薪資所得、利息所得高達數百萬元;平時樂善好施,為虔誠的佛教徒,1年捐贈廟宇高達百萬元,年底申報綜合所得稅若採標準扣除額當然不划算,乃檢具受贈廟宇財團法人之收據正本,向國稅局申報扣除。

核定租稅與規劃

稽徵機關對納稅義務人主張列舉扣除之案件一律列為選查,經查所得總額5,400,000元,捐贈廟宇金額高達百萬元,雖不超過所得20%,但由於廟宇未登記為財團法人而全數否准認列。

如何捐贈才能符合法律規定,除應有明確購買捐贈實物之資金流程,至少應符合下列條件:

- 捐贈標的物說明文件:敘明捐贈標的物名稱、捐贈數量、捐贈標的物價值。

- 捐贈標的物出廠、來源證明;標的物如涉及著作權應檢附同意書。

- 捐贈標的物使用說明文件,含簡介、產品功能及使用手冊等附件。

- 捐贈標的物價值文件:購置財物之統一發票或收據影本(加蓋「與正本相符」並核章);未上市上櫃股票,檢附股票發行公司最近一期月報(如無法取得者得提供年報)之資產負債表(加蓋股票發行公司章及負責人章)。

納稅人對於扣除額之主張,只要有實際憑證,一般而言,稽徵機關均會加以採認。而何謂實際憑證?依稽徵實務之規定,按扣除項目之不同列示如下:

一、捐贈:

(一)對已依相關法令登記成立案成立之教育、文化、公益、慈善機構或團體之捐贈,以綜合所得總額20%為限。但對國防、勞軍之捐贈、政府之捐獻及依文化資產保存法第93條規定出資贊助維護或修復古蹟、古蹟保存區內建築物及歷史建築的贊助款,不受金額之限制。

-

- 現金捐贈,無評價問題,只要符合限額可全額扣除。

- 實物捐贈:

(二)災害捐贈:

1. 對於行政院、內政部或各縣市政府捐款者,視為對政府之捐贈:

2. 向各金融機構及郵局所自行開立之賑災專戶捐款者。

3. 對於慈善機關團體、政黨或非金融之營利事業等所設立賑災捐款專戶之捐贈及機關、團體、學校或事業單位之員工,其賑災之捐獻係由機關、團體、學校或事業等單位經收彙總捐贈。

4. 以實物捐贈者,按贈入成本認定捐贈金額。

二、人身保險費:每人最高減除24,000元。

三、醫藥及生育費:核實列報無上限。

四、災害損失:核實扣除,但已受有保險賠償、救濟金或財產出售部分不得扣除。

五、自用住宅購屋借款利息:每一申報戶以一屋為限,扣除數額是以當年實際支付的該項利息減除儲蓄投資特別扣除額後,以其餘額申報扣除,但最高減除30萬元。

六、房屋租金支出:納稅義務人本人、配偶及申報受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用,所支付之租金,每一申報戶每年扣除數額以12萬元為限。但申報有購屋借款利息者,不得扣除。

七、政治獻金法規定之捐贈:

八、公職人員選舉罷免法規定的競選經費,候選人自選舉公告之日起至投票日後30日內,所支付與競選活動有關的競選經費,於規定最高限額內減除接受捐贈後的餘額,可列報扣除。

九、私立學校法第62條規定之捐贈:

個人透過財團法人私立學校興學基金會,對私立學校之捐款,金額不得超過綜合所得總額50%,如未指定捐款予特定的學校法人或學校者,得全數列舉扣除。

十、對私立學校家長會之捐贈:

係依據各市政府訂定之「各級學校學生家長會設置辦法」設置,核屬所得稅法第11條第4項所稱之團體。個人對私立學校家長會之捐贈,可申報綜合所得稅之列舉扣除額,但其需併同對於其他教育、文化、公益、慈善機構或團體之捐贈,其捐贈總額最高不超過總合所得總額20%。

十一、對運動員專戶之捐贈:

個人透過此專戶對運動員捐贈時,應填具捐贈申請書,向教育部申請同意捐贈金額後,持教育部同意函,依教育部同意捐贈金額,以現金、票據交換或匯款方式,經由國庫經辦行,繳交該專戶。

透過該專戶對運動員捐贈者,可依運動產業發展條例第26條之1第2項規定申報列舉扣除額。

個人捐贈超過前項第2款規定得列報之捐贈列舉扣除額時,超過之金額應於捐贈之次年綜合所得稅結算申報期限屆滿翌日起30日內,依遺產及贈與稅法規定申報贈與稅。前條但書之捐贈,應於捐贈行為發生後30日內,依遺產及贈與稅法規定辦理贈與稅申報。

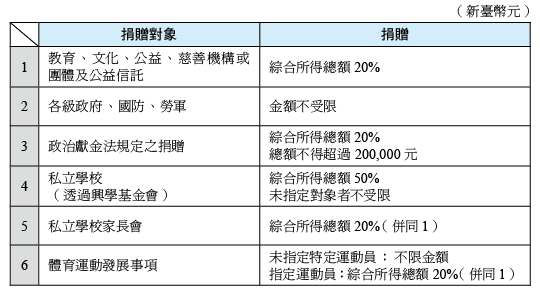

捐贈上限一覽表

結語

善用各項列舉扣除額,雖然可達成節稅的效果,但是各個列舉項目應有合法憑證,且不得超過其限額。